又一超级巨无霸欲回A股!

在5月17日世界电信日的夜晚,中国移动在港交所发布公告称,拟申请在上海证券交易所主板上市。5月17日,董事会批准建议进行人民币股份发行、特别授权及相关事宜。

中国移动表示,此举是为紧抓拓展信息服务的机遇窗口期,推动创世界一流“力量大厦”战略落地,推进数智化转型,构建新型数智生态,激发高质量发展新动能。

拟公开发行不超过9.65亿股

公告显示,中国移动拟公开发行人民币股份数量不超过9.65亿股,即不超过人民币股份发行后公司已发行普通股总数的4.50%(行使超额配售选择权之前);在符合法律法规及监管要求的前提下,公司可授权主承销商行使超额配售选择权,超额发售不超过人民币股份发行数量(行使超额配售选择权之前)15%的人民币股份。

据悉,扣除发行费用后,中国移动的募集资金拟用于:5G精品网络建设项目、云资源新型基础设施建设项目、千兆智家建设项目、智慧中台建设项目、新一代信息技术研发及数智生态建设项目。

中国移动董事长杨杰曾在2020年公司业绩说明会上表示,公司注意到内地资本市场近年来出台系列新的政策,为红筹企业回A提供有利环境。公司正在积极跟踪、及时研究和沟通相关政策。杨杰表示,如果公司回A,会有利于公司发展,也能使得广大客户分享公司发展成长带来的收益。

此前,中国移动发布2021年一季报。数据显示,2021年第一季度中国移动营运收入1984亿元,比上年同期增长9.5%,其中,通信服务收入1777亿元,比上年同期上升5.2%;净利润241亿元,同比增长2.3%。截至3月31日,集团移动客户总数约9.40亿户,其中5G套餐客户总数达到1.89亿户,5G网络客户总数达到9276万户。

A股或将聚齐电信运营商三巨头

3月9日,中国电信在港交所公告,拟申请A股发行并在上海证券交易所主板上市,实际募集资金扣除发行费用后,将用于5G产业互联网建设项目、云网融合新型信息基础设施项目及科技创新研发项目等。

4月28日,证监会官网披露中国电信上交所主板上市招股说明书。

招股书显示,中国电信拟公开发行A股数量不超过120.93亿股(即不超过发行后总股本的13%),同时授权主承销商超额发售不超过本次发行A股股数(超额配售选择权行使前)15%的A股股份。

如果中国电信和中国移动顺利上市,这将意味着,A股将聚齐电信运营商三巨头“中国移动、中国联通和中国电信”。在此之前,仅中国联通在A股有上市平台。

在中国电信和中国移动宣布回A之前,2021年1月,纽交所突然宣布要中国三大电信运营商公司股票退市,然而三大电信运营商为了股东的合法权益,向纽交所提出复议。

不过5月7日晚间,三大运营商纷纷公告,纽约证交所委员会维持了纽约证交所监管部门重新启动公司美国存托证券ADR下市程序的决定,预计纽约证交所将向美国证券交易委员会提交25表格以撤销公司美国存托证券的上市及注册(退市)。

如何理解中国电信、中国移动选择A股上市的时点?纽交所退市只是一个方面,募集资金也只是目的之一。根据中国电信高管在财报说明会的阐释,随着5G大规模建设和应用,运营商当前正处于挑战和机遇共存时期。

中国电信高管强调,发行A股不仅仅是募集资金,更重要的考虑是引入战略投资者,使得公司生态版图得到拓展。同时,通过A股上市,进一步激发公司组织和员工的活力,实现公司高质量的发展。

机构看好中国移动To B业务潜力

经历纽交所退市风波杀估值,通信运营商正在重新被资金和机构看好。多家券商均首次对运营商进行覆盖研究并给出买入评级。

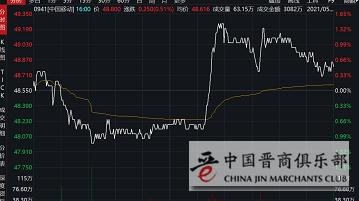

截至5月17日收盘,中国移动港股报收48.8港元/股,微涨0.51%,总市值高达9992亿港元(约合8287亿元人民币)。

据海通国际5月13日研报,其首次覆盖中国移动港股,给予优于大市评级,对应目标价为港币80元。

海通国际认为,中国移动为全球客户数量最多的运营商,拥有全球一线的资产质量/盈利水平,短期来看,相对全球主流运营商估值有望修复。中期来看,5G用户渗透率持续提升有望带动ARPU(每用户平均收入)加速回升,助力中国移动盈利水平进入新的增长通道。在政策利好、5G商用等驱动下,预计2021年5G用户渗透率有望达到30%、2025年有望达到48%。长期来看,展望2025年,中国移动B端业务占比有望达到一半,B端业务重估潜力巨大。公司聚焦政企市场,不断持续深化“网+云+DICT”融合拓展、深入实施“5G+”计划,ToB业务已成增收主要驱动力。