湘财证券认为,假如2638点跌破后,击穿2600点的概率大幅增加,在疲软行情中你只需要观望等待,只需要记得市场目前处在大C浪即可。

更有财经大V悲观的认为,假如2638被击穿,回到2000点也不是没有可能!!

在市场情绪悲观之际,市场也有不同的声音,久未露面的社科院和资管大佬陈光明都不约而同的发声,各自阐述了无需过度悲观的理由。

而海通证券更是在研报中替A股喊冤,表示自08年以来A股上市公司的基本面实际上一直是全球第一。当然反攻也不是一蹴而就,需耐心等待两大见底信号的到来。

“投资价值浮现”靠谱吗?

中国社科院上市公司研究中心11日发布的《中国上市公司蓝皮书:中国上市公司发展报告(2018)》指出,A股估值已降至历史较低水平,上市公司运营保持稳定,价值投资浮现。

报告指出,不同类型公司业绩与GDP的走势在不断分化。从主要指数每股收益增长与GDP增长率的对比情况看,可以发现,2017年上市公司业绩与GDP同步上升,突出表现在沪深300上,而创业板(行情)则走低,2018年一季度,创业板业绩恢复高速增长,中小板业绩保持平稳增长。

2017年资本化率稳定,2018年上半年下滑到历史低点,资本市场估值水平成为历史的相对低点。2018年上半年只有10%的公司是正收益,一季度业绩平均增长率高达41.8%,上市公司逐步回到历史低点估值的状态,维持60%的资本化率水平,股票市场的投资价值浮现。

财经评论人士郭施亮认为,回顾这些年社科院对A股的预测案例,实际上还是具有一定的参考价值,预测误差并不会很大。

以股票市场的预测为例,在2015年底,在《2016经济蓝皮书》中,社科院对中国股市的预测认为,2016年上证综指或在3200点至4000点内波动,提出了慢牛的预期。

从实际情况分析,2016年年初股市经历了熔断机制匆匆落幕的风波,导致了年初股市的非理性下跌,而全球股市波动幅度在2638点至3538点之间,但剔除年初股市暴跌的因素,实际上全年基本上保持慢牛运行的格局。

而到了2017年社科院则预测股市仍处于“疗伤”阶段,维持稳定、窄幅波动会是全年的运行主基调。回顾2017年中国股市的走势,全年主要波动区域在3016点至3450点,波动率较2016年有所下降,但全年实现6.56%涨幅,基本上符合疗伤的状态。

对于A股市场来说,其阴跌不止的走势,并非仅仅局限于去杠杆化以及压制估值泡沫的问题,而例如股市重融资定位、源源不断的减持潮以及商誉减值、股权质押平仓风险等,实际上都会加剧股票市场的非理性波动。

但是,从总体上分析,只要A股上市公司的盈利能力以及基本面状况没有发生实质性恶化的问题,那么股市非理性下行或远离核心价值运行中枢的表现,终究还是会得到修复。

18层地狱下还有18层?

而面对至暗时刻,资管界大佬、前上海东方证券资产管理有限公司董事长陈光明也表示,千万不要认为18层地狱下还有18层,这是小概率事件。

陈光明认为,短期问题长期化导致悲观,悲观的结果是忽视积极因素。悲观笼罩情绪下,短期正在发生变化的积极因素被忽略或误解。

短期的变化方面,比如我们看到市场对外部因素反映开始钝化,去杠杆政策的明显调整,呈现出了“宽货币+紧信用”的新特征,无风险利率降很快,财政更积极。

这些都是积极因素,但在悲观情绪下,积极因素也会被解读成利空,市场对信用释放的路径和效果没有信心。

其实信用扩张本来就需要载体,传统载体就是基建和地产。不论载体如何,最终信用会扩张,即使是基建的支出也会转化为基建工人的收入,完成信用扩张,自然不是消极因素。

整个市场的风险溢价,长期围绕均值在波动。千万不要以为树可以长到天上,不要认为18层地狱下还有18层,虽然有这样的概率,但却是小概率。

价值投资的特征和优势,基本上更加符合商业的本质,具有更高的概率获得成功,追求绝对收益,避免永久性损失,规避人性弱点。大部分人认购基金都会在股市高点,而在低点的时候认购额度比较少,这就是人性弱点。事实上应该利用均值回归,如果说永久性损失能够回避掉,再利用复利的原则耐心去做价值投资。

海通证券替A股“喊冤”

此前有观点形容A股是“十年一梦”,那么来看下A股上市公司自08年以来的业绩表现到底如何呢?海通证券荀玉根团队在最新研报中为A股“喊起了冤”。

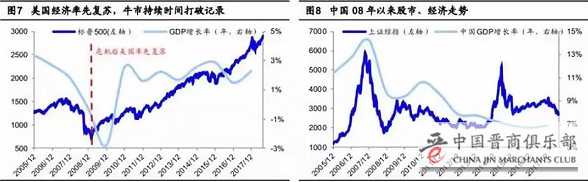

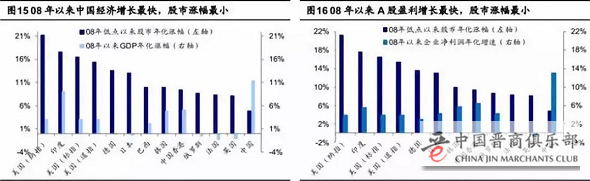

海通研报显示,08年低点以来中国名义GDP、上市企业净利润增速全球第一,但指数涨幅却倒数第一。

海通证券表示,回顾08年低点至今,中国经济增长依然领跑全球,名义GDP年化增长11.5%,上市企业净利润年化增速13.1%,在全球主要国家中位居第一。

而上证综指的年化涨幅只有4.9%,沪深300指数的年化涨幅为7.45%,在主要国家中涨幅最小。

对比其他国家/地区自金融危机以来经济股市表现,美国纳斯达克指数年化涨跌幅为21.3%,标普500指数年化涨跌幅为16.4%,名义GDP年化增速为3.1%,上市企业净利润年化增速为3.8%。

见底需等待两大因素明朗

当然基本面无恙、估值见底并不意味着股价就见底。郭施亮表示,A股估值降至历史较低水平,并非意味着A股市场已经没有投资风险,也并非意味着A股市场的熊市调整已经告一段落。或许,经历了急跌、阴跌行情后的A股市场,接下来还会有一段震荡筑底或巩固底部之路,而股市信心的修复恐怕不是一朝一夕可以实现的事情。

海通证券则认为,中期视角看市场处于第五轮周期底部,A股经历了五轮牛熊周期,目前估值水平已经与前几次市场底部相似。从形态看,这次从上证综指2638点以来圆弧筑底阶段,背景更像02年1月到05年6月这一段走势。

海通证券预测未来磨底期右侧的信号等待两个因素明朗:第一,盈利回落幅度到底多大。本轮盈利筑底特征也类似2002-05年期间,即W型筑底,这轮盈利改善左侧底回升始于2016年二季度,现在是二次探底回落过程中,预计右侧底在2019年二、三季度,右侧底高于左侧,预计净利同比低点10%左右,ROE低点9.5%~10%。这一点市场有分歧,19年4月年报和季报数据有望给出更明确证据。

第二, 资金面转折需等去杠杆出现拐点。杠杆的症结在于地方隐性债务,总量看我国杠杆率256%不算高,但结构性问题显著,非金融企业部门杠杆率160%明显偏高,这里包括地方融资平台等地方隐性债务,这些债务的解决方案落实才是去杠杆的拐点,届时资金面将迎来转折,M2增速有望回归到名义GDP之上。