近日,尚太科技发布公告称,公司第二大股东长江晨道(湖北)新能源产业投资合伙企业(有限合伙)(下称“长江晨道”)减持公司86.95万股股票,占总股本比例0.33%,变动后持有2466.05万股,占总股本比例9.45%。山西资本圈注意到,近一年来,长江晨道已经进行了三次减持,共计减持260.95万股。而长江晨道亦是宁德时代全资子公司合伙参股的投资公司。

六年来,因身负“宁德时代供应商”的标签,尚太科技备受市场关注。作为其最大的客户和间接股东,宁德时代对尚太科技的发展产生了深远影响。通过技术联合、订单扶持等手段,宁德时代助力尚太科技实现了产能的快速增长,尤其是在山西尚太锂电科技有限公司(简称“尚太锂电”)三期工程投产后,公司的生产能力得到了显著提升,2022年底,尚太科技成功登陆A股,挂牌深市主板。

然而,宁德时代成就了尚太科技,也局限了尚太科技。随着对宁德时代销售比重的增加,尚太科技面临应收账款管理难题,导致现金流压力逐渐增大,如何拓展新客户、降低对单一客户的依赖成为尚太科技的新时代考题。

携手山西打造新型储能产业链“链主”企业

资料显示,尚太科技成立于2008年,注册地与总部位于石家庄无极县,主要专注于人造石墨负极材料的研发、生产与销售。作为新兴的负极材料供应商,公司在自主化和一体化方面具有突出优势,关键设备自主设计开发,全工序生产自主可控。

尚太科技属湖南大学系创业公司。公司创始人欧阳永跃于1988年毕业于湖南大学,并于2008年在石家庄正式成立尚太科技。2010年,欧阳永跃的同门师兄闵广益加入尚太科技;2019年,同是1988年毕业于湖南大学的齐仲辉任职尚太科技董事。目前,欧阳永跃持股36.53%,为公司实控人。

2017年,尚太科技由负极材料石墨化加工服务转型为集负极材料自主研发、一体化生产加工、销售于一体的高新技术企业,并设立全资子公司尚太锂电。届时恰逢山西省政府积极寻求经济多元化发展之际,并为此出台了一系列政策措施,如《关于深化拓展支持民营经济发展的若干措施》,形成了服务企业常态化机制,并鼓励民营企业改革创新。这些政策为尚太科技等企业在晋投资提供了有力保障。同时,山西省推行“承诺制+标准地+全代办”改革,大幅度缩减了企业自行办理事项的比例,使得项目从立项到开工的时间缩短了一半以上。

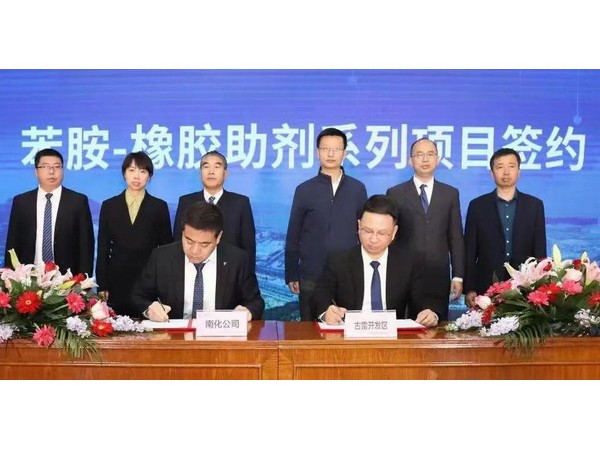

在此基础上,尚太锂电一期至三期项目分别于2018年5月、2020年、2022年开建,并迅速投产,累计投资达50亿元,产量达到20万吨,实现产值近50亿元,并在此期间成为全球最大锂电池制造商“宁德时代”的负极材料第一供应商。2022年9月,尚太科技进一步宣布与昔阳县签约上马四期30万吨产能项目,总投资达到120亿元,以扩大其在山西的投资版图。而伴随着山西生产基地加速落地,尚太科技于2022年底顺利登陆深市主板,新股募集资金22亿元。

高效的工作进程背后离不开山西省政府的支持。在项目建设过程中,省、市主要领导高度重视,时任省委书记蓝佛安亲自主持会议调整规划,解决四期项目2000亩用地最大难题;时任省委副书记、省长金湘军多次过问项目进度。而晋中市委书记常书铭曾半月之内三赴昔阳沟通四期项目落地细节,并曾亲赴河北石家庄参加尚太科技上市仪式。而对于山西的“诚意”,在2023年4月举办的全省招商引资大会上,尚太锂电常务副总经理孙跃杰感慨道,“从‘无名’小厂到业内翘楚,尚太选择了山西,山西成就了尚太。”

值得注意的是,随着山西项目快速落地和推进,尚太科技决定将位于石家庄无极县的老基地停产,这也意味着公司的重点将转移至山西昔阳,集中资源进行新项目的建设和生产。 当然,尚太锂电也不负所望。2023年,尚太锂电实现营收49.17亿元,净利润为2.96亿元。同年10月,尚太锂电被评为山西省级重点产业链——新型储能产业链“链主”企业,彰显了公司在行业内的领先地位和技术实力。

深度绑定宁德时代,应收账款居高不下

负极材料与正极材料、隔膜、电解液,一同被称为锂离子电池四大主要原材料。目前,负极材料已形成较为清晰的“四大三小”两个梯次。四大指贝特瑞、紫宸(璞泰来)、杉杉股份、凯金能源;三小指尚太、中科、翔丰华。各家公司定位不同层次的客户,其中凯金、尚太科技则深度绑定宁德时代。

值得一提的是,宁德时代不仅是尚太科技的第一大客户,还是通过长江晨道间接持股的股东之一。自2018年参股尚太科技后,宁德时代通过技术联合和订单支持等手段,使尚太科技快速放量。从2018年国内市占率仅1.8%,到2021年5月提升至9%,再到2024年上半年达到10.48%,出货量更是同比增长超过55%。

尚太科技的竞争优势在于其成本控制能力,特别是电费成本。由于石墨化成本中电价占据60%,而低电价区域属于稀缺资源,政策对高耗能项目的审批趋严,使得早期进行扩产的企业享有先发优势。尚太科技利用山西生产基地的电费成本优势,在2017年开始优先扩建石墨化产线。2020年10月,山西省发布的《战略性新兴产业电价机制实施方案》进一步降低了尚太锂电的终端电价至0.3元/KWh,使得2021年公司山西基地平均电价大幅下降29.3%。随着昔阳三期12万吨产能的落地,尚太科技的单位电费支出进一步降低,增强了其石墨化单位电价的竞争优势。

然而,宁德时代成就了尚太科技,但也局限了尚太科技。首先是应收账款问题,由于宁德时代等大客户的付款周期较长,导致尚太科技的应收账款持续高位运行。2021-2023年,尚太科技的应收账款分别达到9.40亿元、10.31亿元、17.18亿元,分别占营收的40.24%、21.56%、39.13%,甚至远远高过期内净利润金额。这直接导致公司的现金流趋于紧张,经营活动产生的现金流连续三年为负数,分别为-0.74亿元、-7.94亿元、-4.16亿元。

为了缓解资金压力,尚太科技在募集的22亿元新股资金中安排了4.8亿元用于补充流动资金,但这对于高位运行的应收账款来说只是杯水车薪。截至2024年三季度末,公司账面上的货币资金仅为2.9亿元,而长短期债务总额高达15.14亿元,其中包括5.14亿元的短期债务,短期内面临较大的偿债压力。因此,如何有效管理应收账款、优化现金流成为尚太科技亟需解决的重要课题。

实际上,尚太科技早已意识到客户集中度高的风险,并在近年的年报中多次警示这一问题。对此,尚太科技也采取了相应的措施,如一方面积极开拓新客户、新市场、新领域,扩大并优化现有产品结构,扩大营销规模以提升总收入改善客户相对集中的现状;另一方面积极同现有下游龙头企业客户深入合作,将自身客户、产品结构与下游行业市场集中度情况相适应。但就目前而言,问题尚未得到显著改善。未来,尚太科技将如何进一步优化其客户结构,并提交一份令人满意的“答卷”,山西资本圈将持续关注。