成本管控、过紧日子,成了眼下不少上市公司的口号。

被认为最赚钱的银行业也不例外,“降本增效”已经是绕不开的话题。

“上半年建设银行的资产平稳增长,经营业绩总体稳健。我们要向市场潜力、向成本管理、向风险管理要效益,提升可持续发展动能。”建设银行行长张毅在日前召开的2024年中期业绩发布会上直言道。

可见,就连建设银行这样的国有大行,资产及业绩能保持“总体平稳”,管理团队在“节约成本”上下了不少功夫。

不过,即便加强了成本的节省,一些上市银行依然交出了一份业绩“双降”的半年度成绩单,包括建设银行、工商银行、中国银行、邮储银行、交通银行等大体量银行。

一叶知秋。国有大行尚且如此,其余银行的业绩压力亦可想而知。

如今8月份结束,上市银行中期“成绩单”已全部出炉。在强调“降本增效”过紧日子的背景下,上市银行上半年的赚钱情况到底如何?衡量盈利能力的净息差又是否改善?

42家上市银行日赚60亿元

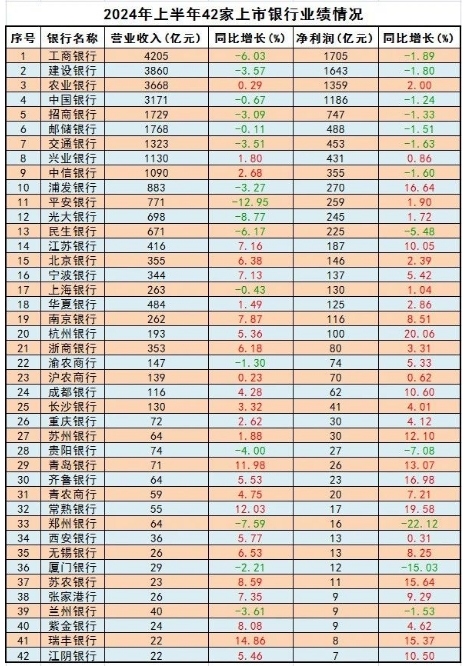

山海新财经梳理发现,2024年上半年,A股42家上市银行实现营收合计28939亿元,同比上年的29518亿元下降1.96%;实现净利润合计10915亿元,同比上年的10873亿元微增0.39%。整体虽“增利不增收”,但仍保持日赚60亿元的能力。

具体来看,42家银行中,有16家营业收入出现下降,12家净利润下降,营业收入和净利润“双降”的有11家。

首先在营业收入方面,平安银行的同比降幅最大,上半年营业收入同比下滑12.95%至771亿元,放在该行整个历史上,这一营业收入降幅也颇为罕见;与之形成鲜明对比的是瑞丰银行,其营业收入增幅最大,营收同比增长14.86%至22亿元。

净利润方面,降幅最大的是郑州银行,同比降幅达22.12%;增幅最大的是杭州银行,同比增长20.06%至100亿元,且该行是唯一净利润同比增速超过20%的上市银行。

回顾去年同期,42家银行中,营业收入下降的是15家,净利润下降的5家,两者“双降”的亦为5家。另外,彼时净利润同比增速20%以上的有6家银行。

对比之下,今年上半年,不仅业绩下滑的上市银行数量增多,业绩快速增长的银行也大幅减少。银行业业绩整体仍然处于承压状态。

若单看体量庞大的国有大行,业绩承压的态势则更为明显。

2024年上半年,六大行实现营收合计17995亿元,同比下滑2.57%;实现净利润合计6834亿元,同比下滑0.94%。营业收入和净利润增速均低于42家上市银行整体的业绩增速。

工商银行依然是最能赚钱的银行,以4205亿元的营收和1705亿元的净利润居于首位。

但业绩增速方面,仅农业银行呈现业绩“双升”,工商银行、建设银行、中国银行、邮储银行、交通银行5家国有大行均出现了营业收入和净利润“双降”的情形。

其中,工商银行业绩同比降幅最大,营业收入及净利润同比增速分别为-6.03%和-1.89%;建设银行次之,上半年营业收入和净利润分别为3860亿元和1643亿元,同比增速分别为-3.57%和-1.8%。

此外,A股上市的9家全国股份制商业银行,净利润同比下滑的有招商银行、中信银行、民生银行三家。其中招商银行与民生银行业绩“双降”。

41家净息差同比下降

业绩承压的背后,一个核心盈利能力指标——净息差仍然面临着下探压力。

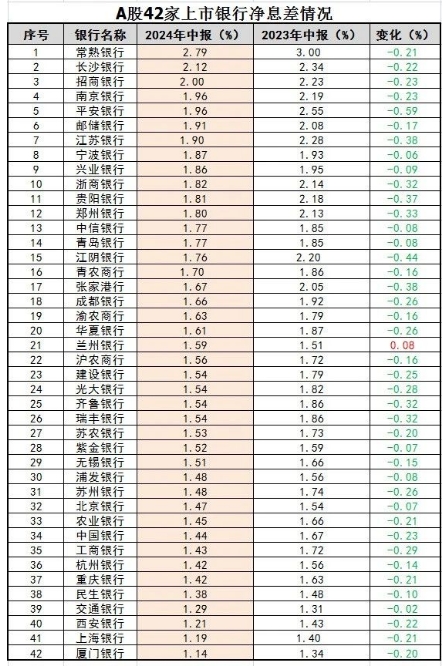

据国家金融监督管理总局官网披露的数据,今年二季度,我国商业银行净息差为1.54%,与一季度相比虽然持平,但与去年同期对比则下降了0.2个百分点,且仍处于历史低水平。

净息差是衡量银行赚钱能力的重要指标,这一数据的升降,直接事关银行业绩。

山海新财经梳理发现,A股42家上市银行中,2024年上半年净息差同比下降的有41家之多,仅兰州银行一家净息差同比上升。

其中,营业收入下滑幅度最大的平安银行,亦是净息差滑坡最严重的上市银行,净息差同比减少了0.59个百分点。此外,江阴银行、张家港行、江苏银行及贵阳银行的净息差同比下滑亦较为严重,分别同比下滑0.44个百分点、0.38个百分点、0.38个百分点、0.37个百分点。

净息差同比集体下探背后,是各家上市银行利息净收入的走低。梳理发现,42家上市银行中,利息净收入同比减少的就有30家,占比超过七成。

以营业收入与净息差降幅最大的平安银行为例,其利息净收入的同比降幅亦在上市银行中最大,降幅高达21.62%。平安银行将其归因于持续让利实体经济、调整资产结构等因素的叠加影响。

息差承压、收入下降的背景下,“降本增效”成了各家银行共同的话题。

平安银行副行长兼首席财务官项有志在2024中期业绩发布会上表示,该行通过节约成本,使得上半年相关费用下降了9.9%,节约了23亿元。平安银行在半年报中面对业务及管理费的下降,亦提及“精简日常开支,压缩职场成本”的表述。

不过,为了压缩职场成本,平安银行还曾不慎卷入一场舆论。就在前不久,由于将上海工作的员工回迁至深圳,导致部分员工离职,使得该行“裁员降薪”的消息甚嚣尘上。

平安银行董秘周强在业绩发布会上对此回应,“平安银行的初衷并不是裁员降薪。因为历史原因,该行部分员工在上海,管理团队在深圳,职场搬迁主要是为了加强管理、减少风险、提升效率。平安银行尽量提供了人性化的、力所能及的一些补偿方案,但可能解释沟通不够,对外宣导不够。”

从半年报中的人员变动看,平安银行上半年员工的确缩减不少,比去年末减少了2305人,但这并非该行独有的现象。

以拥有庞大员工群体的国有大行及招商银行为例,今年上半年,这7家银行中有6家员工人数出现缩减,合计减员规模高达26200人。

工商银行半年内减少员工一度过万人;农业银行、建设银行减少员工均超4000人。

其中,建设银行在节约成本、过紧日子方面直言不讳,行长张毅在业绩发布会上表示,“该行深化全面成本管理,提升成本效率,坚持过紧日子、勤俭办行,完善全覆盖、全流程,端到端的费用管理体系,加强重点项目的成本管控,着力提升投入产出和运行效率。”