自8月份以来连续5次被下调评级等级之后,西安建工集团最终宣告违约。

8月19日,西安建工公告称,公司未能于2024年8月19日完成“21西安建工MTN001”本息的兑付。截至公告日,西安建工未兑付本息合计 2.63亿元。这之前,西安建工集团及多家子公司被列为失信被执行人,被限制高消费。

对此,西安建工的解释是:因受宏观环境、行业下行及地产调控等因素叠加影响,目前应收账款回款滞后导致缺乏流动性资金,债券偿付压力较大。

大公国际在给予西安建工降级的公告中称,西安建工应收类款项部分欠款方仍被列为失信被执行人,相关款项存在回收风险,房建业务涉及已发生债务违约的房企,相关项目存在一定的坏账及资产减值风险。

西安建工的应收账款主要来自谁?记者查阅资料发现,绿地和恒大集团或为西安建工资金链断裂的导火索,但实际的涉房敞口不止于此。

“西安建工在混改后大力拓展房建业务,并承接了包括恒大在内的大量民营房企项目,这些房企大面积出险后,相应款项回收极为困难。同时,西安建工在向西安市外拓展基建项目过程中,还过度下沉经济财政压力过重区域,导致相应款项回收困难。”一位债券市场观察人士称。

记者拨打西安建工官网电话表达采访意愿,被拒绝。

━━━━

国企混改标杆沦为“老赖”

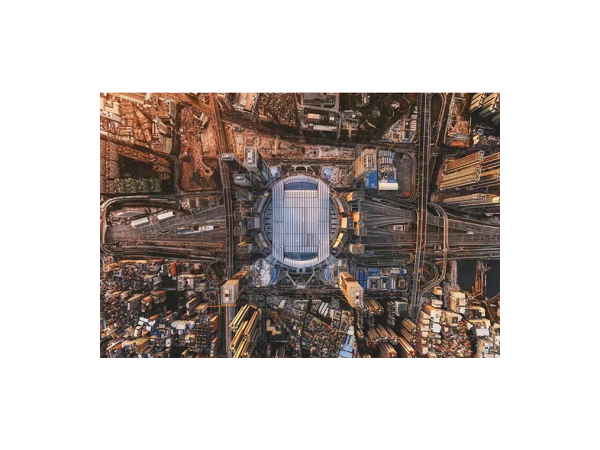

西安建工的背景不简单,它是西安市国有控股大型建筑企业集团,旗下拥有19个二级产业集团、1个技术研发中心和1个职工服务中心。第一大股东是绿地控股全资子公司绿地大基建,持股比例为51%;第二大股东是西安市国资委,持股比例为34%。

公开资料显示,西安建工集团成立于2009年6月,由当时的西安市建筑工程总公司、西安市城市建设开发总公司、西安市建筑设计研究院合并组建而成,控股股东是西安市国资委。

2017年9月,绿地控股作为战略投资者,正式参与西安建工混合所有制改革,以现金10.7亿元对西安建工集团进行增资并持有66%股权,西安建工成为绿地控股集团成员企业。在西安建工高层看来,此举是这家全资市属企业提升市场化运行机制的重要契机,也是将这个居西北一隅的老牌企业拉到全国乃至全球平台的开端。

混改之后,西安建工的业绩曾连续5年爆发式增长,2017~2021年营业收入从120.07亿元增至434.32亿元,年均增长率39.5%;利润总额从2.26亿元增至11.6亿元,年均增长率60%。2019年,工程施工业务新签合同额跨越千亿元大关,2021年新签合同额达到1668亿元,涵盖城市更新、基础设施以及产业园、新能源等项目,而房建类项目占比过半。

到了2022年,西安建工的业绩增长势头开始放缓。这一年,公司营业收入与利润额分别同比下滑19%及18%;全年承揽项目总金额1303亿元,仍处于高位。承接如此多项目,也为日后难以收回账款埋下了隐患。

自2022年4月份开始,西安建工一股东,陆续发生多起债务违约并申请债务展期,陷入流动性危机。或受此影响,恒丰银行、邮储银行等金融机构对由绿地持股51%的西安建工进行了抽贷断贷。

但在当时,西安建工高层并未对即将到来的风险引起足够重视。彼时,西安建工董事长卫勃意气风发地说,2022年是混改“新五年”的开局之年,也是企业“逐梦千亿”的关键之年。

2023年,西安建工经营业绩断崖式下降,全年实现营业收入141.89亿元,同比下降59.59%;净利润亏损9.07亿元,这是西安建工自2009年组建以来首次亏损;新签工程施工业务合同额为540.54亿元,同比下降50.23%。此后,信托违约、拖款欠薪、官司不断,西安建工一步步沦为“失信人”。

一切早有征兆。规模扩张下,西安建工资产负债率连续多年维持在80%左右,远高于70%的警戒线。

今年3月份,大公国际关注到西安建工信贷逾期金额增加,西安建工及其法定代表人被采取限制消费措施,且西安建工及子公司票据逾期、多家子公司被列为失信被执行人等负面事项持续存在,且大多数长期无法解决,这些对西安建工信用水平产生重大影响。

在此之下,大公国际先后对西安建工进行9次评级下调,半年时间将西安建工主体信用等级从“AA+”降至“C”。

大公国际在评级报告中称,跟踪期内,西安市国资委曾给予西安建工支持措施,但此举并未从实质上缓解西安建工持续加大的流动性压力。

━━━━

难以收回的账款

西安建工的债务压力有多大?

数据显示,截至今年3月末,西安建工总负债598.12亿元,资产负债率为81.22%。其中,流动负债546.35亿元,占总负债比重达到91.34%,主要为应付账款,债务结构非常不合理。一年内到期的短期债务为50.22亿元,而现金及现金等价物余额仅7.68亿元。

今年一季度,西安建工营业收入同比下滑75.7%,净利润再亏704.77万元。

同时,西安建工的外部融资并不顺畅。2023年、2024年第一季度,该公司筹资性现金流分别为-13.24亿元和-5.21亿元。截至今年6月末,西安建工获得的银行授信额度合计93.2亿元,未使用额度仅3.72 亿元。西安建工在2023年财报中称,近年来陆续出现金融机构控制贷款、缩减授信的情况,公司面临较大的融资到期还付压力。

西安建工存在大量应收未收账款,占用资金规模较大。2021年、2022年、2023年,西安建工应收账款金额分别为195.81亿元、166.73亿元和101.21亿元,占流动资产比例分别为23.16%、19.41%和14.49%。此外,公司还存在大量其他应收款。

西安建工表示,由于建筑行业垫资施工情况较为普遍,若客户不能按时付款或保证金款项不能及时退还,将降低公司的资产流动性,并导致应收账款及其他应收款的坏账准备金额增加,对公司盈利能力产生不利影响。

西安建工的应收账款主要来自哪些客户?从评级机构报告中,可以窥探进一步信息。

据大公国际披露,西安建工工程施工业务以房建业务为主,涉及已发生债务违约房企,相关项目存在一定坏账及资产减值风险。截至2023年6月末,西安建工共承接13个恒大项目,合同额合计43.04亿元,形成的应收账款、合同资产、存货和其他应收款账面余额合计10.69亿元,计提坏账准备或减值准备4.34亿元。

同时,西安建工承接绿地集团项目的在手合同额为96.61亿元,已完工金额为72.47亿元,已回款48.99亿元。2020 年以来,绿地集团签约销售规模持续下滑,境外美元债发生展期,流动性紧张,西安建工对绿地集团项目均未计提坏账准备或减值准备。

扣除房建业务之外,西安建工最大业务领域为市政工程,而房建业务不少业主亦为地方国企或政府部门。2022年末~2023年末,西安建工的政府类组合应收账款从78.28亿元降为54.49 亿元,但仍占应收账款总额的一半。截至2023年末,西安建工前五大应收账款来源几乎都是政府类客户。随着地方经济财政压力加大,相应项目回款亦较为困难。

2023年10月,西安市国资委曾组织协调部分工程项目市、区两级业主方加快归还对西安建工的欠付工程款,目前看来效果甚微。

西安建工违约事件亦暴露出,在房企遭遇流动性危机下,叠加地方政府资金周转压力加大,省市级建筑企业正面临款项回收艰难的局面,流动性风险值得关注。