港股市场的回购正在不断创下年内新高。

Wind(万得)数据显示,今年以来,截至7月5日,港股187家上市公司回购总金额已达1337.5亿港元,超过2023年全年。不少业内人士认为,今年港股回购将大幅刷新历史。港股回购不断创新高之时,港股上市公司回购积极性不断增强,回购也呈现出新特征。

据Wind数据,2020年至2023年港股回购总额分别为679.33亿港元、1211.61亿港元、1021.33亿港元和1245.6亿港元。而今年以来,港股总回购金额已打破了2023年的回购纪录。

从历史经验来看,业内人士表示,回购潮多出现在市场底部。当市场处于低位,公司回购股份是为向市场传递公司价值被低估的信号,彰显对公司的信心,有助于提振市场情绪。

不过,今年上半年尤其是一季度的回购发生在港股修复上行之时,回购力度和回购参与广度进一步提升,除传统互联网、金融及医药龙头外,央企回购力度也在增大,甚至部分未盈利的18C生物医药公司,如沛嘉医疗-B、创胜集团-B、和誉-B、微泰医疗-B、科济药业-B等也加入到本轮回购大潮中。

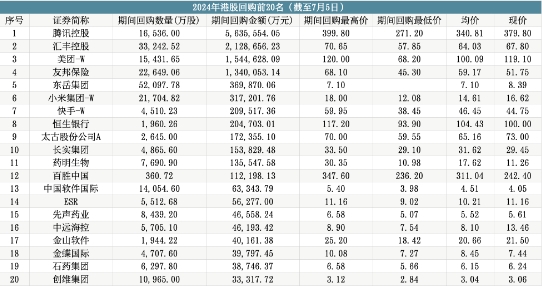

(数据来源:Wind资讯)

回购额创新高

最近一次的港股回购浪潮从2021年开始,已经延续了三年半,不仅时间跨度长,且规模远超历史水平。

此次港股回购潮为何规模如此之大?恒生指数公司表示,高水准的回购金额或能反映出,企业认为其在港上市的股票被低估。企业回购的潜在动机,通常与其资本结构、融资成本、过剩现金水平等有关。一般来说,当企业认为其上市股票目前被低估且预计未来会有机会重估时,就会进行股票回购,以支持股价、改善财务状况、并提高股东回报。

由此可见,在港股市场,上市公司的回购行为更倾向于为自身市场价值托底。

数据显示,截至今年7月5日,港股回购主力军仍是互联网、金融及医药行业龙头公司。当中,12家回购金额超过10亿港元,40家的回购金额超过1亿港元。腾讯控股、汇丰控股、美团-W、友邦保险回购金额突破百亿港元。此外,在今年港股回购额排名前20的上市公司中,有12家的回购均价均低于7月5日收盘价,也就是说20家公司中有60%的公司成功通过回购“抄底”。

今年港股回购还传达出一个新的信号,那就是回购并非出现在市场底部,而是出现在恒指上涨背景下,且回购广度和力度进一步提升。恒生指数年初以来涨幅约为4.41%;分季度来看,首季恒生指数涨幅高达7.12%,二季度涨幅为0.46%。

而回顾港股此前的回购潮,其往往发生在市场出现较大跌幅时。海通国际研报提到,2005年至2020年间,港股历史上共出现了五轮回购潮,每次周期在6个月至8个月,港股回购潮开始时市场往往已经出现较大幅度的下跌,估值也达到较低水平,而随着市场进一步下跌和估值进一步回落,回购的力度也持续加大。

此前,港股回购激增时均有一个特点,便是恒生指数大都处于底部区域,并接近向上拐点。海通国际数据显示,港股五次回购潮期间,每次回购潮后,恒指平均跌幅为19.9%,恒生科技指数平均跌幅为12.1%。而历次回购潮一年之后,平均累计涨幅分别为19.0%和52.9%。在2019年港股回购潮的一年后,恒生科技指数的反弹幅度达到了创纪录的107.3%。

腾讯占比超四成

今年港股的“回购王”依然是腾讯。其回购之举,除托举公司被低估的股票价值外,还是与大股东减持的一场博弈。

年初,腾讯抛出千亿港元股票回购计划,成为与大股东减持博弈的一把“武器”。截至7月5日,腾讯控股今年已回购563.5亿港元,高居港股回购榜首,占港股整体回购额的42.1%。值得关注的是,腾讯今年的回购额度已超过大股东Prosus的减持额度,这在一定程度上抵消了大股东减持对二级市场造成的流动性压力。

此前,腾讯总裁刘炽平在机构电话上表示,腾讯正按照稳定节奏执行千亿回购计划。在他看来,腾讯宣布回购时的股价极具吸引力,尽管股价近期已有不小涨幅,但按目前的股价,公司发展仍具吸引力,因此腾讯将继续按照公布的节奏执行股票回购计划。

根据港交所规则,公司回购股份后会进行注销,而股本减少也有利于提高上市公司股票的内在价值。在回购股份被注销下,腾讯股本已连续三年呈下降趋势。具体来看,自2021年起,腾讯总股本从96.08亿股降至93.55亿股。今年一季度,腾讯已发行普通股环比减少1.1%,而今年以来回购的股份也在陆续注销中,这一趋势将会持续增厚每股盈利,进一步提升股东价值。

时间倒回到2022年6月,腾讯大股东Prosus宣布,将启动一项长期开放式的股票回购计划,而回购计划所需资金将通过出售其持有的腾讯股票方式筹集。

据泛欧交易所公开披露的数据,Prosus在2024年二季度回购自身股份的总额为17.6亿美元,比上个季度的16亿美元略有增长。上半年,其累计回购33.6亿美元,这些资金均通过出售腾讯股份而获得。而今年上半年,腾讯累计回购金额约为67亿美元,约为大股东售股总额的两倍,尤其是今年二季度,腾讯累计回购金额约为大股东售股总额的2.7倍。

此外,Prosus出售腾讯股份的力度也在逐步减弱。2023年,Prosus对腾讯的持股下降约2%。主要是因为据泛欧交易所规定,上市股票每日回购量不得多于其当日股份交易量的25%。受交易量下降影响,Prosus日均回购金额由2023年一季度的5300万美元下降至今年一季度的2550万美元,同比下降52%。

有港股分析人士提到,未来,随着Prosus按上述机制一直持续进行回购,其股份公众流通量和交易量将继续下降,这将进一步限制其可回购数量,从而降低对腾讯股份的出售需求。

通过持续回购,Prosus的净资产折价率已经从回购计划开展时的46%下降至目前的37.7%。而伴随回购并注销Prosus股份,目前每股Prosus股份中的“含腾量”不降反升,从0.915上升到0.936。

今年7月1日,Prosus方面也趁着新CEO(首席执行官)上任的机会向市场表达了对腾讯的看法。Prosus新任CEO Fabricio Bloisi在业绩会首秀时表示,只要Naspers(Prosus母公司)和Prosus的股价与相关权益的资产净值相比折价仍然很高,股票回购就会继续。同时,将继续与腾讯合作,计划在很长一段时间内保持腾讯重要股东的地位。

更多行业参与其中

单个上市公司回购额来看,腾讯控股稳居第一;汇丰和美团-W紧随其后,回购额分别达212.8亿港元和154.4亿港元;友邦、东岳集团、小米集团、快手回购额均冲进港股回购榜前十,回购额分别达134亿港元、36.9亿港元及31.7亿港元;药明生物和先声药业、石药集团回购额分别位列第11位、第15位及第19位。

以往,港股上市公司在财报发布前一个月均处于“回购静默期”,在此期间不得进行回购。这导致上市公司进入回购静默期,股价上行压力较大。不过今年在静默期内,港股龙头公司如腾讯及汇丰,股价顶住了下行压力,不但没有下跌反而出现上涨,其中腾讯股价在1月19日至3月21日录得6%涨幅。

业内人士表示,港股科技公司持续大比例、连年递增地回购,彰显出对长期价值的充分肯定,有助于提升投资者信心。除互联网、金融和生物医药公司等传统回购榜前排“常客”外,央企国企也正在成为港股回购潮中不可忽视的一股力量。今年上半年,中国移动、中远海控、中国石油化工股份、上海石油化工股份、中石化炼化工程等多家央国企披露了回购或增持计划方面的公告。

业内人士分析,国企回购符合今年以来监管层反复提及的“鼓励上市公司通过回购注销、加大分红等方式更好回报投资者”倡议。此番国企龙头回购力度有所增大,例如,中国移动今年回购规模达到1.55亿港元,而2023年则没有回购;不少企业打出回购、增持“组合拳”,比如中远海控不仅回购了自身股份,还在5月底增持了中远海运港口的股份,斥资约3332.38万港元。