长期国债收益率又一次下破2.5%,逼近历史低位区间。

Wind(万得)数据显示,6月25日早盘,国债期货30年期主力合约、10年期主力合约分别上涨0.4%、0.15%,刷新历史新高。10年期、30年期国债收益率明显走低,其中30年期国债活跃券“23附息国债23”“24特别国债01”双双跌破2.45%,创4月下旬以来新低。

年初以来,长期国债收益率不断下行。30年期国债到期收益率几度下破2.5%,触及历史低位;10年期国债到期收益率一度下行至2.22%,亦触及历史低位。

根据CFETS(中国外汇交易中心)发布的数据,截至6月24日,10年期和30年期国债到期收益率分别为2.24%、2.46%,较年初分别下行约32个、37个基点。

债券到期收益率下行意味着债券价格上涨。在此背景下,不少债券型基金收益率不断走高,部分产品年化收益率甚至超过10%,受到投资者青睐。Wind数据显示,截至5月末,债券型基金资产规模超过9.5万亿元,同比增加约1.8万亿元。

4月初以来,中国人民银行(下称“央行”)频繁喊话,提示长债收益率相关风险。据兴业研究统计,央行通过自身或媒体至少九次发声提示风险。

在6月19日的陆家嘴论坛公开讲话中,央行行长潘功胜提及美国硅谷银行风险事件的启示,并直言,“当前特别是要关注一些非银主体大量持有中长期债券的期限错配和利率风险。”

“一条正常的(国债)收益率曲线,长端利率与短端利率之间应该有明显的利差,现在长端跟短端差不多,代表大家有未来降息的预期。一旦未来预期出现变化,长端利率可能短时间大幅上行,届时押注降息的机构将面临较大利率风险。”一位接近监管人士表示。

Wind数据显示,6月20日-25日,“23附息国债23”“24特别国债01”短暂上行后再度掉头向下。截至6月25日下午3点,二者收益率均为2.44%,均低于此前业内人士测算的长期国债收益率合理区间下限2.5%。

“在当前情况下,中国应该首先考虑进一步加大财政政策的扩张力度,其次是进一步加强货币政策对扩张性财政政策的支持力度。”对于中长期国债收益率明显下行,中国社会科学院学部委员余永定近日撰文指出,“财政部应该抓紧时间完成国债、地方债的发行计划;央行公开市场操作应该增加国债的购买而不仅仅是‘增加国债买卖’。”

资产荒助推债市走强

长期国债利率因何下行?资产荒是多位资管人士共同提及的重要原因。

“现在不少广义基金(包括公募基金、券商资管、银行理财等)在做一件危险的事情,就是通过拉长久期,赚取资本利得来覆盖客户的资金成本。”一位券商资管业务负责人称。

以债券型基金为例,债基投资收益一方面来自持有债券期间的利息收入,另一方面则来自债券价格变动产生的资本利得。据业内人士介绍,债券价格变动幅度(资本利得)可视为债券利率变动幅度与债券久期的乘积。久期放大后,债券价格变动与债券利率变动的倍数关系也会放大。

打个比方,在利率同样下降1个百分点的情况下,久期3年的债券价格会上涨3%,而久期8年的债券价格则会上涨8%。但当利率上行时,久期越长,债券价格下跌的幅度也越大。

前述券商资管业务负责人进一步表示,此前城投债是大部分广义基金的主要底层资产,因为城投债收益率较高,在覆盖广义基金成本后,还能给投资者提供足够的收益,但现在部分城投债发行利率已降到2%出头,甚至难以覆盖资金成本。

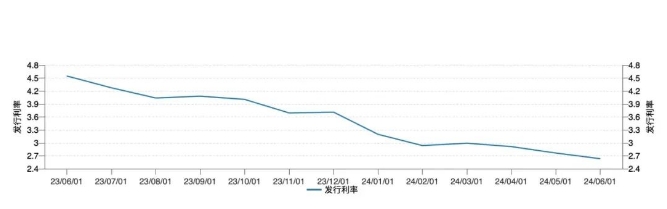

城投债发行利率走势图,来源:Wind

Wind数据显示,最近一年,城投债发行利率从4.5%以上下行至2.7%以下,下行幅度接近2个百分点。6月1日-24日,城投债加权平均票面利率为2.63%。与之相比,当前部分互联网银行3年期定期存款利率为2.6%,部分固收类银行理财产品展示的年化收益率超过3%。

多位分析人士称,城投债发行利率的下行亦与其供应量减少有关。Wind数据显示,5月城投债金融资规模减少近450亿元,净融资规模连续四个月负增长。

“钱太多了,现在资产荒严重,资金成本摆在那里,很多机构只能被迫买入长期债券,通过拉长久期博一个资本利得。”前述券商资管业务负责人称。

据业内人士介绍,险资机构和农村金融机构是近期买入较多的两类机构。

一位保险资管人士透露,往年其所在机构每月至少能投资一两个非标或者股权类项目,但今年上半年一个项目都没有。“市场上没什么项目,资产荒比较严重,资金想投都投不出去。”

华泰证券研究所副所长张继强此前撰文表示,2023年以来,在“大行放贷、小行买债”背景下,中小行对债券市场参与度明显上升,债券投资占比、债券投资盈利占比均抬升。今年债券市场面临资产荒+策略荒,农商行普遍采取利率债拉久期策略,在30年国债上的参与度显著提高。

此外,私募投资经理李林补充道,近期监管规范手工补息等举措,令部分银行存款资金被挤压进入非银渠道,流入债市,短期加剧了债市利率下行压力。

4月以来,能够反映非银机构资金成本的R007(银行间市场7天期回购利率)中枢出现明显下移,其中,4月、5月R007月度加权均值分别环比下行15个和10个基点,反映非银资金较为充裕。

“机构加大拉久期力度,使得期限利差明显收窄。过度平坦的收益率曲线,影响损害金融市场的正常运作,加剧资源错配,不利于金融市场稳定。”张继强表示,考虑到市场对央行喊话长债反应逐渐钝化,未来央行可能的调节长期利率的手段包括,公开市场买卖债券、加强对中小行的窗口指导和监管等。

值得注意的是,亦有市场人士对风险保持警惕。

“现在债券市场,相当于股市6000点,你问我能不能涨到8000点,我怎么知道?”前述券商资管人士直言,“现在债市性价比不高,如果非要选择,我宁愿买股票也不会去拉久期,至少股市估值低得多。”

央行多次提示长端利率风险

过去两个月,李林经历了职业生涯中少见的纠结时刻。

作为数十亿元利率债投资的操盘手,2023年以来,李林坚定看多债市,一度满仓加杠杆押注利率下行。

利率债通常指风险较低的国债、金融债、地方政府债等。2024年上半年,长期国债收益率逐渐走低,并触及历史低位。债券收益率与债券价格走势相反,收益率下行代表价格上涨,也就是说有大量资金在买入长期国债,推高了国债价格。

李林因此收获了不错的回报。但4月以来,他明显感受到了形势的变化。

4月3日发布的货币政策委员会一季度例会通稿中,央行首次公开提示“关注长期收益率的变化”。

4月23日,央行有关部门负责人接受《金融时报》采访时提醒,“固定利率的长期限债券久期长,对利率波动比较敏感,投资者需要高度重视利率风险。”

5月2日,央行发布一季度货币政策执行报告,在题为《如何看待当前长期国债收益率》的专栏中,再度提醒:坚持审慎理性的投资理念,防范投资行为过于短期化可能带来的损失。

此外,央行主管媒体多次发文提示利率相关风险,并援引市场人士测算结果称,2.5%—3%是长期国债收益率的合理区间。据兴业研究统计,4月以来央行自身或通过媒体至少九次提示长端利率风险。

在李林看来,这是来自金融管理部门的“敲打”,可能对市场预期产生影响。实际操作中,他也不止一次遭遇单日损失数百万元的波动。

CFETS数据显示,4月下旬后,长期国债利率出现回升,10年期、30年期国债收益率分别回升至2.3%和2.5%上方。

央行反复提示风险,李林减持了部分仓位,但仍然重仓利率债。5月22日,财政部今年发行的首只30年期特别国债“24特别国债01”上市流通,李林通过多种渠道先后买入数亿元。截至6月24日,“24特别国债01”到期收益率为2.46%,较2.57%的初始利率下行了11个基点。李林的持仓目前处于浮盈状态。

与此同时,市场形势再度逆转。5月底以来,10年期、30年期国债收益率分别下破2.3%、2.5%关口,重回历史低位区间。

6月14日、15日,央行主管媒体连续发文提示债市投资风险。报道称,当前的债券市场和2022年第四季度调整之前有着不少相似之处,此时投资者更需关注债券类资产的价格波动风险,守护好“钱袋子”。

6月19日,潘功胜在陆家嘴论坛公开讲话中又一次提示风险:“美国硅谷银行的风险事件启示我们,中央银行需要从宏观审慎角度观察、评估金融市场的状况,及时校正和阻断金融市场风险的累积,当前特别是要关注一些非银主体大量持有中长期债券的期限错配和利率风险,保持正常向上倾斜的收益率曲线,保持市场对投资的正向激励作用。”

在2023年一季度货币政策执行报告中,央行曾以专栏形式探讨硅谷银行事件及其启示,其中提到硅谷银行资产负债结构的不稳定最终引发流动性风险。其中,资产端不稳定的表现为:57%的资产投资于美国国债和住房抵押贷款支持证券,且缺乏有效应对利率风险的对冲安排。

“对比国内,近期国内中小行、非银对长债参与力度较大,期限错配和利率风险上升,蕴含风险。因此央行从‘防风险’角度不支持机构超配长债的行为。”近日,张继强撰文表示。

在央行一再提示下,李林也心生退意。“收益任务已经完成,没必要继续赌预期。”李林说,他打算逐步卖出止盈。