过去一年,凭借“住宅+商业”双轮驱动战略,新城控股再次以较强的经营韧性保持了业绩稳健。

从3月28日披露的年报数据来看,2023年新城控股实现营业收入1192亿元,实现归属上市公司股东的净利润7.37亿元。在行业整体形势低迷、房企盈利亏损加剧的情况下,新城控股是行业里少数保持正向盈利的房企之一。

虽然当前房地产市场持续低迷,但新城控股无论是住宅开发业务还是商管业务,过去一年的成绩都可圈可点。

在住宅开发方面,2023年新城控股实现合同销售金额759.83亿元,合同销售面积968.78万平方米,公司聚焦“有回款的销售”,2023年实现回款金额812亿元,回款率107%,回款率位居行业前列,持续保障现金流安全。

得益于双轮驱动的战略优势,新城控股旗下商管业绩贡献度持续提升,由于商业物业出租及管理毛利率较高,所以即使房企盈利水平下行,但新城控股整体毛利率仍然保持在19%。

2023年,新城控股也持续发挥“示范房企”效应,积极落实企业主体责任,将“保交付”工作列为公司运营管理的重中之重,2023年全年已组织交付超14万套物业。

商管毛利占比达33%

众所周知,新城控股是业内较早实施“住宅+商业”双轮驱动战略的房企。经过多年的孵化培育,新城控股的商业运营业务渐入佳境。尤其是行业持续深度调整之际,商业板块成为新城控股的第二增长曲线,对公司整体业绩贡献度继续走高,并为企业发展带来长期稳定现金流。

根据年报数据显示,2023年,新城控股实现商业运营总收入为113.24亿元,同比增长13.17%。

其中,实现不含税物业出租及管理收入106.31亿元,占公司营业收入的8.92%;物业出租及管理业务毛利74.31亿元,占公司总毛利由去年同期的28.95%提升至32.73%;物业出租及管理毛利率更是高达69.9%。

此外,自2021年以来,新城控股商业持续性经营收入已经大幅超过当期利息支出。2023年年报显示,该比例为2.55倍。

“轻重并举”的双轮驱动战略成效显现,新城控股的商业在管规模也在进一步扩大。2023年,仍有22座吾悦广场如期开业,开业数量在行业靠前。

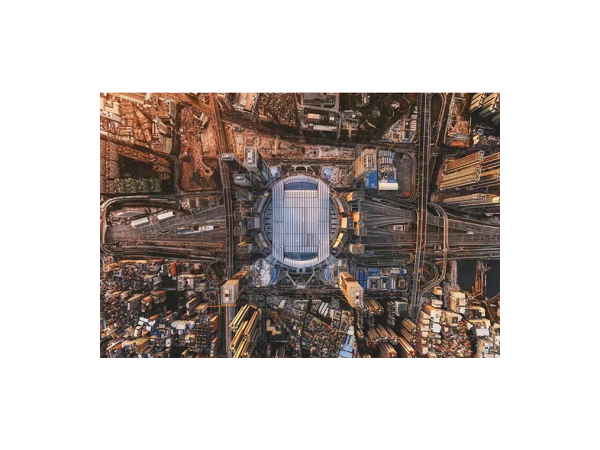

截至2023年年末,新城控股全国开业及在建的吾悦广场城市综合体已达到198座,分别分布在上海、天津、重庆、南京、长沙、西安等国内135个大中城市。其中,已开业吾悦广场达161座,开业面积达1499.11万平方米,出租率达到96.48%。

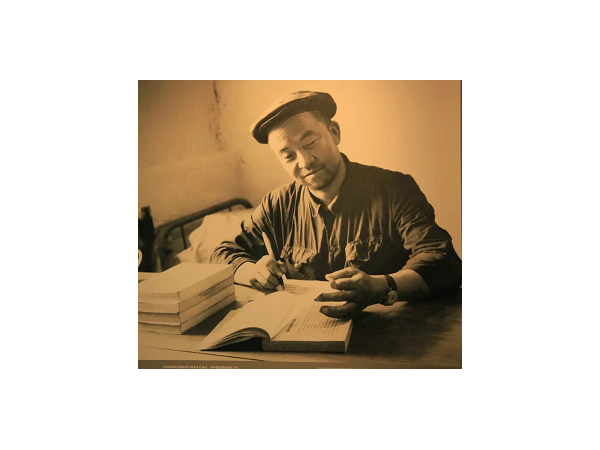

半年前,新城控股董事长兼总裁王晓松就在业绩交流会上表示,2023年要完成全年新开业吾悦广场20座、全年商业运营总收入110亿元的目标。

如今来看,新城控股已经兑现了上述目标。

在完成阶段性目标后,新城控股试图在商业领域寻求更进一步发展。

基于房企对存量业务前景的乐观,新城控股对于商业业务未来发展也充满信心。2024年,新城控股计划实现商业运营总收入125亿元,同时争取实现新开业吾悦广场12座。

大幅压降有息负债 坚守底线思维

作为行业里少数坚持“零违约”的民营房企之一,2023年,新城控股依然坚守底线思维,确保稳定安全的财务基本面,财务结构得以进一步优化。

过去一年,新城控股持续大幅压降有息负债。2023年年报显示,新城控股期末融资余额为571亿元,同比压降142亿元,有息负债水平保持低位。此外,公司合联营权益有息负债也降至52.08亿元。

与此同时,新城控股去年积极偿债,确保每一笔债务提前或到期偿付。2023年,新城控股如期偿还境内外公开市场债券共计107.45亿元,这一举动也让其获得了监管机构和资本市场的认可,助力公司在融资端多次取得突破,从而在销售低迷的情况下获取增量资金。

比如去年5月,新城控股境外子公司新城环球完成发行1亿美元的无抵押固定利率债券;6月,新城控股成功发行11亿元公司债;7月和12月在中债增全额担保支持下,又成功发行两笔8.5亿元中期票据。此外,去年7月公司还成功发行一笔规模为13.16亿元的绿色CMBS。

值得一提的是,经营性物业贷的放开让诸如新城控股这类前瞻布局商业领域的房企受益。据了解,2023年,新城控股通过吾悦广场为抵押物获取的经营性物业贷及其他融资约140亿元,为公司融资性现金流做了补充。

截至2023年年末,新城控股在手现金余额190亿元,在手现金相对充裕;经营性现金流净额为102亿元,经营性现金流连续6年为正。2023年,公司整体平均融资成本进一步下降32个基点,为6.2%。

2024年,新城控股需偿还境内外公开债仅51亿元,对此,新城控股也表示,将确保每一笔债务如期兑付。