继子公司临时停产、延迟披露2023年度业绩报告之后,3月24日,聆达股份(300125.SZ,股价7.75元,市值20.74亿元)公告称,公司及子公司金寨嘉悦新能源科技有限公司(以下简称“嘉悦新能源”)部分银行账户被冻结。

据了解,冻结的直接原因均与嘉悦新能源相关。嘉悦新能源与帝科股份(300842.SZ,股价74.69元,市值75.06亿元)、海尔租赁存在合同纠纷,帝科股份、海尔租赁申请了诉前财产保全。根据公告,公司及子公司银行账户资金被冻结的账户共计8个,申请冻结保全金额合计为2598.99万元,实际冻结保全金额合计为86.98万元。

据了解,嘉悦新能源一期主要生产的是P型光伏电池。由于N型光伏电池的快速应用,P型光伏电池、组件经历了大幅度降价,处于产业链中间环节的企业受到成本与销售两端挤压。此前,嘉悦新能源与隆辉光电、晶飞科技进行债务重组,原本价值837.29万元的光伏电池片购销合同,最终结算金额为417.61万元。

年报延期披露后,公司称部分账户被冻结

据了解,此次提出诉前财产保全的帝科股份的主要产品是晶硅太阳能电池导电银浆,而导电银浆是光伏电池制造的关键原材料,嘉悦新能源主营产品正是晶硅电池。根据公告,帝科股份提出诉前财产保全,宜兴市人民法院根据民事裁定保全嘉悦新能源账户资金1450万元,但是实际冻结保全金额为78.28万元。

作为一家跨界光伏且将光伏电池作为主要收入来源的企业,聆达股份近日发出的多份公告已经直指其经营问题。

聆达股份主营业务收入的90%以上来源于嘉悦新能源。今年3月15日,公司先公告称,嘉悦新能源临时停产至4月15日;3月18日,公司宣告,拟投建的总投资达91.5亿元的铜陵年产20GW高效光伏电池片产业基地项目被终止。同日,深交所向公司下发关注函,要求解释嘉悦新能源停产原因及影响等。3月19日,公司称,原定于3月26日发布的年报延迟到4月23日披露。

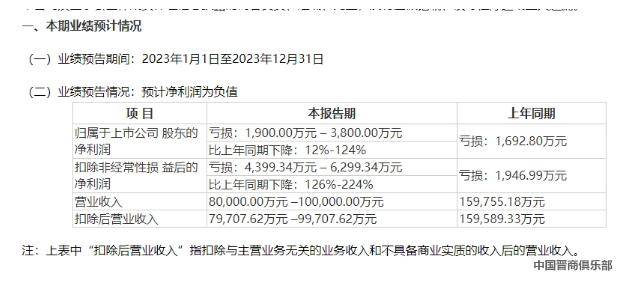

业绩预告显示,2023年,聆达股份预计亏损1900万元—3800万元,比上年同期下降12%—124%。2022年、2023年前三季度,聆达股份分别实现营业收入15.98亿元、7.67亿元,实现归母净利润分别为-0.17亿元、0.08亿元。账面上,公司报告期末货币资金分别为1.11亿元、0.75亿元,经营活动产生的现金流量净额分别为3.36亿元、0.8亿元。

来源:公告截图

根据3月24日公告,公司及子公司银行账户资金被冻结的账户共计8个,其中包括2个银行基本户和6个银行一般户,申请冻结保全金额合计为2598.99万元,实际冻结保全金额合计为86.98万元,分别占公司2022年经审计净资产比例为3.94%、0.12%,分别占公司2022年经审计货币资金比例为23.32%、0.70%。公司指出,上述事项未对公司的正常运行、经营管理造成实质性影响。

成本、销售两头承压

嘉悦新能源一期投产的主要为P型光伏电池片。聆达股份在3月15日发布的子公司临时停产提示公告中表示,嘉悦新能源单晶硅光伏电池片业务最近一年一期收入占公司主营业务收入比重分别为95.50%和94.45%。

由于N型光伏技术迭代加快,并逐步占据主流,P型光伏电池片价格经历了较大幅度下降。嘉悦新能源也不可避免地受到了影响。

根据咨询机构Infolink Consulting预测,2024年,N型电池市占率有望达到约65%。其市占率提升将进一步挤压P型电池片的市场份额,并进一步带动对上游关键原材料银浆的需求。

根据方正证券,在光伏电池片的非硅成本中,银浆占比最高。2023年,P型电池片正银消耗量约59mg/片,背银消耗量约25mg/片;N型TOPCon电池双面银浆(95%银)平均消耗量约109mg/片。可见,N型电池片需要的银浆远高于P型电池片,从而带动了上游银浆价格上涨。帝科股份曾指出,相较于P型银浆,N型银浆的更高技术难度带来单位银浆加工费的提升,对应毛利率也将有所提升。2023年,公司光伏导电银浆毛利率为11.66%,同比提升2.07个百分点。

一方面,银浆价格上涨抬升了P型电池片的生产成本,而P型组件价格下跌又挤压电池片利润空间。2023年上半年,聆达股份实现营业收入4.97亿元,同比下降27.16%,主要系报告期太阳能电池业务代工比例较大、销售单价同比下降所致。

随着光伏N型时代的到来,嘉悦新能源也在尝试向N型转型,但并未见成效。2020年,嘉悦新能源成为聆达股份控股子公司后,就已经规划了二期5GW的高效电池片(TOPCon)生产项目,总投资大概17.6亿元,但当时,公司已经面临较大的融资压力。此外,公司还规划了总投资91.5亿元的铜陵年产20GW高效光伏电池片产业基地项目也在近期计划终止。