盘活存量资产,现在几乎是每家房地产企业都在想的一件大事。

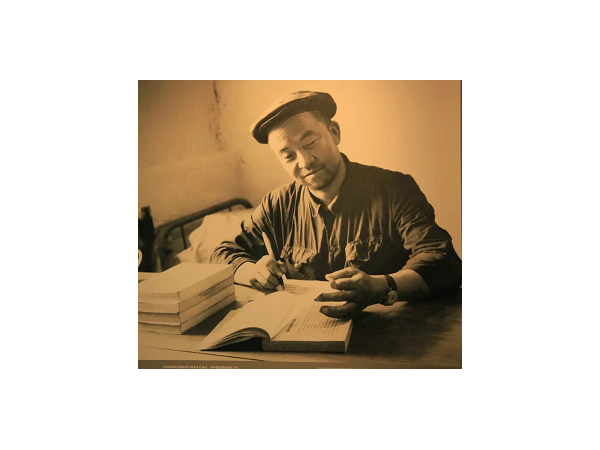

“在当前宏观经济面临不确定性、不动产从增量转为存量、行业风险尚未完全消除的背景下,盘活存量资产就显得尤为重要。”清华金融科技研究院副院长、五道口全球不动产金融论坛秘书长魏晨阳表示。

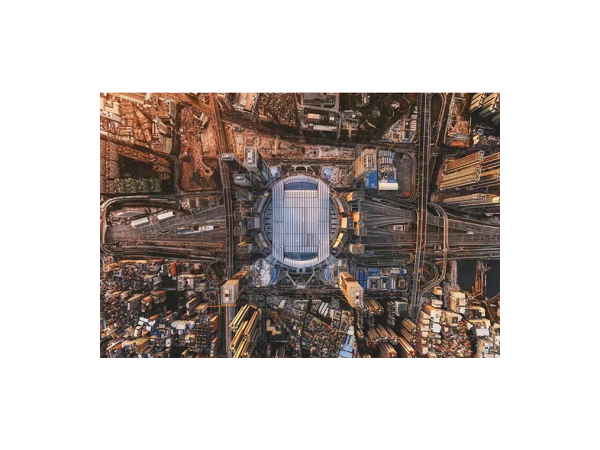

1月24日,魏晨阳在“沉潜蓄力 择势而行 2024中国房地产年度趋势论坛——暨CIHAF第二十四届中国住交会”上说,为支持不动产行业的稳健发展,构建以公募REITs为核心的不动产金融新模式成为行业新发展阶段的关键转型点。

公募REITs通过将缺乏流动性的存量资产打包,并将其未来的现金流通过上市机制转化为流动性较强的金融产品,能够有效地盘活存量资产,提升资产的流动性。

魏晨阳强调:“由于公募REITs作为资产上市平台具备并购融资的功能,参照国际成熟市场,随着资产类别的进一步扩容,未来公募REITs有望在化解房地产行业风险、降低杠杆等方面起到积极的作用。”

机会多问题不少

政策需要进一步优化

相较于传统地产开发的买地、开发、快速销售和回款模式,公募REITs更注重持有型物业的资产管理和运营能力,而非简单追求高销售、高回转和高回款。

这反映在经营模式上,就是公募REITs更强调消费和产业驱动,将产业和消费升级置于重要位置,并在金融层面主张从合理的杠杆角度考虑投融资。

不同的模式,激励机制也会发生显著变化。魏晨阳说,这要求资产持有者更加耐心地经营资产,创造现金流,而不是仅仅依赖房价上涨来快速回款。“个人投资者可以通过消费等方式参与产品运营,或通过银行基金、养老金等方式投资于不动产,享受长期经营带来的增值,而非一次性投入大笔资金购买房产。这为机构和普通投资者提供了新的投资方式,具有较高的流动性和相对稳定的收益。”

魏晨阳认为,在这个基础上,公募REITs对行业功能和整体场景起到了转型升级的作用,有助于在不动产行业形成良性循环,从而积极推动整体经济的高质量发展。

公募REITs自2020年4月试点启动以来,市场规模稳步增长。目前,公募REITs不仅限于基础设施,还迅速扩展到其他资产类别,如近期备受关注的消费类基础设施。

魏晨阳表示,这4年的尝试也看出市场面临的4个主要挑战和瓶颈:信心不足、法律结构的复杂性、产融结合的不畅、资本结构优化空间。

去年,清华大学五道口金融学院不动产金融研究中心联合了十几家不同行业赛道的头部机构,对整个业务链条进行了梳理。

在这些研究和市场调研中,魏晨阳注意到,目前,商业物业投资和公募REITs的规模还有很大的提升空间。他说,截至今年1月份,不动产私募基金的规模不到2000亿元,CMBS(商业抵押担保证券)的规模是4184亿元,类REITs存量约有2593亿元,公募REITs市值为797亿元,整体市场规模不到万亿元。“与不动产的整体体量和其他证券市场的规模相比,这一规模的上升空间非常大。”

特别是在消费基础设施领域,作为C-REITs的重要资产类别,其特征包括地理位置优越、底层资产运营成熟且增长潜力强、原始权益人的运营管理能力突出等。C-REITs的发展对于提振消费、推动经济高质量发展和商业不动产的高质量发展,以及城市更新都具有重要意义。

REITs面临的一些现实挑战也明显。例如,REITs二级市场的波动性对投资者信心和消费REITs新资产的上市定价、发行和可持续发展产生影响。此外,当前发行消费REITs对底层资产要求较高,导致部分优良资产由于资质和手续问题难以发行上市,其发展弹性被抑制。

解决这些问题,魏晨阳认为,需要从政策端进行优化。

一是优化与REITs直接相关的法律结构,推动公募REITs的专门立法、简化法律结构、明确REITs的性质和定位。

二是加快探索REITs多层次市场构建,推动不动产私募投资基金、私募REITs等发展,降低私募转公募的技术障碍。

三是建立统一的市场化估值体系,以解决不同市场主体对REITs估值不一致的问题。

四是加强市场教育,鼓励多样化的机构参与,以稳定市场信心,这是促进REITs市场健康发展的重要措施。

保障房和长租公寓投资

超七成金融机构都在关注

去年12月,在对国内60多家领先房企和金融机构进行了市场调研后,魏晨阳注意到,有超过7成的金融机构预期今年保障房和长租公寓将成为受关注的投资资产类别。

在投资决策中,退出渠道和所在城市的线级(一线、二线、三线城市)是重要的考虑因素,因为这些因素与退出机制的完善程度、风险水平以及投资的完整退出相关,尤其是与大城市居住问题相关的投资机会,退出机制越健全,越受投资者关注。魏晨阳表示,这一调查结果与新一轮住房保障政策方向一致。

去年8月提出的配售型保障房概念促进了市场+保障、购+租住房制度的发展。在配租的保障房领域,保租房筹集建设活跃,各城市在“十四五”计划中都有自己的保租房供应市场。同时,配售型保障房在106个省会城市和人口超过100万的城市中也在推进建设,整体市场活跃。

城中村改造与保障房供应紧密相连。最近,纳入城中村改造的城市数量从35个扩大到52个,标志着这一领域的活跃发展。随着保租房的大力发展,长租公寓行业赛道明显拓宽。加上保租房REITs和不动产私募投资基金等金融支持政策的陆续出台,经营性不动产实现了“投融建管退”的闭环,这为长租公寓市场的快速发展带来了许多新的可能性。

魏晨阳认为,这些不同类别的住房在当前的住房保障体系中各具意义,相互补充。问题是,这三类房屋普遍面临资金问题,包括初始投入成本高、投资周期长、回报率偏低,这导致融资相对困难。

未来,不动产行业的发展需专注于三个方向:灵活运用私募REITs和公募REITs配套的融资工具,积极探索专项的私募股权投资基金,并尝试积极引入社会资本以优化政企合作模式和加大地方国企的参与力度,解决资金问题。

针对近期中央金融工作会议的指导方针,魏晨阳认为不动产行业可以通过多种方式积极响应。

在科技金融领域,通过投入地产科技,包括数字化转型升级和智慧开发,让科技在多个环节中发挥重要作用。

在绿色金融方面,ESG主题基金和绿色债券等金融手段可在不动产领域积极探索。普惠公募REITs正在发挥积极作用,让公众参与不动产投资,享受其中的回报。

在养老金融领域,吸引更多企业和社会资本投入养老地产市场,并利用REITs等工具提供有效的融资和退出方式。

在数字金融方面,数字中心作为基础设施值得关注,运用大数据、云计算、区块链等技术推动行业发展。

魏晨阳提到,通过绿色化方式如区块链开发和智能合约,也可以更好地运营资产。