导语: 创始人需要明白:从上市第一天起,创始人和股东关系,就不同于上市之前了。创始人希望股价越来越好,而股东则是越涨越卖,双方会存在持续的博弈。

近期,粉笔(02469.HK)CEO张小龙在个人朋友圈发文,抱怨股东高瓴在公司上市后大规模减持。

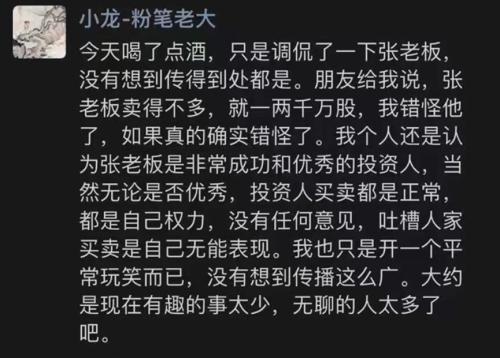

虽然张小龙第二天又发了一条朋友圈进行了解释。但此事还是引发了市场对股东减持上市公司的热议。

张小龙或是酒后口误。但需指出的是,减持退出是股权投资的正常环节,不一定意味着不看好或不支持企业。长期来看,也不会对企业的经营和发展造成负面影响。

股权投资是一种长期的高风险高收益的投资方式,投资机构在项目初期就承担了较大的不确定性和风险,需要陪伴企业从创业到上市数轮“闯关”进程,并提供从资金支持、战略指导、管理协助到资源对接等多方面的帮助。

当项目发展到一定阶段,达到预期目标或超出预期收益时,投资机构有权利通过减持退出来获取相应的回报。这是对投资机构付出的努力和承担的风险的奖励,也是对项目价值的确认和锁定。

根据华兴数据研究团队整理、清科私募通、Wind等相关数据,2022年共有905家获投公司完成退出,其中339家公司通过IPO方式退出,占比37%。在这339家通过IPO退出的公司中,其中76%选择在A股上市,A股仍是近3年最重要上市退出渠道。

对股权投资机构来说,承受压力最大的是退出端。中国私募股权市场二十多年呈现爆发式增长,根据华兴数据研究团队追踪,目前有超过7万亿人民币的存量资产面临清盘。

特别是2022年以来,很多公司IPO后估值“倒挂”,对临近退出期基金的DPI(distributed to paid-in capital,衡量出资人最终获得基金投资回报的倍数)要求更为苛刻。

因此,当企业成功上市后,减持退出既是股权投资的正常安排,也是投资机构为背后的LP(有限合伙人)——投资机构的出资人——优化资产结构的重要手段。

通过减持退出,LP(出资人)可以将更多的资金,投资到其他更有潜力的创业公司,为市场输送更多的流动性。完成一个健康有序的:投资-获益-分配-再投资的循环闭环,有利于推动经济大盘持续向前发展。

此外,人民币PE基金的期限普遍是“3+2”(即3年投资期+2年回报期);VC基金的标准期限则是“5+2”;而美元基金普遍有10年或11年的期限,以“7+2+2”的基金结构较为多见,即7年投资期,2年回报期,如退出环境不好,还可再延长2年。即使这样,仍可能面临基金期限和被投企业发展周期、退出时间点的错配矛盾。

所以,很多时候,投资机构是因为基金期限到期,而被动减持,并非是不看好公司的长期发展。

还有一点,市场上长期存在一种观点,即投资机构减持退出,对上市公司和中小投资者是一种不负责任的“伤害”。

但对于一级市场的投资者来说,这恰恰表明了上市公司已经达到了一级市场投资者的预期,或者超出了他们的预期,一级市场投资者已经获得了相对满意或能够接受的回报。

上述行为本身并不能表明被投公司的中长期价值发生变化。且从历史数据来看,一级市场投资机构的正常退出,并不会影响到公司基本面以及中长期的股价走势。

对于一些优秀的上市公司而言,一级市场投资者的退出,相当于给二级市场输出了流动性,还有利于二级市场投资者的买入。当然,前提是公司本身的长期价值是被市场所看好,比如宁德时代这样的优秀公司。

投资者需要真正关注的,是上市公司实控人的大幅减持。

最后补充一点,公司的创始人需要明白:从上市的第一天起,创始人和股东关系,就不同于上市之前了。创始人希望股价越来越好,而股东则是越涨越要卖,双方会存在持续的博弈。

如何处理好这种博弈,对创始人而言,特别是公司刚上市的创始人,是一门必修课。

本文源自阿尔法工场研究院