5月29日,远洋集团公告称将北京远洋未来广场的各项权益转让予居然之家,所得款项用作补充运营资金。《红周刊》了解到,这并非远洋集团近期首次资产处置,公司近一年来在北京等城市接连出售5宗商办项目股权,套现上百亿。

从去年至今,远洋集团连续抛售多个商业地产项目或部分股权,近期再度抛售北京一处商业地产项目。在这一系列动作背后,是远洋集团出现的较大的流动性压力。截至2022年末,远洋集团账面现金距离覆盖短债尚有近300亿元缺口。

值得一提的是,“远洋系”曾是对外收并购的主力军,但昔日收并购的部分资产正加剧其流动性压力。

处置5宗商办资产套现百亿

远洋在京投资物业缩水3成

继2022年底作价近55亿元将所持成都远洋太古里项目股权出售给合作方太古地产后,远洋集团再现商办资产处置以回笼现金。据近日远洋集团与远洋服务发布的联合公告,集团旗下子公司拟出售远洋未来广场(北京)予居然之家,远洋集团将从这次交易中确认税前净收益约3.16亿元,用作补充营运资金。

基于远洋集团曾对该项目进行资产证券化动作,这宗资产交易较为复杂,结合居然之家披露的公告,其购买北京远洋未来广场的总代价为19.63亿元。由于该宗物业在类REITs结构下由私募基金中联基金直接持有,且中联基金对其享有借款债权,这笔交易中约16亿元对价支付给了“中联前源-远洋集团一号私募投资基金”。

类似商业资产处置近期在远洋集团并不少见,《红周刊》了解到,远洋集团自2022年4月份以来接连出售旗下5宗商办项目股权,除了北京远洋未来广场及成都远洋太古里,远洋此前还陆续退出北京颐堤港一期、北京远洋锐中心、北京中国人寿金融中心10%股权,套现资金合计约140亿元,多用于补充运营资金。

不过,此前系列交易中远洋集团多由大股东“兜底”。《红周刊》了解到,远洋去年出售的上述北京商办项目均由其大股东某保险龙头企业收购,公司实则依靠这一形式获得股东注资。相比之下,类似此次民营企业居然之家直接收购其项目的交易寥寥。

在密集处置资产的背后,远洋集团旗下部分项目正陷入经营困境。据集团此次交易公告,作为北京远洋未来广场的业主,北京睿鸿商业管理有限公司今年一季度亏损0.87万元。此外,远洋集团此前退出的项目在出租率上表现不佳,集团业绩公告显示,中国人寿金融中心截至2022年中期的出租率为67%,远洋锐中心截至2021年底的出租率仅为34%,两宗项目的出租率在公司逾20个投资物业中垫底。

值得一提的是,除了成都远洋太古里,远洋集团近一年处置的大宗商办资产均位于北京。不过,作为公司昔日的重仓地段,目前远洋集团在北京地区的投资物业规模开始下降。

《红周刊》查询公司2022年报,在远洋集团461.27亿元的年度营业额中,北京区域(含北京、石家庄、太原、秦皇岛等)贡献占比最高,达25%。

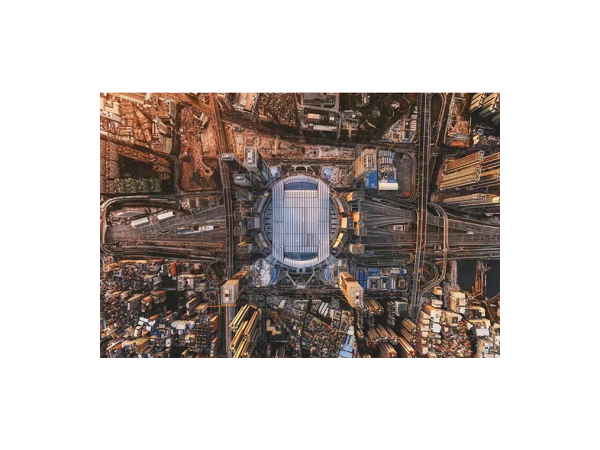

在商办资产方面,截至2022年年底,远洋集团及其合营企业和联营公司共持有22个投资物业,其中在北京城市分布有银网中心、远洋盈创健康产业园、远洋国际中心、远洋大厦、颐堤港、远洋国际中心二期、远洋光华国际、远洋未来广场共计8个项目,可租赁面积合计约58万平方米,项目数量在天津、上海、苏杭、福州、成都等布局城市中居首。

若以此为参照,此次转让北京远洋未来广场(可租赁面积3.1万平方米)后,远洋集团北京投资物业仅剩7个项目,可租赁面积合计约54.9万平方米,较2021年底其北京投资物业76.5万平方米的规模缩水近3成。

对陷入流动性困境的房企而言,资产处置无疑是回笼现金最直接的方式。优淘城总裁薛建雄向《红周刊》表示:“远洋集团密集出售北京商业资产,应该是资金周转不灵,主要在于解决现金流问题。”

账面现金缺口近300亿元

流动性压力激增

在接连抽身商办资产项目的背后,提升流动性安全或是远洋集团的重要目标。公司年报披露,围绕现金流开展全面工作,聚焦主营业务、狠抓销售、促进回款,实现高质量现金流自平衡,是远洋集团“2023年公司策略”之一。

《红周刊》了解到,近一年来远洋集团短期偿债压力激增。截至2022年底,公司净负债率攀升至183%,总贷款规模高达970.23亿元,其中一年内到期的短期贷款规模最大,同比增长104%至380.92亿元,在贷款总额中占比39%;公司对应的现金资源总额仅为93.86亿元(含受限制银行存款),距离覆盖前述短债存在近300亿元缺口。对比之下,远洋集团近期处置北京远洋未来广场项目回笼数亿元,仍显杯水车薪。

业绩方面,拥有央企背景加持的远洋集团2022年遭遇滑铁卢,录得上市首亏,其间归母净利润同比下滑约680%,为亏损159亿元,亏掉近5年净利润总和。远洋集团将业绩的下滑归结为国内房地产市场低迷及疫情持续、对物业项目计提的减值准备增加以及人民币贬值造成汇兑亏损等。财报显示,远洋集团金融资产减值损失了51.5亿元,人民币贬值造成汇兑亏损11.78亿元,对公司利润造成了侵蚀。

另值得一提的是,远洋集团表示合营企业及联营企业的业绩下滑拖累业绩,2022年瑞喜集团及子公司远洋资本分享联营公司亏损7.71亿元、权益有关的账面金额为19.21亿元。不过,由于并未就瑞喜集团的财务资料获取充分的的审计证据,独立核数师报告对此作出保留意见。

实际上,远洋集团业绩指标下降背后,更多指向其销售端“造血”能力不足,各项成本攀升也进一步挤压利润空间。

《红周刊》了解到,抓紧推货之下,远洋集团今年销售端其实有所升温,不过“以价换量”仍是其主要手段。据集团披露的运营数据,今年1—4月,远洋集团累计协议销售额约为人民币235.8亿元,同比增长7.67%;其间公司累计协议销售均价为13600元/平方米,较去年同期下降14.47%。回溯2022年,集团连同其合营企业和联营公司的协议销售额为1002.90亿元,同比下滑26%;平均销售价格18000元/平方米,同比下降7%。

与此同时,公司各项成本正在上升。根据企业年报,2022年远洋集团仅新增7宗土地储备,总建面66.8万平米。在拿地近乎暂停的背景下,公司土地成本却在走高,其间远洋集团平均土地成本约为7100元/平方米,同比增加7.58%。此外,2022年远洋集团销售及市场推广费用上升8%至18.03亿元;财务费用增长37%至30.66亿元,创下历史新高;融资成本则上升了20个基点至5.16%。

“远洋系”地产项目卷入信托逾期

同时遭业主投诉

在掀起该轮资产处置潮前,“远洋系”也一度充当“白衣骑士”,对困境房企资产展开收并购,而昔日部分并购资产却陷入困境。

《红周刊》了解到,作为远洋集团持股49%的联合营公司,远洋资本自2022年以来接连涉及境内债展期、信托产品兑付逾期等问题。去年9月,远洋资本将剩余规模10亿元的“20远资01”债券展期一年。彼时远洋资本在上交所的公告提及现金流遇紧原因,称其在管资产中所投资的行业涉及房地产行业比重较大,且集中在物流地产及股权投资类项目,因其投资周期较长、退出方式和时点等存在不确定性而面临风险。

远洋资本资产错配与其频繁的股权投资不无关系。譬如,2021年远洋资本、远洋集团以40亿元代价收购某龙头家居商场旗下地产平台70%股权。目前看来,“远洋系”多笔信托产品出现逾期兑付便“祸起”该宗收并购。

《红周刊》了解到,2022年以来,由交银信托进行债权投资的扬州星龙房地产开发有限公司,以及兴业信托“致地W033信托集合资金信托计划”涉及的项目公司长沙星捷房地产开发有限公司(以下简称“长沙星捷”)卷入信托违约风波,而两家项目公司均来自“远洋系”上述收购标的。

就兴业信托“W033计划”而言,公开信息显示,该笔信托计划最早发行于2021年10月,规模逾9亿元,资金用于受让长沙星捷持有的特定资产收益权,由转让方用于项目开发建设。不过,据兴业信托于2022年11月发布公告,该笔信托计划由于尚未收到交易对手支付的标的特定资产收益权回购价款,即将展期。

上述信托产品兑付逾期背后,除了揭开“远洋系”流动性承压,后续项目交付、信托计划退出或仍面临考验。企查查信息显示,目前长沙星捷公司涉及司法案件近20条,涵盖委托代理销售合同纠纷、工程施工纠纷、服务合同纠纷等,公司被执行总金额合计1620万元。

另据《红周刊》了解,该信托产品底层资产远洋红星长沙天铂项目近期因多次停工、进度缓慢而引发投诉。譬如,今年4月,有业主在人民网领导留言板投诉该项目“楼盘烂尾”,该业主称,其于2021年在长沙天铂一期购买一套刚需房,约定2023年6月30日交付。经过了2年多的建设,距离交付不足3个月的情况下项目还未封顶,且项目从去年开始完全停工,今年3月开发商安排“敷衍式复工”,没有任何进度。

(本文已刊发于6月10日《红周刊》。文中提及个股仅做分析,不做投资建议。)