房财经网 塞翁失马,焉知非福。

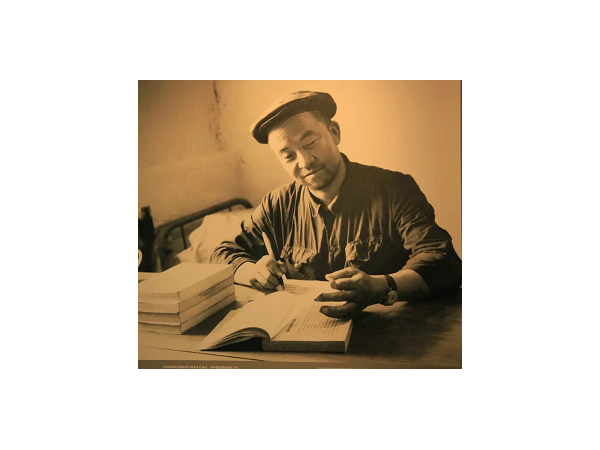

2017年,王健林断臂求生,躲过了5年后海啸般的行业灾难。然而,古稀之年的他,却陷入了另一种意想不到的尴尬境地。

面对即将到期的巨额债务,以及珠海万达商管第三次招股书即将失效的困境,王健林和万达只能加足马力筹资,以应对当下的难关。

4月14日,上交所信息显示,大连万达商业管理集团股份有限公司(下称大连万达商管),拟发行总额33.01亿元的资产支持证券(ABS),更新为“已反馈”,受理时间3月30日。

一季度,大连万达商管也成功发行了利息高达11%的7亿美元债,折合人民币约47亿元。

而就在不久之前,大连万达商管申请发行60亿元公司债,更是招来了证监会的问询。问题直指要害——万达商管IPO过程中的对赌协议,以及筹资活动现金流持续为负对其偿债能力的考究。

算上已成功发行和正在筹备的债券,大连万达商管今年以来的发债规模已突破了百亿大关。

不仅如此,王健林个人也将所持万达酒店发展(0169.HK)股份全部质押,将所持万达电影超过70%股份质押。

很明显,万达频繁发债和老王个人大额质押的背后,暗藏的是万达系当下十分紧张的现金压力。而迫在眉睫的便是大连万达商管,即将呼啸而至的巨额债务。

4月17日,大连万达商管2020 年度第一期中期票据,将到期本息兑付。该债券于2020年4月17日发行,总额50亿元,期限3年,利率4.89%。到期应偿本息52.445亿元。

大连万达商管4月7日的公告显示,将于规定时间内,将所需资金注入银行间清算指定账户。

而在较早之前的3月份和4月初,大连万达商管已就“21大连万达MTN001”、“21大连万达MTN002”两支发行总额20亿元债券中,12.4亿元进行了回购。

两个月时间,王健林和大连万达商管,将撒出去近65亿元。如此压力,可见一斑。

而事实上,比巨额债务到期更让王健林焦灼的是,珠海万达商管第三次IPO招股书,也行将失效。

2022年10月25日,经历过前两次招股书失效后,王健林和珠海万达商管第三次以最快速度,向联交所提交了最新招股书。

在等候的日子里,今年2月份,耐不住寂寞的万达商管管理层,主动对外披露珠海万达商管,将于2季度上市。

但根据招股书半年的有效期,珠海万达商管第三次招股书的失效日期为4月25日,如若不能在这个时间登录联交所,不仅将打脸万达商管的一众管理层,更会让王健林和珠海万达商管及母公司等,背负沉重的对赌压力。

据了解,目前王健林和大连万达商管对外签署的对赌协议共有两份,第一份为2018年承诺,万达商管最晚将于2023年底上市;另一份则在2021年珠海万达商管转战港股后,与战投签署的业绩承诺。

若在协议规定的日期内,珠海万达商管不能实现上市及完成业绩承诺,其母公司大连万达商管和王健林等,将面临巨额的偿付资金。

留给王健林和珠海万达商管第三次冲击上市的时间,只有10天了。从目前的种种看,极大概率又将无疾而终,珠海万达商管恐怕将第4次递交招股书。尽管王健林很反感对外公布财务数据,无奈将再次通过招股书的方式,被迫对外公布万达商管的财报。

对老王而言,他还有机会。从时间上算,若此次珠海万达商管招股书失效后,只要在5月底之前再次递交,也能赶在今年年底实现上市的夙愿。这也将是王健林最后的机会。

业绩方面,根据2021年对赌协议,珠海万达商管2021年、2022年、2023年扣除非经常性损益的经审计净利润,将不低于51.9亿元、74.3亿元和94.6亿元,三年累计承诺超过220亿元的净利润。

而2021年,万达商管只完成了净利35.12亿元,远不及51.9亿元。2022年的数据,也许不久之后将公之于众。

温馨提示:本文著作权,归房财经所有;转载、摘录请注明出处。