临近3月末,银行业将迎来表外理财纳入宏观审慎评估体系(MPA)后的第一次考核。资金面已经反映出考核压力,诸多银行从原先的出金方转身成为入金方,资金融出意愿大幅降低,造成市场资金面的紧张,Shibor全线上涨,其中,1个月Shibor续升14日后报4.3558%,创2015年4月15日以来高位,3个月Shibor报4.3846%,创2015年4月22日以来新高。

MPA到底是啥?为什么会给银行资金面带来如此大的影响呢?

MPA是什么?

宏观审慎评估体系(MPA)是中国人民银行于2011年试运行、2016年正式推出的差别准备金动态调整和合意贷款管理机制,主要关注广义信贷,并将债券投资、股权及其他投资、买入返售资产等纳入其中。2017年开始,表外理财也纳入广义信贷口径。

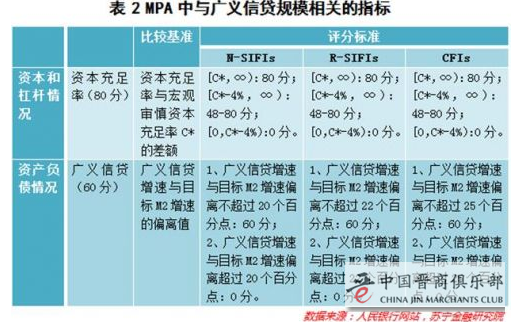

目前MPA的评估对象主要是银行业金融机构,分为全国性系统重要性机构(N-SIFIs)、区域性系统重要性机构(R-SIFIs)、普通机构(CFIs)三大类,并且设定了不同的评分标准。

MPA考核体系主要覆盖七个方面:资本和杠杆情况、资产负债情况、流动性、定价行为、资产质量、外债风险、信贷政策执行。每个指标的满分是100分,优秀线为90分,达标线为60分。其中,每个指标又包含几个分项指标,比如资产负债表情况中分为广义信贷、委托贷款和同业负债三个分项指标,分值分别为60分、15分、25分(参见表1)。

1、央行根据银行在MPA体系七大分项中的得分情况,将银行划分为A档、B档和C档,奖励A档机构并惩罚C档机构。如果七大方面均为优先,则银行划为A档机构;如果资本和杠杆情况、定价行为中任意一项不达标,或资产负债情况、流动性、资产质量、外债风险、信贷政策执行中任意两项及以上不达标,则会被评为C档,将受到一定惩罚;除此之外的银行即为B档。

央行将广义信贷作为评估目标,是因为此前在货币政策调控中主要是关注贷款投放情况,贷款是货币信用创造的基础。

在将表外理财纳入广义信贷口径后,部分银行广义信贷增速大幅提高,上市银行中民生银行和南京银行2016年上半年广义信贷增速超标。广义信贷口径的放款也将增大宏观审慎资本充足率的达标压力。

广义信贷的重要性解析

在众多指标中,广义信贷可谓是核心指标。在监管层对MPA的解读中,强调:“有必要将关注点延伸至广义信贷,以更全面有效地反映银行体系的信用投放和货币派生情况,防范系统性风险。”同时,“MPA主要通过资本约束金融机构的资产扩张行为,重点指标是宏观审慎资本充足率……如果金融机构的实际资本水平低于宏观审慎资本要求,往往意味着广义信贷增长过快,资本水平不足以覆盖其风险。这时要么需要适当控制广义信贷增长,要么需要补充更多资本金。”

所以,广义信贷规模对银行规模的边际扩张起到了约束作用,相对于资本而言,杠杆控制在合理范围之内,从而保证银行业的稳健经营。

在MPA考核中,与广义信贷规模相关的指标有两个(参见表2):一是资本和杠杆情况中的资本充足率,考察实际资本充足率与宏观审慎资本充足率的差值,只要资本和杠杆情况及定价行为中任意一项不达标,就落入了C档评级;二是资产负债情况中的广义信贷,比较广义信贷增速与目标M2增速的偏离值。赋予与广义信贷相关的评分高分值,对指标及格与否起到了决定性作用。具体标准相见下表:

广义信贷指标达标的难易程度分析

银行广义信贷的界定范围包括贷款、债券投资、股权及其他投资、买入返售资产以及存放非存款类金融机构款项等资金,基本包含了银行体系的所有信用投放渠道。根据新的MPA标准,银行表外理财也纳入了广义信贷的统计口径。

新旧口径下的广义信贷指标如下所示:旧口径广义信贷=贷款+债券投资+股权及其他投资+买入返售资产+存放和拆放同业及其他金融机构款项;新口径广义信贷=旧口径广义信贷+表外理财资金运用余额,其中,表外理财资金运用余额=表外理财资产余额-现金余额-存款余额。

(一)广义信贷规模增速达标难度不大

下面,首先来看广义信贷增速,MPA规定全国系统重要性机构(N-SIFIs)、区域性系统重要性机构(R-SIFIs),普通机构(CFIs)的广义信贷增速与M2目标增速的偏离值分别不得超过20%、22%、25%,否则得分为0,进而导致资产负债情况不达标。

从目前估算的国有大型银行和全国性股份制银行的广义信贷规模增速看,即使加入表外理财规模,与目前M2增速相比,偏离值达标基本问题不大。

从2015年末的时点数进行考察,假设M2目标增速为13%,国有商业银行和全国性股份制银行新口径下广义信贷规模增速与M2目标增速的偏离值分别为1.73%和17.19%,各自满足不超过20%和22%的达标标准(参见表3)。虽然2016年末的数据还未出,但是从理财产品余额看,截至2016年6月末,银行业理财资金账面余额26.28万亿元,较2016年年初增长11.83%,假设下半年与上半年增速相同,则预估2016年全年增速在24%左右,远低于2015年全年56.46%的增速。所以,理财规模增速的整体下降将拉低银行广义信贷规模增速,该指标达标相对容易。

(二)资本充足率指标完成难度较大

资本充足率指标的关键在于宏观审慎资本充足率的高低,根据公式:

宏观审慎资本充足率Ci*=αi×(最低资本充足率+储备资本+系统重要性附加资本+逆周期缓冲资本),其中:(1)结构性参数αi,主要参考机构稳健性状态和信贷政策执行情况,前期取值为1;(2)最低资本充足率,储备资本参照相关监管要求;(3)系统重要性附加资本主要从规模性、替代性、关联性等方面评估机构的系统重要性程度;(4)逆周期资本缓冲=max{βi×[机构i广义信贷增速-(目标GDP增速+目标CPI)],0},βi为机构i对整体信贷顺周期贡献参数。

根据《商业银行资本管理办法(试行)》,“商业银行各级资本充足率不得低于8%”、“储备资本要求为风险加权资产的2.5%”、“国内系统重要性银行附加资本要求为风险加权资产的1%”、“逆周期资本要求为风险加权资产的0-2.5%。” 所以,宏观审慎资本充足率中大多数参数取值是固定的,主要变量在于逆周期资本缓冲,其高低取决于该银行广义信贷增速与目标GDP增速和目标CPI的差值,如果广义信贷增速过高而资本充足率指标偏低,则会导致评估跌入C档。

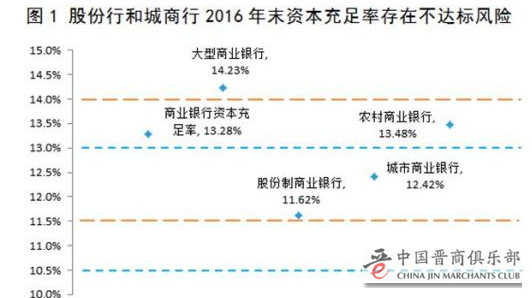

经测算,系统性重要银行的宏观资本充足率在11.5%-14%之间,非系统性重要银行的宏观审慎资本充足率在10.5%-13%之间。根据2016年末最新的资本充足率指标,大型商业银行为14.23%,高于宏观审慎资本充足率14%的高位值,指标相对安全;农村商业银行为13.48%,高于非系统性重要银行宏观审慎资本充足率13%的高位值,指标也是相对安全的;而股份制银行和城商行分别为11.62%和12.42%,介于10.5%和13%之间,存在一定不达标的风险(参见图1)。

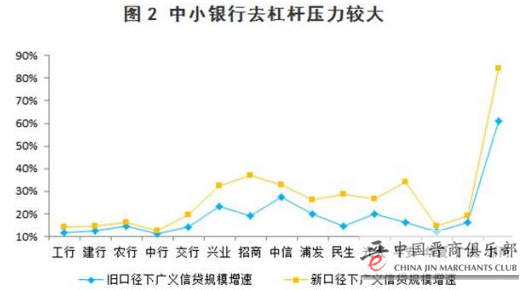

我们可以用相同的方法,通过测算广义信贷规模增速来预估宏观审慎资本充足率。整体而言,国有大型银行的广义信贷规模增速要小于全国性股份制银行,同时新旧口径下的广义信贷规模增速差距不大。这也说明中小银行表外资产规模扩张速度要远高于表内资产规模的扩张,所以,在MPA考核新标准下,中小银行去杠杆的压力也相对较大(参见图2)。

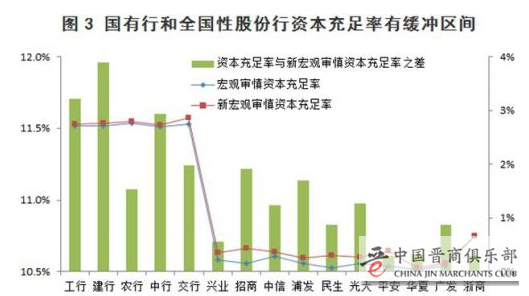

假设αi=1,βi在0.4%-0.8%之间(大型银行取值0.8%,全国股份制银行取值0.6%),目标GDP增速和目标CPI之和为10%,对国有大型银行和全国股份制银行的宏观审慎资本充足率进行估算,2015年各家银行的资本充足率都是高于宏观审慎资本充足率的。但是如果将αi调高至1.1%,或者将βi的取值提高,则部分银行会由A档落入B档。从目前看,国有大行和全国性股份制银行落入C档的概率不大,4%的资本充足率差额有一定缓冲区间(参见图3)。

如何避免MPA踩雷?

鉴于广义信贷增速是MPA的核心,同时宏观审慎资本充足率达标较难,为了MPA考核顺利通过,银行在季末大考中的策略主要有两方面:一是降低广义信贷规模增速,二是提高资本充足率。

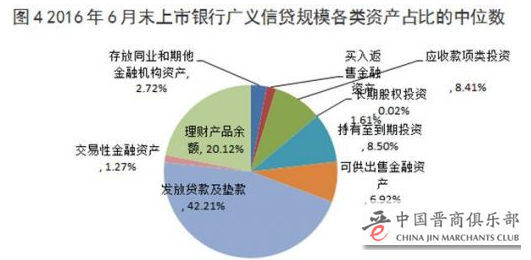

从上市银行广义信贷结构看,贷款规模占比超过40%(参见图4),占比最大;其次是理财产品和各类债券投资,占比均在20%左右,其他类资产占比均较小。所以,要控制广义信贷规模增速,银行将会首先选择压缩表外理财规模和调整债券投资规模,考虑到银行表外理财最终投向也以债券为主,所以债券二级市场可能会受到一定影响,这与2016年四季度末以来债券价格出现调整可以相互映证。

另一方面,要提高资本充足率,分子项主要是持有的资本,分母项是加权风险资产,从短时间看,减少分母项即降低加权风险资产相对会容易些,可以通过降低风险资产规模或者调整风险资产结构实现。比如,按揭贷款的风险权重在各类贷款中较低,所以2016年银行扎堆发放按揭贷款,可以有效降低分母项。但目前有消息称央行可能将房地产贷款放入MPA考核中,意味着过去一年疯狂发放按揭贷款的风向可能会发生变化。

总体上,通过MPA,央行对银行类金融机构的管控能力加强,尤其是通过调节不同银行的信贷投放能力,可以控制整个银行体系的信用投放规模,这样更有利于央行通过货币政策工具实现货币政策目标;也可以通过各类指标的层层监管,降低银行体系发生系统性风险的概率。

更重要的是,央行可以调节MPA的指标体系来实现阶段性调控的目的,比如,将表外理财纳入MPA可以增强央行对信用投放的管控能力,也可以降低银行体系的杠杆;再如,如果将房地产贷款纳入MPA体系可以辅助实现政府对房地产调控的目标达成。相信通过MPA体系,虽然我国经济处在周期底部并且银行不良率逐步抬升,但银行体系发生系统性风险的概率还是很低的,这点要保持足够的信心。