文:任泽平团队

1 以稳为主,空中加油

当前的经济形势概括讲:以稳为主。

经济稳主要体现在7-8月数据窄幅波动,7月略降,8月略升,没有明显回落,也没有明显回升;政策稳主要体现在财政货币政策表态不大水漫灌,苏州、青岛等放松楼市限购政策二日游,调降外汇存款准备金率。

8月经济数据的主要特点是:生产、消费、基建投资环比改善,出口大降,地产低迷。

对近期经济形势不必过度悲观,也不宜盲目乐观。8月基建和制造业投资是支撑,稳大盘以及接续性政策持续落地效果显现;社融延续回落,宽货币到宽信用渠道不畅,企业和居民信心有待提振;房地产数据持续大幅负增长,预期不稳定、观望情绪重;消费回升,与低基数有关,可选类和装修类消费不足;输入性通胀和内生性通缩并存,核心CPI较低。

宏观经济长期看供给,短期看需求,长期看制度,短期看货币。

需求侧继续发力,稳增长优先于防通胀,宽信用优先于宽货币,当前三大政策至关重要:稳楼市、新基建、提信心,提振市场主体信心、调动地方政府积极性,信心比黄金重要。

政策努力通过空中加油,将经济重新拉回复苏通道,继稳大盘之后,国务院部署19项接续政策和非对称降息体现了这一导向。政策性金融工具用于基建和保交楼可能是增量和发力点。

相信如果能够推动市场化导向改革、新基建、新能源、鼓励生育、稳楼市、激发企业家精神、调动地方积极性等,各界将不断增强对中国经济前景的信心。

不确定性因素来自:美联储加息增加全球金融市场动荡,何时看到尽头;俄乌冲突增加地缘和能源不确定性,何时缓和或升级;中美经贸关系关系世界和平,双方需要智慧;房地产能否软着陆,时间换空间。

最近这些年,面对百年未遇之大变局,我国经济社会运行的基本逻辑发生了重大变化,发展战略因此进行了重大调整,部分市场主体感到迷茫,我们认为理解当前经济形势主要是三大关键词:一是高质量,二是新常态,三是久久为功。乐观者前行,世界属于理性乐观主义者。相信通过空中加油,中国经济前景光明。

具体来看,8月经济金融数据呈以下特点:

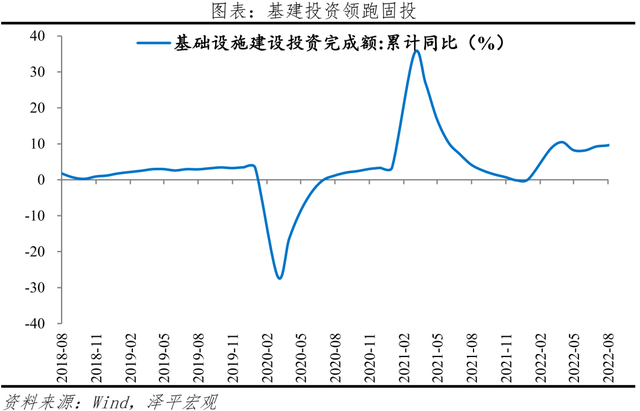

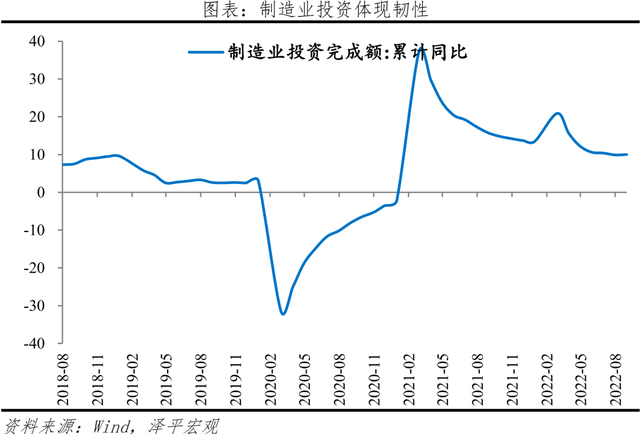

1)基建和制造业投资投资表现亮眼,是主要拉动项。8月基础设施建设投资(不含水电燃气)同比增长14.2%,较7月上升5.1个百分点;其中,水利环境高增,交运仓储继续边际改善。制造业投资同比增长10.6%,较7月上升3.0个百分点;新基建相关行业电气机械和计算机等电子设备制造业投资同比分别增长45.5%和19.3%。

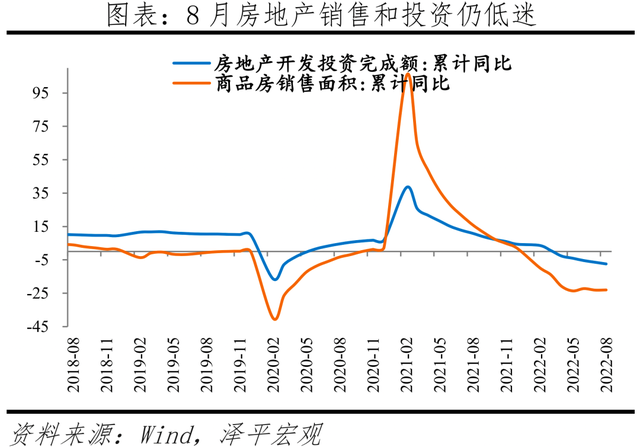

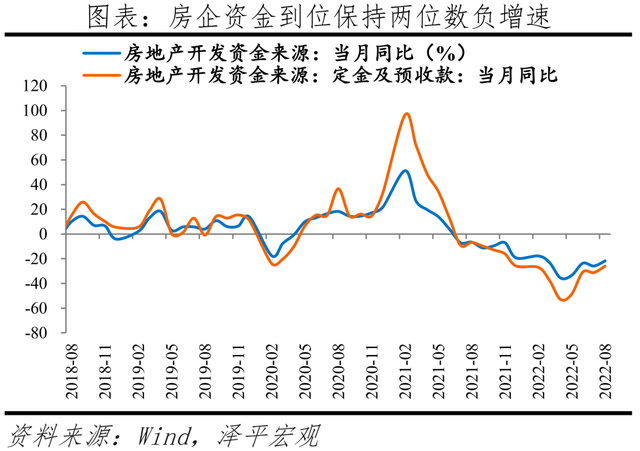

2)房地产销售和投资负增长,是主要拖累项。8月商品房销售面积和销售额同比分别为-22.6%和-28.9%,较上月降幅有所收窄;房地产投资同比增长-13.8%,较上月降幅扩大。房地产开发资金来源同比-21.7%;土地购置面积和土地成交价款同比分别为-56.6%和-41.0%;新开工、施工和竣工面积同比分别为-45.7%、-47.8%和-2.5%,保交付政策提振竣工。

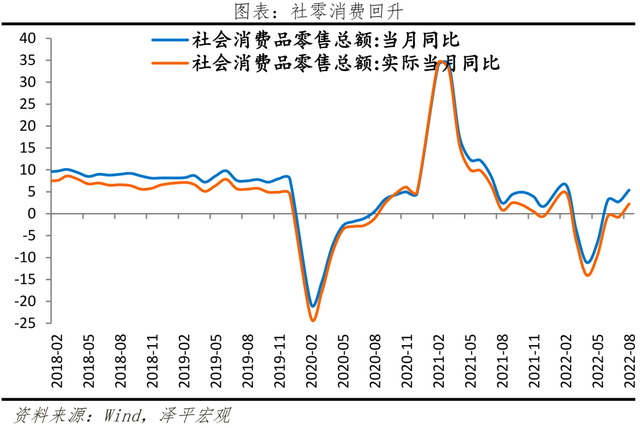

3)消费受低基数影响有所回升,但仍疲软。8月社会消费品零售总额同比5.4%,扣除价格因素,实际同比2.2%;三年复合增速分别为2.8%和0.7%。分品类来看,必需消费品和汽车消费仍在支撑,可选消费和装修装潢家具类消费拖累。

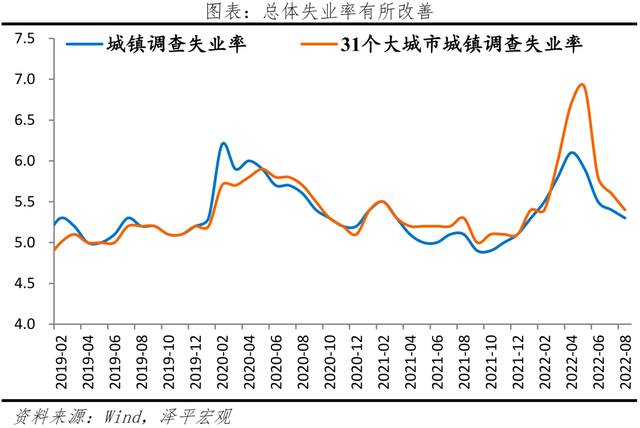

4)失业率延续缓和,但仍需呵护。8月份,全国城镇调查失业率为5.3%,31个大城市城镇调查失业率为5.4%。16-24岁、25-59岁人口调查失业率分别为18.7%、4.3%,较上月变动-1.2、0.0个百分点。

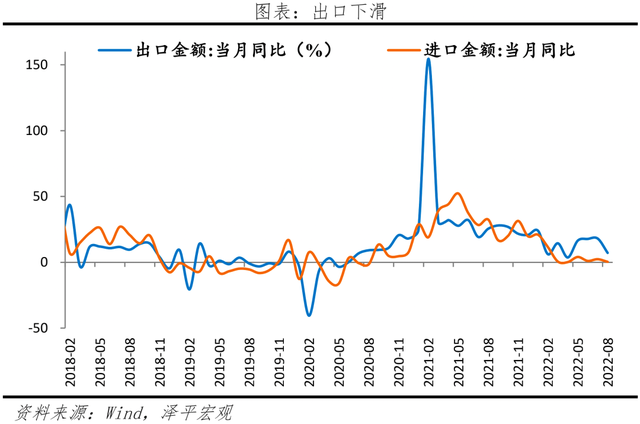

5)出口回落,外需拖累。8月出口同比增长7.1%,前值增18%;出口交货值同比5.5%,连续两个月出现下滑。受国际地缘因素、海外经济放缓、以及欧洲部分地区能源供应链受阻等影响,外需疲软。欧美等多数经济体PMI回落至临界点附近。

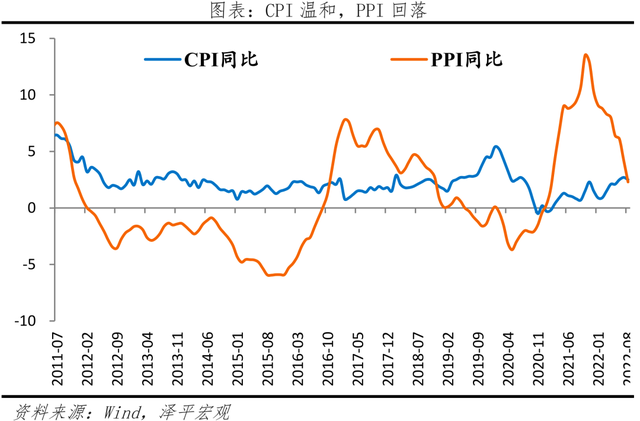

6)CPI温和,PPI回落。8月CPI同比上涨2.5%,环比回落0.1百分点。猪周期和物价周期错位,导致CPI虚高;核心CPI只有0.8%,呈现内生性通缩。PPI同比上涨2.3%,环比下降1.2个百分点,大宗传导效应叠加保供稳价见成效,有助于缓解下游企业成本压力,但同时反映终端需求不足。

7)社融回落、与M2高增背离。8月存量社融增速10.5%,较上月回落0.2个百分点;M2同比增速12.2%,较上月增加0.2个百分点,M1同比增速6.1%,较上月回落0.6个百分点。M2与M1剪刀差再度走阔,M2与社融继续背离。当前经济复苏基础不牢固,实体融资需求尚未恢复,宽货币到宽信用传导不畅。

8)全球地缘不确定性上升、供应链尚未完全恢复、主要发达经济体经济周期拐点、强美元周期等等,对我国经济造成扰动。在外需回落时,更要稳增长、扩内需。本轮人民币兑美元贬值,核心是美元周期带来的全球非美元货币汇率浮动,人民币相对于一篮子货币仍然坚挺。稳汇率根本上靠稳增长、空中加油,以及长期金融市场改革,尊重市场规律。

9)政策利好加码。9月13日国常会提出,对制造业中小微企业、个体工商户缓缴税再延迟4个月,涉及缓税4400亿元,预计今年后4个月再为制造业企业退税320亿元。新增专项再贷款额度2000亿元以上,尽量满足实际需求,期限1年、可展期两次。同时中央财政为贷款主体贴息2.5%。

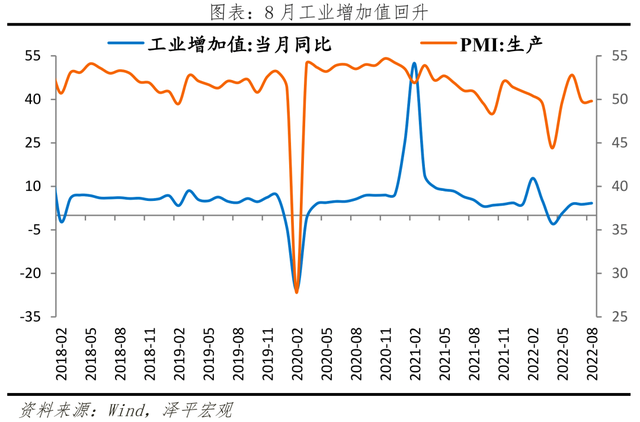

2 工业生产回升

8月份,规模以上工业增加值同比增4.2%,较7月回升0.4百分点,1-8月规模以上工业增加值同比增长3.6%。从环比看,8月份,规模以上工业增加值比上月增长0.32%。分三大门类看,8月份,采矿业增加值同比增长5.3%,较上月回落2.8个百分点;制造业增长3.1%,较上月回升0.4百分点;电力、热力、燃气及水生产和供应业增长13.6%,较上月继续上升4.1个百分点。

分行业看,8月份,41个大类行业中有24个行业增加值保持同比增长,比上月继续减少1个行业。计算机、电气机械等高技术制造业和装备制造业继续高增但势头放缓,医药制造业在去年高基数影响下继续对工业增加值造成拖累,汽车制造业大幅增长。

1)能源增产保供,较夏季高峰略有放缓。原煤、原油、天然气产量同比分别增长8.1%、-0.2%和6.3%。煤炭开采和洗选业同比5.8%,石油和天然气开采业同比2.3%,电力、热力生产和供应业同比15.3%。

2)高技术制造业同比增长4.6%,较上月继续回落1.3个百分点,恢复势头减缓,仅略高于总体工业增加值。计算机、通信和其他电子设备制造业同比5.5%,较上月继续回落1.8个百分点;电气机械和器材制造业同比14.8%,较上月回升2.3个百分点。金属制品业同比-2.3%,较上月持平;专用设备制造业同比4.5%,较上月回回升0.5个百分点;铁路、船舶、航空航天和其他运输设备制造业同比5.8%,较上月回落1.8个百分点。医药制造业同比-13.1%,较上月继续下降2.8个百分点。

4)汽车制造业涨幅继续扩大。汽车制造业同比30.5%,较上月继续扩大8.0百分点;两年复合增长率6.8%,较上月扩大0.9个百分点。其中,新能源汽车产量同比增长117.0%。

5)消费行业中,农副食品加工业同比-2.3%,较上月继续下降1.5个百分点;食品制造业同比2.5%,较上月继续下降0.3个百分点。

服务业恢复势头较弱,高技术服务业表现优于平均。8月份,全国服务业生产指数同比1.8%,较上月回升1.2个百分点。其中,信息传输、软件和信息技术服务业同比为8.9%。

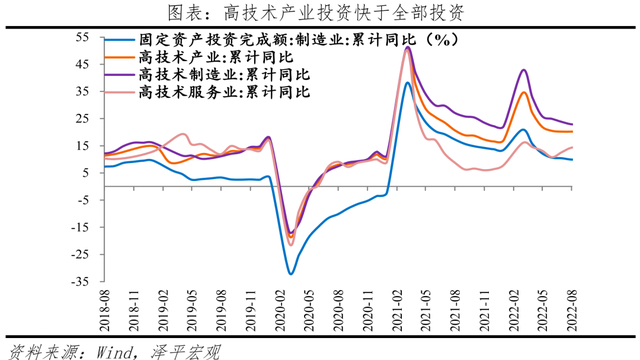

3 固定资产投资增速上升

8月固定资产投资(不含农户)当月同比增长6.5%,较7月上升3.0个百分点;1-8月固定资产投资(不含农户)累计同比增长5.8%,较1-7月上升0.1个百分点。分投资主体看,1-8月民间固定资产投资和国有控股企业固定资产投资累计同比分别为2.3%和10.1%,较1-7月分别下滑0.4和上升0.5个百分点。

高技术制造业和社会领域投资仍增长较快。1-8月高技术产业投资增长20.2%,其中高技术制造业和高技术服务业投资分别增长23.0%、14.2%。高技术制造业中,电子及通信设备制造业、医疗仪器设备及仪器仪表制造业投资分别增长28.0%、27.4%;高技术服务业中,科技成果转化服务业、研发设计服务业投资分别增长20.0%、16.9%。社会领域投资增长14.1%,其中卫生、教育投资分别增长32.6%、8.3%。

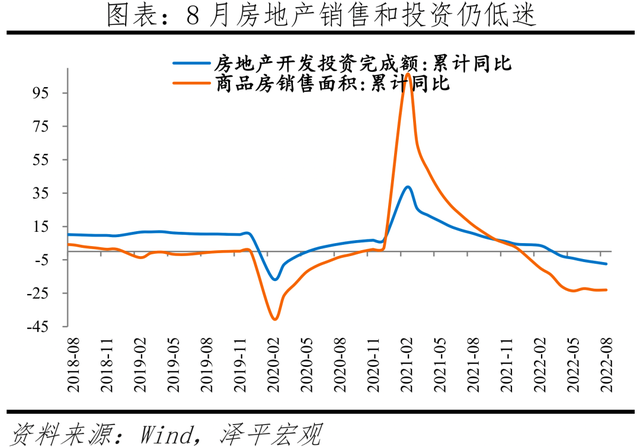

4 房地产销售和投资持续低迷

房企销售和资金到位情况低迷。8月商品房销售面积和销售额同比分别为-22.6%和-28.9%,分别较7月上升6.3和7.4个百分点。8月房地产开发资金来源同比-21.7%,较7月上升4.1个百分点,。短期居民对房市信心不足、观望情绪较浓,叠加房地产置业长周期、老龄化少子化到来,央行降息、地方放松限售、限购、落户、公积金、保交楼等利好政策接连出台,但对市场提振作用有限,房地产市场整体成交偏冷。房企资金回笼速度仍慢。8月房企从国内贷款、自筹资金、定金及预收款、个人按揭贷款到位的开发资金同比分别为-17.6%、-18.4%、-26.0%和-18.3%,保持两位数负增速。

8月房地产投资同比增长-13.8%,较7月下降1.5个百分点;1-8月房地产投资累计同比增长-7.4%,较1-7月下滑1.0个百分点。土地购置和建安投资整体仍弱。土地市场方面,成交低迷,8月土地购置面积和土地成交价款同比分别为-56.6和-41.0%,分别较7月下降9.3和7.6个百分点。施工方面,新开工、施工同比降幅仍较大,地方保交付政策提振竣工面积,8月新开工、施工和竣工面积同比分别为-45.7%、-47.8%和-2.5%,分别较7月下滑0.3、3.5和上升33.5个百分点。

5 基建投资表现亮眼

8月基础设施建设投资(不含水电燃气)同比增长14.2%,较7月上升5.1个百分点;1-8月基础设施建设投资(不含水电燃气)累计同比增长8.3%,较1-7月上升0.9个百分点。8月水利环境设施和交运仓储投资同比分别增长21.2%和9.3%,分别较7月上升2.8和7.2个百分点。交运仓储中,8月铁路和道路投资同比增速分别为19.2%和10.8%,较7月上升26.7和11.0个百分点。水利环境中,8月水利管理业和公共设施管理业投资同比增速分别为18.8%和22.2%,表现较好。另外,8月水电燃气投资同比增长14.4%。

资金、项目双重松绑推动落实下,8月基建投资继续表现亮眼。

资金端,盘活专项债与政策性金融工具双重加持。截至7月末地方新增专项债券3.47万亿元限额基本发行完毕。在此前8000亿元政策性银行信贷额度和3000亿元金融债券筹资等政策性金融工具的基础上,国务院近期追加不少于3000亿元政策性开发性金融工具额度、依法盘活5000多亿专项债地方结存限额等政策措施,有助于撬动更多银行和资本市场的信贷资金,前期3000亿政策性开发性金融工具撬动项目计划总投资超过3万亿元,撬动投资效应可观。

项目端,中央推动地方多批专项债项目和重大项目申报扩容、开工提前,基建项目开工数量显著增加。去年9月财政部部署地方报送2022年的专项债券项目,1月财政部会同发改委布置地方补报一批专项债储备项目,两批合计储备7.1万个项目;6月发改委要求地方申报2022年第三批地方政府专项债券项目。2022年2月以来多省春季、二季度重大工程集中开工均较往年提前。根据统计局数据,1-8月基础设施投资新开工项目个数达到5.2万个,较1-7月增加7896个;计划总投资同比增长16.6%,其中亿元及以上新开工项目计划总投资同比增长18.8%。

随着近期资金支持政策再度加码,预计随着专项债已募集未使用资金和政策性金融工具自身以及撬动的资金逐步落实、基建项目加快落地,近期基建将继续领跑。

6 制造业投资韧性强

8月制造业投资同比增长10.6%,较7月上升3.0个百分点;1-8月制造业投资累计同比增长10.0%,较1-7月上升0.1个百分点。

设备制造业、食品制造业和新基建相关制造业投资增长较快。1)制造业补链强链和技改支持下,设备制造业投资仍保持较快增速,8月通用设备制造业投资同比增长13.2%,保持二位数增长。2)食品制造业投资增长加快,8月农副食品、食品制造业投资分别增长15.8%和19.6%。3)新基建相关投资高速增长,拉动新能源产业链企业投资,8月新基建相关行业电气机械(包含光伏、新能源汽车电池等)和计算机等电子设备制造业(包括5G等)制造业投资同比分别增长45.5%和19.3%。4)需求驱动,汽车制造业增速回升,8月汽车制造业单月投资同比增长36.2%,较7月上升20.7个百分点。

未来制造业投资的支撑因素来自“十四五”新型基建、绿色经济、数字经济转型升级相关项目的推进,制造业补链强链和技改支持政策,但是,出口回落对制造业投资的拖累可能也将逐步显现。

7 消费回升,低基数

消费回升,主因去年低基数效应,消费场景待发力,消费信心需提振。8月社会消费品零售总额同比5.4%,较上月回升2.7百分点;扣除价格因素,社会消费品零售总额同比实际2.23%,较上月回升3.0个百分点。其中,除汽车以外的消费品零售额同比4.3%。1-8月份,社会消费品零售总额同比0.5%。按消费类型来看,商品零售与餐饮行业两年复合同比十分疲软。8月商品零售同比5.1%,较上月回升1.9个百分点,两年复合同比4.2%,较上月回落1.3个百分点;餐饮收入同比8.4%,较上月回升9.9个百分点,两年复合同比1.7%,较上月回落4.4个百分点。

分品类看,汽车消费亮眼,必需消费品类表现较为稳定,石油韧性强,可选消费品与房地产产业链表现不佳。1)必需消费品类表现稳定。粮油、食品类同比8.1%;饮料类同比5.8%,烟酒类同比8.0%。2)可选消费品表现不佳。化妆品类同比-6.4%,金银珠宝类同比7.2%,较上月大幅回落14.9个百分点。3)石油及制品类韧性较强。石油及制品类同比17.1%,较上月上升2.9个百分点。4)汽车类消费亮眼。8月,汽车类同比15.9%,较上月回升6.2个百分点。5)房地产产业链表现不佳。建筑及装潢材料类同比-9.1%,较上月下滑1.3个百分点;家具类同比-8.1%,较上月下滑1.8个百分点;家用电器和音像器材类同比3.4%,较上月下滑3.7个百分点。

消费恢复缓慢一定程度受制于居民收入和就业,当前就业仍然存在结构性问题。8月份,全国城镇调查失业率为5.3%,比上月下降0.1个百分点;31个大城市城镇调查失业率为5.4%,较上月下降0.2个百分点。16-24岁、25-59岁人口调查失业率分别为18.7%、4.3%,较上月变动-1.2、0.0个百分点。上半年,全国居民人均可支配收入18463元,比上年同期名义增长4.7%,扣除价格因素,实际增长3.0%。分城乡看,农村居民收入增速较快。城镇居民人均可支配收入25003元,增长3.6%,扣除价格因素,实际增长1.9%;农村居民人均可支配收入9787元,增长5.8%,扣除价格因素,实际增长4.2%。

8 外需疲软拖累出口

8月出口(以美元计价,下同)同比增长7.1%,前值增18%,两年复合增速15.9%。主因欧美制造业PMI扩张放缓、贸易收缩,以及前期积压订单基本释放。

具体来看,一是受国际地缘因素、海外经济放缓、以及欧洲部分地区能源供应链受阻等影响,外需疲软。8月前20日韩国出口金额同比3.9%,1-8月累计同比13.8%,2021年全年同比32.4%。美国Markit制造业PMI为51.3%,小幅下滑0.9个百分点;欧元区制造业PMI为49.7%,德国制造业PMI为49.8%,连续两个月位于收缩区间;日本制造业PMI降至51.0%。二是3-6月疫情对积压订单的影响基本消退,8月出口交货值同比5.5%。

分地区看,对主要贸易伙伴出口较上月均出现明显下滑趋势,8月欧盟为最大出口贸易伙伴。具体来看,对欧盟、美国、东盟、日本、韩国出口额分别环比-3.8%、-9.6%、-7.1%、-5.5%和-3.0%。分产品看,高技术制造业出口额较上月略有下滑。8月机电、高新技术产品同比4.3%、-3.9%,较上月变动-8.7、-6.3个百分点;劳动密集型产品同比2.0%,环比-6.4%,

8月进口金额同比增长0.3%,预期增1.6%,前值增2.3%,两年复合增速15.3%。从产品看,大宗商品进口出现分化,大豆、铁矿砂、钢材量价齐跌,原油价升量跌。其中,大豆、铁矿砂、钢材进口金额同比-6.9%、-46.6%和-1.8%,进口量同比-24.5%、-1.3%和-15.8%;原油进口额同比27.9%,进口量同比-9.4%。高技术产品、机电产品进口持续回落。7月进口高新技术、机电产品同比-11.2%、-9.5%。其中,集成电路、汽车、飞机进口额同比-3.7%、27.1%和-24.5%。

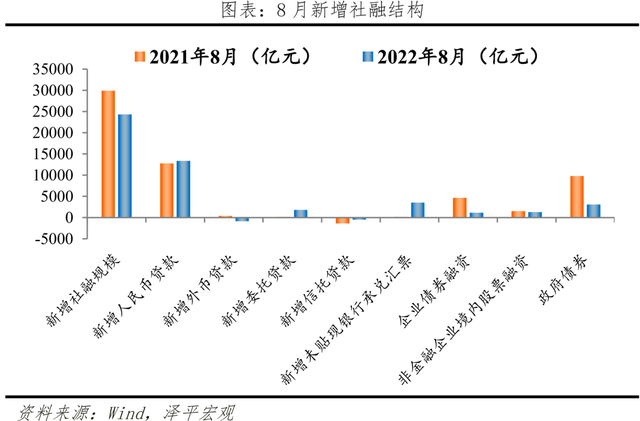

9 社融回落,M2回升

8月存量社融规模337.21万亿元,同比增长10.5%,较上月回落0.2个百分点。新增社会融资规模2.43万亿元,较上年同期少增5571亿元。一方面是去年高基数效应,另一方面反映经济复苏基础不牢,市场融资需求仍待进一步改善。从社融结构来看,主要依靠表外融资支持,政府债券、企业债拖累社融增速。8月社融口径新增人民币贷款1.33万亿元,同比仅多增587亿元;表外融资增加4768亿元,同比多增5826亿元。其中,未贴现的银行承兑汇票增加3485亿元,同比多增3358亿元,监管不鼓励银行票据冲量,银行收票意愿不足。信托贷款减少472亿元,同比少减890亿元,主要受去年低基数效应影响。委托贷款增加1755亿元,同比大幅多增1578亿元,或因多地放款公积金政策,指向公积金贷款需求增加。政府债券净融资3045亿元,同比少增6693亿元;企业债券净融资1148亿元,同比少增3501亿元;新增非金融企业境内股票融资1251亿元,同比少增227亿元,8月国内股市整体呈现震荡态势。

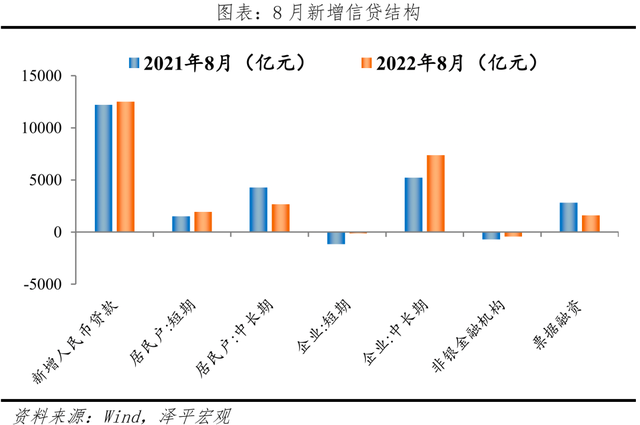

8月金融机构口径信贷余额同比增速为10.9%,较上个月回落0.1个百分点。新增人民币贷款1.25万亿元,同比小幅多增300亿元。结构上,企业贷款整体多增,其中,票据冲量缓解,中长期贷款多增,结构转好。8月新增企业贷款8750亿元,同比多增1787亿元。短期贷款、中长期贷款、票据融资同比分别少减1028亿元、多增2138亿元、少增1222亿元。居民贷款整体少增,其中,短贷多增、中长贷少增。8月居民贷款增加4580亿元,同比少增1175亿元。其中居民短贷增加1922亿元,同比多增426亿元,反映出居民短期消费需求边际改善。居民中长期贷款增加2658亿元,同比少增1601亿元,仍未恢复多增态势。

M2增速12.2%,M1增速6.1%,较上月分别上升0.2、回落0.6个百分点,M2与社融继续背离、M2与M1剪刀差再度走阔,反映宽货币到宽信用传导不畅。1)企业存款增加9551亿元,同比多增3943亿元。居民存款增加8286亿元,达历史同期较高值,同比多增4948亿元,主因居民住房消费需求不振,预防性储蓄动机增加。2)财政存款减少2572亿元,同比多减4296亿元。政府债发行高峰期已过,叠加财政支出加速,提振M2。3)非银金融机构存款减少4353亿元,同比多减5346亿元。

10 CPI温和,PPI回落

8月CPI同比上涨2.5%,涨幅较上月回落0.2个百分点;环比较上月回落0.1个百分点。扣除食品和能源价格的核心CPI同比上涨0.8%,和上月持平。

1)非食品同比涨1.7%,涨幅较上月回落0.2百分点,影响CPI上涨约1.38个百分点,主要是受到国际原油价格下滑、通胀在消费部门传导、短期扰动因素的影响:一是受国际原油价格影响,国内油价边际回落。8月汽油、柴油和液化石油气价格分别上涨20.2%、21.9%和19.8%,同比涨幅继续回落;汽油、柴油价格分别环比下降4.8%和5.2%。二是通胀在消费部门传导。八大类消费品价格同比均上涨。三是短期扰动因素导致出行价格下滑。

2)食品项同比上涨6.1%,涨幅较上月回落0.2个百分点,影响CPI上涨约1.09个百分点。本月食品项价格变动结构主要是受以下两方面影响:一是猪价为CPI支撑项,同比继续上升。8月猪肉价格同比上升22.4%,较上月涨幅继续扩大2.2个百分点。生猪产能逐步调整,预期后续猪价将触底回升,但不具备大幅上涨条件。二是部分食品价格边际回落。从同比看,鲜菜、蛋类、鲜果、粮食价格同比分别上涨6.0%、1.7%、16.3%、3.3%,涨幅较上月分别变化-6.9、-4.2、-0.6、-0.1个百分点。

PPI同比继续回落,环比下降。本月PPI同比上涨2.3%,涨幅比上月继续回落1.9个百分点;环比较上月下降1.2%。购进价格同比上涨4.2%,环比下降1.4%。购进价格看,多类原料价格边际回落。8月燃料动力类、有色金属材料电线类、化工原料类环比分别为-2.2%、-2.4%、-2.8%。出厂价格看,保供稳价见成效,内需疲软,实体经济活力不足。8月,煤炭开采和洗选业同比8.6%,涨幅继续回落12.1个百分点;石油和天然气开采业同比35.0%,回落8.9个百分点;有色金属冶炼和压延加工业同比-1.5%,由正转负,回落3.4个百分点;石油煤炭及其他燃料加工业同比21.3%,回落7.3个百分点。

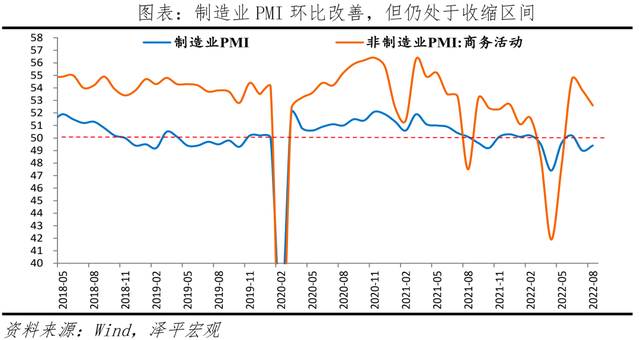

11 制造业PMI环比改善,但仍处于收缩区间

8月制造业PMI为49.4%,较上月小幅回升0.4个百分点。

1)生产指数和新订单指数分别为49.8%和49.2%,分别较上月变动0.0和0.7个百分点。

2)新出口订单指数为48.1%,高于上月0.7个百分点,欧美经济扩张趋缓。

3)主要原材料购进价格指数和出厂价格指数分别为44.3%和44.5%,分别比上月回升3.9和4.4个百分点。主因原油、国际金属等大宗商品价格震荡,以及国内保供稳价政策发力。出厂价格和原材料价格指数差值收窄至0.2%。原材料价格下滑,有助于缓解企业成本压力;但出厂价格收缩,一定程度反映需求恢复不稳定。截至8月30日,布伦特原油、LME铜、螺纹钢、动力煤、焦煤均价环比-11.1%、5.9%%、2.1%%、2.8%和4.5%。

4)8月大、中、小型企业PMI分别为50.5%、48.9%和47.6%,较上月变动0.7、0.4和-0.3个百分点。

8月非制造业商务活动指数为52.6%,低于上月1.2个百分点。其中,业务活动预期指数为58.4%,仍位于高景气区间。建筑业商务活动指数为56.5%,较上月下滑2.7个百分点,基建发力;服务业商务活动指数为51.9%,较上月下滑0.9个百分点,继续扩张。