楼市的终局,是什么?

房价的终局,是什么?

这是近来自媒体上流行的“作文题目”,很多人都在写。

其实楼市和房价,都没有终局,因为我们都等不到地球的毁灭,所以一切都是过程,而没有终局。

媒体喜欢使用“终局”,是为了流量,这样可以让题目更有“张力”和“吸引力”。

今天是周末,除了昨夜今晨的汇率波动,没有什么重要的消息。而这波人民币的汇率贬值,我也在两天前的语音课里预测过、分析过,所以决定谈谈“房地产终局”这个伪话题。

首先给出我的结论:

1、经济是有周期的,房地产也是有周期的。现在房地产的“周期时钟”正运行在冬季,它早晚会走出这个阶段。方式简单而粗暴——大幅降低供应量。

2、2021年的楼市大变局,在2022年开启了城市的“收缩时期”,很多四、五城市的基础设施、公共服务出现断崖式下滑,最终导致年轻人加速逃离,由此带来全国房价的新一轮大分化。

3、部分大城市的楼市正在回暖,有望再度进入牛市。未来,大城市一块地砖面积,可以换小城市一套房的现象,将越来越普遍。

一定会有人反驳我:人口红利终结了,城镇化率运行到高位了,楼市不会有未来了。

人口红利终结,这没错。

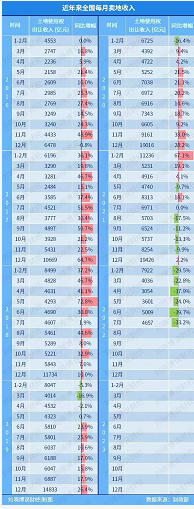

下面两张图,或者说两组数据,都是我的团队率先整理出来的,很多媒体都引用过。

城镇化是最大的内需,也是房地产最大的推动力量。

过去这些年,中国平均每年新增城镇化人口在2300万人以上,高峰的时候达到接近3000万。而2021年,下滑到了1205万人。年度新增城镇化率,也从每年1.1个百分点左右,下滑到了0.83个百分点。

这的确意味着,中国房地产的供应量(面积)、销售量(面积),都已经见顶了。

也意味着,中国房地产的产能也见顶了。一大批房地产商必须死,大量从业人员将被迫退场。

但这不意味着,中国不需要房地产行业了,或者房价将进入趋势性下跌。

为什么?

因为任何一个国家都不可能摆脱土地财政,房价的趋势性下跌是难以承受的。

以美国为例,县级财政对房地产税依赖度为80%以上,州级财政对房地产税依赖度为40%以上,这两者都超过中国。

美联储每次放水、印钞的时候,大大方方地把三分之一的钱,直接给了房地产行业——购买MBS(抵押支持债券)。

中国体制跟美国最大的区别是,政府习惯掌握更多的社会财富,用来“集中精力办大事”,秦始皇统一中国以来都是这样。

政府主导经济和社会发展的制度,决定了任何一个时代,都必须有“征税神器”。

中国古代,农业税占比最高,但这只能保证王朝的基本运转。要想锦上添花,比如开疆拓土,就必须依赖盐、铁、酒等的专卖,其中盐是长盛不衰的头号“征税神器”。

如今,农业税免征了,盐的专卖也取消了,征税神器有且只有、能且只能是“土地+房屋”。

2019年是疫情之前最后一个“正常年份”,它的数据比较客观,我们不妨看一下:

这一年,中央和地方政府的两个主要账本——一般预算和基金性预算,一共收入了27.5万亿元。

其中卖地收入7.25万亿,房地产类税收(包括契税、土地增值税、房产税等)1.93万亿。这两者合计为9.18万亿,占政府收入的三分之一。

要知道,这还没有包含房企的所得税、增值税,房地产从业人员的个人所得税,以及二手房交易中的个人所得税。这几项收入相加,估计也在1.2万亿以上。

这样,财政收入中直接来自房地产行业(不算建筑业)年收入,应该在10.4万亿左右,占财政总收入的大约37%到38%。

至于房地产高度活跃的城市,对土地财政的依赖度就更高。

比如杭州,每年卖地收入相当于一般预算收入的1.4倍,佛山达到了1.3倍,南京、武汉、广州则在1.2倍左右。我们可以认为,这些城市财政对房地产行业的依赖度超过了140%、130%或者120%。

超过或接近100%的城市,有西安、贵阳、南宁、常州、珠海、温州、昆明、长春、济南、福州等。

这意味着,一旦没有了卖地收入,这些城市的财政能力将打至少5折,甚至4折。

到那时,公务员、老师降薪,就是大概率事件;城市基础设施的投入,也将锐减。

过去这些年中国能以“发展中国家”的地位,坐拥发达国家才有的基础设施,主要靠土地财政的贡献。

当然,土地财政只是一个手段,财富来源是老百姓。

但是,房地产行业在2021年中发生了历史性大逆转。从上图可以看出,2021年7月以后,卖地收入基本上每月都是下滑的。进入2022年,下滑幅度加大到了3成。

根据财政部的最新数据,2022年1到7月国有土地使用权出让收入28279亿元,比上年同期下降31.7%。

平均到每个月,少收入了近2000亿。今年前7个月,一共少收入了1.3万亿。

房地产不行了,土地财政坍塌了,经济怎么办?

只能靠政府发债顶上。

上图是央行公布的,上半年的社会融资额增长情况,政府债券增长了19%,成为同比增长最快的子项目。

换句话说:房地产疲软了,未来几年通过政府发债,提高政府的杠杆率,可以支撑3年,整体问题不大。

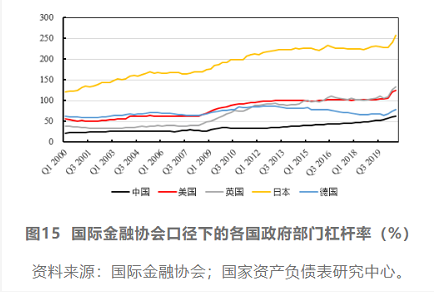

根据央行数据:2021年末我国非金融企业部门杠杆率为153.7%,这在全球基本上是最高的,很难继续快速加杠杆;住户部门杠杆率为72.2%,在新兴经济体中偏高,但仍然略低于发达国家,未来有一定加杠杆空间。

政府杠杆率为46.6%,比欧美日都要低不少。

中国政府杠杆率不高的主要原因,是之前的加杠杆主要在企业、居民家庭中进行。

现在到了提高政府杠杆率的时候。但考虑到隐性债务,3到5年之后提升空间将会显著缩小。

我说了大半天,是想告诉大家:中国目前有条件忍受房地产冬天,时间为3年左右,代价是大幅提高政府杠杆率。

但这个冬天也不能太冷,太冷了,土地收入完全没有了,也是不行的。

每个月全国少了2000亿的卖地收入,就足以让类似郸城县、博罗县的公交车消失,或者无法正常服务。就可以让三四五线城市的官员焦虑,要求公务员、老师帮助开发商卖房子,或者自己带头买房子。

当前的不大水漫灌,是为了防止资产价格大涨,防止贫富差距拉大。但从长远看,楼市迟迟不能回暖,众多三四五线城市的日子很难过。

不要以为河南郸城县、广东博罗县的公交停运、发车量大幅减少等事件,都是微不足道的小事,貌似已经解决。这恰恰是重要信号,标志着人口、经济缺乏竞争力的县城,全面进入了收缩期。

也就是说,在房地产拐点之后,城市发展的拐点也出现了。

所以我们看到,在深圳召开的经济大省会议之后,江苏、山东、浙江等经济大省进一步放松了楼市调控,昆山、太仓、海宁等核心都市圈内的城市纷纷取消了限购,济南推出了二手房“带押过户”。

而下周一,也就是8月22日,将再次降息至少10个基点。

这一轮的“政策羞涩期”可能会比较长,但该来的总是要来。

因为滞胀更麻烦,小城市陷入收缩期更麻烦。

这张根据官方数据绘制的图,也在催促着我们,尽快走出经济的低迷期、房地产的低迷期。

在人口红利、城镇化红利大幅减少的时候,怎样才能让房地产行业复苏?

一是减少土地、房屋的供应量,二是减少房企的数量,三是修复市场。

而事实上,这些情况都在发生。卖地收入减少3成,对应的是未来供应量将减少3成。房企批量死亡,也意味着供应量将减少。

再加上政府发力“保交房”,逐步解决烂尾问题,大约3年左右的时间,市场会有显著的变化。

我之前说过,未来几年“楼市或重演1998-2002”。

也就是说,全国均价可能出现连续几年不涨的情况。

但这是全国均价,各地将高度分化。在一线城市、二线城市的核心区,房价将逐步恢复上涨,而四五线城市可能继续阴跌,导致全国均价的“呆滞”。

很多读者没有搞明白,房价和货币是坐在跷跷板两头的。货币贬值,最终会导致房价上涨。

所有的货币,从中长期看都是趋势性贬值的。让货币适度贬值,是央行的职责,也是阳谋。比如日本央行一直在放水,目标是让通胀接近2%。

目前,我们的CPI是2.7%。

这是否意味着当前通胀只有2.7%?未必!因为CPI是偏重生存的指数,或者说是“中低收入者指数”。

还有一个衡量通胀的指数,就是“广义货币M2同比增速—GDP同比增速”,它可以看作是“投资者指数”,或者“富人指数”。当前的广义货币M2的增速是12%,也就是印钞速度是12%,而财富创造速度(GDP增速)是2.5%,他们的差值是9.5%。

未来能跑赢“广义货币M2同比增速—GDP同比增速”的房子并不多,基本上集中在一线城市、强二线城市的核心区、重点发展区。

最后的结论是:

1年之内,一线城市、强二线城市(以及核心都市圈三四线城市的价值片区)楼市将回暖,出现结构性上涨;普通三四五线城市,可能陷入长期低迷。这一轮房地产市场的整体疗伤,或许需要3年,甚至更长时间。

不同城市的之间的价值分化,会加剧。大多数县城、三四线城市,正加速进入收缩期,城市基础设施跟大城市的差距迅速拉大;尚未建成的新区、开发区、高铁新城,可能永远无法建成了。

房价上涨的速度,跟供应量、需求量、印钞速度、行政限制措施和税率5大因素密切相关。政府为了保证稳定的财政收入、以及避免贫富差距拉大,会调配好这5大因素,保证大家愿意买房子、政府有稳定财源,但又不会投机过度。

从短期看,持有现金是安全的;从中长期看,持有现金一定是不划算的。政策一定会致力于打破“大家更愿意持有现金”的这种状态。

大城市核心区的楼市“终局”,一定是涨。中小城市、人口流失的城市,楼市“终局”大概率是滞涨,跑输真实通胀;但这也比炒股、炒币血本无归要好。