据澎湃新闻报道,即将发布的《网络借贷信息中介机构业务活动管理暂行办法》明确,同一自然人在同一网络借贷信息中介平台的借款余额上限不超过人民币20万元,在不同网络借贷信息中介机构借款总额不超过人民币100万;同一法人或其他组织在同一网络借贷信息中介机构平台的借款余额上限不超过人民币100万元,在不同网络借贷信息中介机构平台的借款余额上限不超过人民币500万元。提示:澎湃新闻的报道有待进一步证实

这则新闻说明,未来从P2P平台上借款将被严格限制,就个人来说,在单一平台上的借款不得超过20万,所有平台加起来不能超过100万;对公司或者组织来说,单一平台借款不能超过100万,所有平台则不能超过500万。这项措施如果最终确定落实,那么对于P2P行业未来的业务模式扩展无疑是加上了紧箍儿。

如果说上述这则新闻主要是监管层针对P2P资金的去向进行限制,那么8月19日,银监会下发的《网络借贷资金存管业务指引(征求意见稿)》可以说是对P2P资金的来源加强管理:

《征求意见稿》不仅对开展存管业务的银行提出了一定的资质要求,对于接入的平台也提出了在工商登记注册地地方金融监管部门完成备案登记、按照通信主管部门的相关规定申请获得相应的电信业务经营许可等五项要求。另外,《征求意见稿》提出,存管银行必须在官方制定的网站公开披露包括网贷机构的交易规模、逾期率、不良率、客户数量等数据的报告。

《征求意见稿》中最为重要的是:存管银行应对客户资金履行监督责任,不应外包或由合作机构承担,不得委托网贷机构和第三方机构代开出借人和借款人交易结算资金账户。

简单解释一下这个意见稿:P2P行业之前可以通过第三方机构(非银行)进行资金的结算,这等于是可以有渠道绕过银行部门对于P2P业务资金的监管,这则意见稿的下发等于把P2P借道第三方机构的这条途径完全堵死;同时,未来P2P公司必须满足备案、业务许可、银行存管等要求等于把P2P行业的准入门槛拔高了很多。

监管层连续从上到下(资金的来源和去向)对P2P重拳出击,其背后其实也是五味杂陈。记得P2P行业刚刚兴起的时候,由于其着眼于对小微企业和个人的提供融资,可以帮助弥补目前我国信贷体系中比较薄弱的一环,所以被社会各界寄予厚望。然而事情的发展往往出人意料,监管层看到出于以下原因,不得不对P2P行业下重手。

原因

1、P2P生长太快

尽管监管层以及社会各界对P2P的迅速发展是有一定的心理预期的,但是从2009年到2016,P2P行业的爆炸性增速还是让人大为吃惊。

截至2016年6月底,P2P网贷行业累计成交量达到了22075.06亿元,上半年累计成交量为8422.85亿元。按目前的增长态势,2016年全年的网贷行业成交量或将突破2万亿元,而2016年下半年将实现第三个1万亿元。

中国P2P行业历年的网贷成交额及增长率

就笔者的经验来看,似乎还没有见过哪一个行业以上述图表中的曲线所表达的速度持续快速发展。从常识的角度来说,任何一个行业发展过于迅猛都会带来行业本身不规范和监管跟不上行业增速的问题。

2、收益率太高

我们知道高风险高回报。P2P行业目前在全球普遍资产荒,项目收益率低的时期,仍然能够保持惊人的回报率,这本身就说明行业的内在风险。

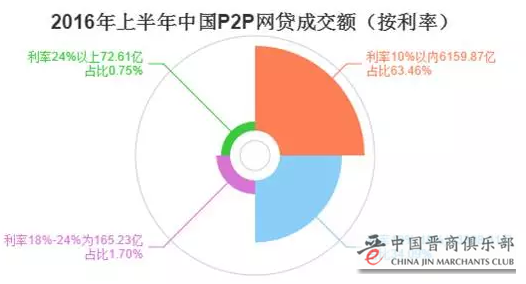

P2P网贷利率

从P2P网贷利率来看,尽管普遍10%左右(已经很高了),但是仍然出现了20%左右的大量投资项目。我们都知道目前社会中实体经济的收益率普遍不高,借款利率达到如此高的水平,对于借款方来说可能根本不能及时按约定偿还借款。

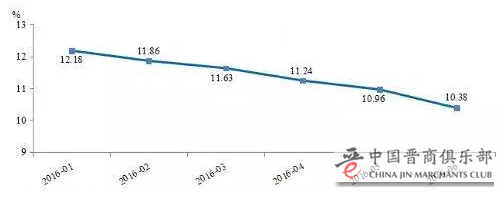

P2P行业上半年综合收益率

尽管整体来说,P2P项目的收益率呈下降态势,但是相对银行存款或者国债等无风险利率来说,这个收益率仍然是惊人的。这么高的收益率定然会持续吸引人们通过P2P投资放贷,这可能会造成原本不规范的P2P行业风险加速积累。

3、丑闻叠出

伴随着P2P野蛮生长的是P2P平台的问题丛生。很多大平台的恶意欺骗,众多小型平台的肆意跑路,以及很多合法或非法平台无预兆的停止运营都是这些问题的缩影。而这种问题的曝露也随着国家的打击呈现出加速的态势:

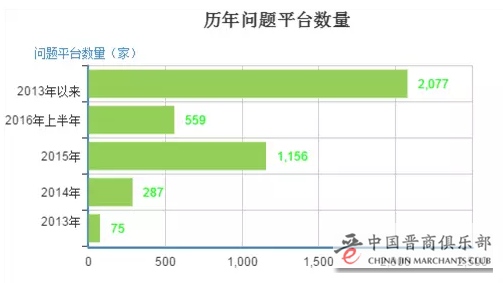

问题平台的数量(可以看到2016年上半年问题平台已经创出新高)

今年以来,国务院组织多部委连续出台专项整治工作实施方案,P2P行业应声而落。零一财经数据显示,2015年11月以来,正常运营的P2P平台数量均呈负增长,问题平台的数量加速上升,上半年总计出现问题平台408家。从问题平台类型看,失联跑路和网站关闭仍然占绝大部分,但主动停止运营的平台明显增多。

4、更为深层的负面影响

上面列举的这些问题基本上都是一些表面现象,P2P行业乱象对于社会和国家来说有着更为深层次的负面影响:

1)不良平台以高收益为幌子,骗取以老年人群体为主的大量社会资金,对于这部分人来说,这些钱可能意味着养老,看病等生活中的重大问题。此类情况多发显然不利于国家整体的社会安定。

2)P2P作为金融行业体系的一部分,凭借其“得天独厚”的资金运作优势,往往容易成为非法资金的重要转换平台(洗钱)。

3)随着P2P规模的不断攀升,其对于金融风险的影响力也越来越强。P2P行业容易产生的金融风险主要有以下几个方面:P2P行业往往会成为巨额的融资平台,可能会产生影子银行的作用;P2P平台在股灾时期有用于场外配资的情况,容易加剧市场的波动;P2P项目风控不严,容易引起借贷资金的流动性风险,这也可能引发用户的兑付风险;金融体系之间都有着传导效应,P2P在局部积累风险,必定也会向其他金融行业蔓延。

作用

正是出于我们上述所列举的原因,监管层才必须狠下心来控制P2P行业。就目前监管层采取的手段来看,除了化解金融风险,规范P2P行业本身之外,还会一些其他的衍生作用。

1、P2P行业本身来说

1)监管逐渐落实监管政策会加速P2P行业的洗牌,加速行业内部的淘汰和并购重组,未来剩下的可能会是一些背景和实力比较强大的平台企业。

2016年P2P平台数量变化

2)P2P行业监管风暴对P2P行业来说还可能会带来一个比较意外的情况,那就是民退国进。这一点其实不难理解,因为实力强大,符合监管要求的目前来看往往具有一定程度的国资背景(包括大量的银行和上市公司),而民企的数量相对还是比较有限。

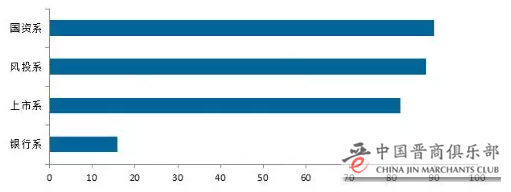

各背景网贷平台数量

从这张背景统计图表也能看到,国资系、银行系、上市公司、包括风投中大多数还是以国家资金为主。

2、就银行来说

跳出P2P行业本身,从目前的监管层下发的各种文件和措施我们可以看到,银行在P2P监管中的地位进一步。无论是技术层面还是体制层面,P2P未来有可能完全处于银行的监管体系之下。

3、就整体的信贷体系来说

就中国的整体信贷环境来说,我们上面已经提高过,P2P贷款进一步散弹化能够避免风险集中(比如一些房地产项目的融资),防止对我国整体的金融信贷体系产生更大的影响。

同时如果新的政策落实,P2P几乎就被完全限制在小微贷款中,这在一定程度会使我国的信贷体系分工更加明确。(政策性银行、国有大行对接政府或企业的大型项目;商业银行对接一般性的大中企业;城市或地区银行对接中小企业;P2P更加侧重小微企业)

思考

1、P2P的作用可能被削减

P2P作为一种创新性的借贷工具,其从西方被创造出来的初衷是希望借助于互联网打破目前死气沉沉、效率低下、时常不公平的以银行为主的借贷体系。理想状态下,P2P除了对于小微企业和个人是一种有利借贷的工具外,它更有可能成为类似于滴滴打车、airbnb等颠覆传统金融体系的一种模式,或者起码能够让银行借贷变得更为开放,更为普世。不过,目前来看,无论中国还是西方P2P的发展都受困于本身行业的限制,受到了严厉的监管,所以P2P未来的作用可能不会再上一个台阶,而仅仅是一种现有金融体系的补充。

2、P2P行业折射出很多问题

P2P在全世界出现问题,笔者认为其实不仅仅是P2P行业自身的问题。这更是一种对人类社会目前整体信贷体系的一种考验。就我国来说,由于金融人才的稀缺、银行等金融部门的技术的限制、以及我们并没有建立一个全民的信用体系等多重限制,P2P的推行基础其实相对比较薄弱。

除此之外,银行目前的不良贷款问题,民间融资难、融资成本高的问题其实也都是P2P行业中目前出现问题不同角度的表现。

所以,P2P行业面临的问题是不可能通过监管层这些文件一劳永逸的解决的。只有完善我国现有整体的金融体系制度上的一些缺陷,提高金融人才的水平和数量才有可能根除P2P乱象。

3、风险并不能被杜绝

就像我们上面所说,尽管监管层能够用各种途径尽量化解P2P行业可能出现的风险,但是风险发生是难以杜绝的。比如,即使运行上述的监管政策,银行也只能够做到监控P2P行业的现金流,而无法对每一个项目具体的情况有把握,换句话说银行不能清晰的知晓钱到底是真用到项目上还是通过做账的方式虚构现金流;再者,个人或者组织也有办法突破上面的借贷限制。比如一个人通过多个不同人的身份信息获取资金,公司也有方式办理多个空壳企业来获取资金。

总的来说,P2P也好,其他金融行业也罢,金融的监管都会是复杂而困难的,我们的监管者未来的监管之路还是任重而道远。