北京时间11月4日凌晨2点,美联储宣布正式启动Taper!

传说中的转折点,终于来了!

“taper”,这个英文词汇的本义是“逐步变窄”。它在金融领域的含义是,央行逐步减少“量化宽松”(QE)的量,也就是每月“印钞数量”。

Taper的启动,意味着美国的货币政策从“宽松”回归“正常”。当QE的量变为零之后,会有加息。

这件事对国内投资市场的影响如何?

今年考验你心态,明年考验你眼光!

比起去年的牛气冲天,今年很多股民都老扎心了。

身边那些去年神彩飞扬指点江山的股神们,今年大都很低调,果然还是应了那句老话——退潮时才知道谁在裸泳。

对于基金来说同样如此,很多头戴光环的基金经理都在业绩面前灰头土脸,也连累了失去独立判断,热衷追星的基民们。

随着美联储货币政策回归常态,甚至进入加息周期,美股压力越来越大;对A股影响多大现在还不好说,至少可以预见的是,2022年大概率不会出现2020因美联储无限量QE,带动全球股市普涨的机会了。

既然,明年不会让所有人都赚到钱,那就更考验投资者的理性和眼光。

即使在熊市中,敏锐的人也总能找到机会,找到表现相对较好的领域和板块,何况今年也还说不上熊市,机会还是有不少的。2021年到今天为止,让人惊喜的无疑是新能源板块,尤其是光伏概念股。

已经披露的三季报中,大部分光伏龙头企业业绩高速增长,维持了高估值。而基金中报披露的基金增持个股前20位中有8支是新能源、光伏产业链,占了40%。

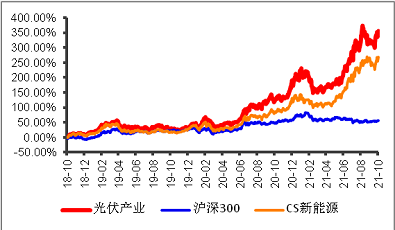

再往前一看,中证光伏产业指数(931151.CSI)近一年涨幅109%,近三年涨幅354%,年化收益率68%,显著跑赢中证新能源指数和沪深300——这个选手,真是短跑长跑样样行啊。

所以,在今年平淡行情中交出了高分答卷的那些股票或基金,有很多都跟光伏产业相关。

比如今年1月底成立的天弘中证光伏产业指数基金(天弘中证光伏产业A/C),单从这个成立时间来看可谓是生不逢时,完美地错过了去年以来的那波牛市。

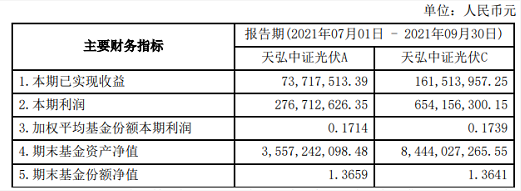

可是这支基金却硬是走出了属于自己的牛市,根据最新披露的基金三季报,其成立以来收益率36.41%,近6个月收益率57.94%, AC类总计规模已经超过了120亿。

对比之下,今年前三季度上证指数、深证成指、沪深300年内的涨幅分别为2.74%、-1.12%、-6.62%,而所有公募权益类基金平均收益率为5.66%。天弘中证光伏产业的表现,已经远远不是“跑赢大盘”所能形容的了。

“光”时代已来,一个能长期翱翔的风口

天弘中证光伏的强势表现,得益于今年光伏行业被各方一致看好。很多投资人都认为,新能源尤其是光伏,是未来五年乃至十年内最确定、最优质的黄金赛道之一,属于“光”的时代已经到来。

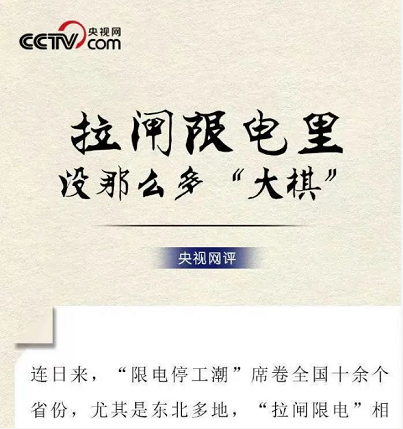

在刚刚过去的第三季度,全国各地“限电”是最热门的话题之一。当时很多人猜测“国家在下一盘很大的棋”。

这种“大棋论”很快就被官方辟谣。央媒正面回应:没那么多大棋,别瞎猜!

那限电的原因到底是什么?央媒这篇文章给出了明确的答案:全国性煤炭紧缺、燃煤成本上涨,也就是煤不够用了。

广东省能源副局长刘文胜在谈及限电原因时也指出:目前,天然气、煤炭价格高涨,资源供应紧张,火电企业发电积极性不高,是造成“电荒”的主要原因。

除此之外,全球减碳减排的大趋势,也对火力发电提出了种种限制。根据国家规划,我们预计将在2030年实现碳达峰,2060年实现碳中和,差值仅30年。

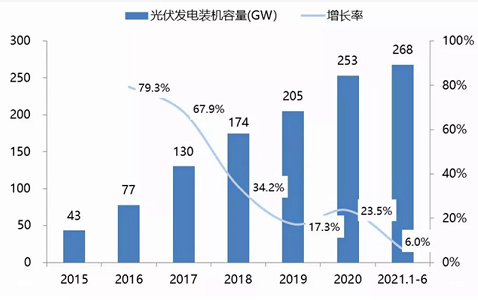

要实现这样的目标,在能源使用上就必然要有大的改革。目前光伏发电占我国总发电量的3%左右,按《中国2050年光伏发展展望》预计,2035年光伏发电占比将提升至28%。

2020年中国的光伏太阳能和风能的发电的新增装机容量,占到了全年发电的新装机容量超过50%。而十四五期间平均每年的新装机容量将会是2020年的两倍以上,超过100吉瓦(GW)。在下一个五年计划,也就是2025-2030,规划平均每年将接近200GW。

从这些数据中,我们可以看出光伏产业的火爆绝对不会是昙花一现,而是一个能长期持续、让人一直翱翔的风口。

所以刚好在牛市结束时成立的天弘中证光伏,能够摆脱大市的不利因素,成为今年表现最亮眼的基金之一,也就自然而然了。对于投资者来说,光伏产业是一条前景明朗的黄金赛道,至少近期不会有大的利空。

今年九月发改委发布了《国家发展改革委关于印发的通知》,简称“双控”政策,通知要求各地区严格完成能耗双控目标,而从上半年数据来看,部分省市仍存在一定压力。

这也意味着,光伏概念还会因为限电话题而继续成为投资市场的焦点。近日,青海省就有多个部门与企业签订光伏产业补链项目,预计年底前开工。

.png)

成立不到一年,何以如此耀眼

天弘中证光伏产业基金的强势表现,并不只是源于坐上了行业的快车。

要知道,截至目前光伏行业的场外被动型基金共有17支,天弘中证光伏产业C、天弘中证光伏产业A名列前两位,无论是基金规模还是收益都遥遥领先

数据来源:wind(截至2021-10-25)

放眼整个国内基金市场,从支付宝平台基金产品业绩排名来看,天弘中证光伏产业指数C近六个月维度排名在第17位,超过98%以上的基金产品。

天弘中证光伏产业指数基金密切跟踪中证光伏产业指数,全面覆盖产业上中下游50只龙头个股。该基金前十大重仓股今年涨幅都不小,阳光电源、迈为股份近一年的涨幅高达515.92%和238.79%。

截止 2021 年 10 月 14 日,天弘中证光伏产业前十大成分股权重占比 67.09%,归母净利润单季同比平均数为 32.70%。

隆基股份硅片全球第一、光伏组件全球第五,市值超5000亿;通威股份拥有规模和成本优势,市值2400亿;中环股份单晶硅位居全球第三位,国内市占率超80%,市值1500亿……这十大重仓股无论是从短期盈利表现还是长期发展潜力来看,都是A股市场中为数不多的优质股。

精准的选股眼光,源自专业的管理团队。天弘中证光伏产业的管理团队负责人刘笑明,是北京大学化学学士、经济学学士、美国哥伦比亚大学运筹学硕士,具有6年量化投资研究经验,管理基金资金总规模超143亿,擅长周期行业分析。

黄金赛道+专业管理人,让天弘中证光伏产业成立九个月就达到了120亿的规模,而且场外占比93%、超过110万的客户都从中获得了收益。

另外,背靠天弘这棵大树,依托其强大的背书与发行能力,也是天弘中证光伏产业能够在短期内爆发的重要原因。

目前支付宝平台上已有超过200万客户关注天弘中证光伏产业指数基金。如此数量级的关注,不仅能反映出已经流入的市场资金,还可能对未来的资金流向产生一定的影响——在投资市场上,很多人都有根深蒂固的从众心态。

所以天弘中证光伏即使起步就接近冲刺速度,但并不乏后劲。毕竟是天弘基金的亲儿子,这个优势也是不能忽略的。

三大赛道并进,天弘基金打造科技矩阵

在因余额宝而被大众熟知的天弘基金家族里,天弘中证光伏产业属于后起之秀。

近期天弘基金公布了2021年三季报,数据显示截至三季度末,天弘基金非货币公募管理规模再创新高,达2712.63亿元(未剔除ETF联接基金和FOF基金重复投资部分),且旗下多只权益类基金表现亮眼。

尽管近年来互联网是风头最劲的行业,吸引了大量关注且渗透进每个人的生活,但实业始终是国之根本。即使互联网行业本身,也必须构建在硬件的基础上。从这个角度上来说,以科技引领的制造业、能源产业,永远都是主流。

在天弘基金中也有一些主打科技概念的成员,其中今年表现不俗的天弘中证新能源车C(011513)、天弘中证芯片指数C(012553),与天弘中证光伏产业分别在科技领域的三大热门赛道齐头并进,共同构成了天弘基金着力打造的科技矩阵,投资前景值得看好。