“人生就是一场修行”,2010年12月22日,冯小刚导演的贺岁喜剧片《非诚勿扰2》上映。

十多年过去了,冯导已经63岁了。精神还挺好,还是会来事。最近他的事又来了。

2020年业绩对赌失败的冯小刚,5月24日前用现金补偿了华谊兄弟股份(300027 SZ)1.68亿元人民币。

为什么要给华谊兄弟这么多现金?

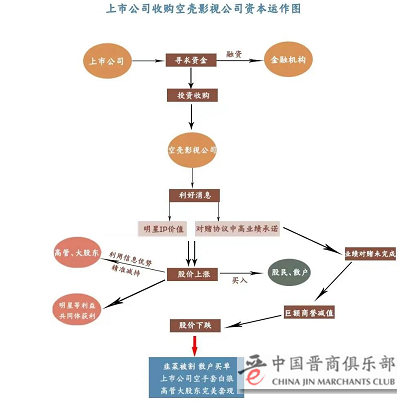

冯小刚以及华谊兄弟其他资本赌局背后,隐藏着鲜为人知的资本套路。影视上市公司通过实施对赌收购进行的资本套路,简单来说,就是四步走。

四个字概括即:融、收、减、割。

第一步,融!上市公司向金融机构等融资,为后续“空手套白狼”做足资金准备;

第二步,收!收购明星股东背景的空壳影视公司,利益共同体率先拿到现金,落地为安;

第三步,减!利好消息刺激下股价上涨、大股东及高管精准减持、完美套现;

最后一步,割!业绩对赌未能完成,巨额商誉减值,影响上市公司业绩,导致股价大跌,韭菜被割。

现在来看,这样的套路,很难被放行了,监管层也会对类似的套路进行清查。

01

10亿“赌局”

2015年11月,华谊兄弟用10.5亿元,收购了冯小刚控制的浙江东阳美拉公司70%的股权,并与冯小刚签了个五年对赌协议。

值得注意的是,东阳美拉是2015年9月成立的,华谊兄弟收购时间是2015年11月。也就是说,冯小刚的公司刚成立不到2个月,估值就达到了15亿。这家公司此时就是根小苗苗,资产总额只有1.36万元。

冯小刚还啥都没干,就赚了十来个亿!天下还有比这更容易的赚钱法子吗?

收购完成后,华谊兄弟持股70%。冯小刚把10.5亿装进口袋,剩下的30%股权还值4.5亿。用《天下无贼》里面的一句话来说:“21世纪最贵的是什么,人才啊!”

这番对赌收购引得舆论哗然。一位接近监管部门的人士告诉征探君:这两年已经不可能了。为什么?因为这种收购都是高溢价收购,利益输送的嫌疑很大。并且,对赌业绩一般都很难全部完成,期限一到,当年高价收购带来的商誉减值问题,会严重影响企业后期的业绩,从而导致公司股价下跌,损害散户的利益。

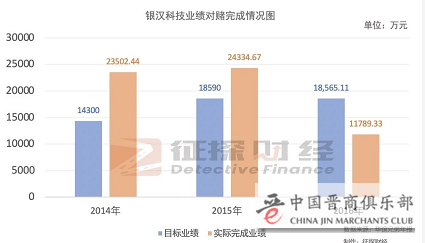

以华谊兄弟收购冯小刚的东阳美拉为例。我们做了个图表,能清晰看到每年的目标业绩和实际完成业绩的情况。

这五年中,2018年和2020年冯小刚是没有完成对赌目标的,2018年冯小刚需要补偿6723万元;2020年需要补偿1.69亿元(最后实际补偿为1.68亿)。

冯小刚在这场赌局中,总共需要补偿2个多亿。所以,冯小刚输了吗?不,他大赚特赚了。

除去这2个多亿的补偿,冯小刚到手的现金还有7个多亿。怎么看,这个对赌冯小刚都稳赚不赔。

02

豪华阵容助力上市

冯小刚最后把两个多亿又还给了华谊兄弟,但华谊的麻烦却没有消失。

5月24日,深交所对华谊进行了问询,华谊兄弟却迟迟拿不出回复。深交所到底提了什么问题让华谊兄弟难以回复呢?

和征探君前面担心的一样,深交所对华谊兄弟能否持续经营充满了担忧,对华谊兄弟商誉减值情况也提出了质疑。

曾经信誓旦旦要成为中国迪斯尼的华谊兄弟经历了什么?这,得从华谊兄弟上市开始说起。

华谊兄弟的创始人是大院里出生的王中军、王中磊。

冯小刚与王中军很早就相识了。

1997年,冯小刚导演的《甲方乙方》一炮走红。此时的王中军、王中磊兄弟,已经准备在影视行业大展身手,他们瞄准了当时炙手可热的冯小刚。

1998年,王中军拿800万投资了冯小刚导演的《没完没了》。而在其后,又给冯小刚开出天价年薪。顺理成章地,冯小刚立马答应了与王中军兄弟合作。

拿下冯小刚,可能是王中军做出的最有价值的一笔“投资”。冯导不负所望,接连给华谊拍摄了《手机》、《天下无贼》等众多知名电影,帮华谊赚了挺多钱。“我们就是知心不换命,能托孤不能托妻的朋友。”(冯小刚《非诚勿扰2》)

但是王中军兄弟知道,想要赚更多的钱,光靠拍电影是没用的,必须去资本市场走一遭!

说走咱就走,瞄准上市!2004年,华谊兄弟传媒股份有限公司成立,之后股东阵容不断扩大,除了王中军、王中磊兄弟之外,马云、鲁伟鼎、江南春、虞锋、冯小刚、张纪中等人都陆续成为了华谊的股东。

冯小刚在2007年11月入股。马云则在2006年6月成为股东,之后马老师还担任了华谊兄弟的副董事长。

有马老师等人的加持,华谊兄弟上市可谓指日可待。

2009年10月,华谊兄弟成功在创业板上市。IPO的新股发行价是28.58元/股,上市当天开盘价就到了63.66元/股,当天收盘价更是高达70.81亿元。如果以上市当天的收盘价来算,上市当天,冯小刚身价瞬间涨了2个亿,其他股东的身价也更是不用多说。

资本市场的魔力尽显,普通人干几辈子,都敌不过资本市场一瞬间的力量。冯小刚从打工人一下子变成了资本人。之后几年,冯小刚通过减持股权,也实现了套现,成功把股权转成了现金,真正落地为安了。

冯小刚套现走人了,但华谊兄弟还得继续运作。

资本玩家都有一个习惯。他们擅长的手段,从来不会轻易放弃。华谊兄弟上市前,其实就搞过一个对赌收购。北京视觉无限公司的资产注入了华谊视觉。华谊视觉承诺,2009年至2012年,年净利润不低于2000万元,如不能达到则以现金补足或扣减北京视觉无限所持华谊视觉股权。不过这个对赌收购不久就发生了变化,各方签订了终止收购协议后,北京视觉无限将其持有的华谊视觉46%的股权转让给华谊影院投资(扣减股权),转让价1829万元。

我们回过头来再去看华谊兄弟的招股说明书,那时候华谊兄弟信誓旦旦宣称,通过收购北京视觉无限主要资产后,从2009年起10年内华谊视觉的年均税后利润可达1200万元。只是持续亏损的华谊视觉,最终在2014年就消失(注销)了。

华谊兄弟这个预测大概是找了很牛的经济学家来算的。已故的著名经济学家萨缪尔森曾经开玩笑说,“我们经济学家们,对过去发生的五次经济危机,预测准了九次。”

03

系列对赌“踩雷”

这桩失败的对赌只是华谊兄弟的处女秀。青涩的华谊兄弟还要在斗争中成长。

华谊视觉的“赌局”,对华谊兄弟来说只是一系列对赌的开始。

2013年,风云再起,这一年华谊兄弟又搞了两场对赌。

这年7月19日,华谊兄弟以6.7亿元收购银汉科技50.88%的股权,收购时银汉科技总资产仅为8千多万元,依然是高溢价收购。

同样的,这次收购也签了业绩对赌,对赌期限三年(实际对赌了2014-2016年三个会计年度)。这次业绩对赌完成得如何呢?

这场收购在2016年没能完成,差了几千万。

两个月之后,华谊兄弟又马不停蹄进行下一次收购。2013年9月2日,华谊兄弟以2.52亿元收购张国立的浙江常升70%股权,收购时浙江常升总资产仅1000万元。

历年指标中,依然没能全部完成,在2016年浙江常升未能完成业绩,需要进行补偿。

到了2015年,财大气粗的华谊兄弟更是在对赌收购中屡屡踩雷。

这里又得说回冯小刚。华谊兄弟收购冯小刚的公司,现在看来更像是为了花掉募集资金的精准“收购”。

2015年8月,冯小刚的浙江东阳还没成立的时候,华谊兄弟就向阿里创投、平安资管、腾讯、中信建投四家公司定增了1.46亿股公司股票,募资总额约36亿元。

华谊兄弟这边钱一到手,就迅速展开了对冯小刚浙江东阳公司的收购,这次收购几乎花掉了募资资金的近三分之一。

而五年后证明,这场收购依然是“未完成业绩对赌”的收购。

时间重新再拨回2015年,这一年华谊兄弟还搞了两起对赌收购。2015年10月22日,华谊兄弟以7.56亿元收购李晨、Angelababy、冯绍峰等明星持股的东阳浩瀚,对赌5年。当时这家公司成立也仅一天,总资产只有1000万元。

我们再用一个图表来看下,这桩收购到底划算不划算。

可见,这次收购的对赌情况中,2016年、2019年均未完成对赌业绩。

同年的11月19日,华谊兄弟又以19亿认购英雄互娱新增股份,占20%股份,对赌3年。

这一次对赌,勉强算是华谊兄弟上市以来最成功的一次,三年业绩均达标。

综上所有的对赌收购情况,几乎都没能全部完成承诺的对赌业绩。华谊兄弟亏了吗?是,华谊兄弟亏了,目前股价亏到了三块多。但是,华谊兄弟的大股东们却是赚得金满钵满。

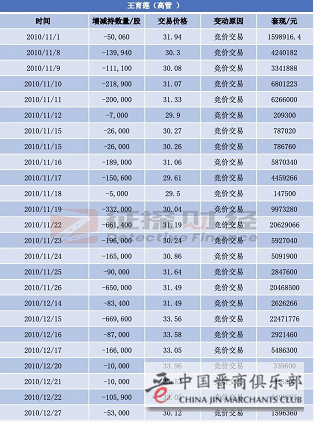

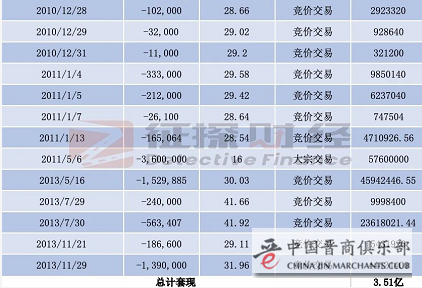

一方面,华谊兄弟大股东通过各种融资方式,募集了部分资金,可用于后续收购。换句话说,华谊兄弟并不需要自掏腰包。另一方面,每次收购消息一宣布,华谊兄弟的股价都有一波上涨(见散点图)。

股价上涨,华谊兄弟的大股东们自然身价翻番。而对赌到底能否达到预期成绩,是否会造成巨额的商誉减值,那也是几年后才知晓的事。

如今华谊兄弟的股价已经跌到了三块多,没有信息优势的广大散户们,自然成了被割的韭菜,而大股东和高管们则可以利用信息优势,“精准减持”、“完美套现”。

征探君查阅了华谊兄弟历年的大股东和高管的减持情况,计算了他们的套现情况。

(以下所列为部分套现金额大的股东或高管)

而如今的华谊兄弟如何呢?

新冠疫情冲击下,华谊兄弟再也撑不住了,公司2020年净利润亏损10.48亿元,股价跌到3块多。

子公司华谊兄弟(天津)投资有限公司近日也被列为被执行人,执行标的高达3亿元,被执行人还包括王中磊、王中军。

能挺过去吗?交易所的问询函充满了“关切”。“地主家也没有余粮啊。”(冯小刚《甲方乙方》)