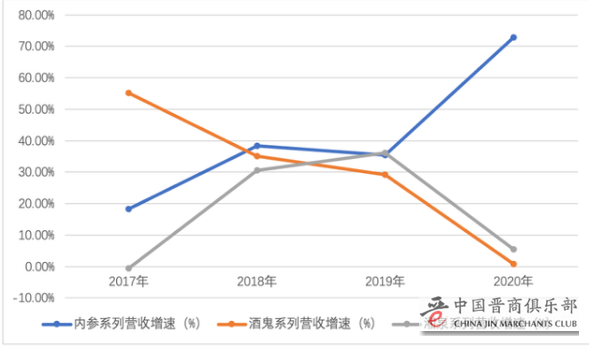

2018年至2020年,酒鬼系列收入虽由7.88亿元增至10.14亿元,但同比增速却由35.06%锐挫至0.82%。数据显示,2020年,酒鬼系列的增速与内参系列反差明显

《投资时报》研究员 王子西

6月21日,白酒板块再次回调,截至收盘,白酒概念指数收于阴十字星。其中,酒鬼酒股份有限公司(下称酒鬼酒,000799.SZ)收于257.14元/股(不复权,下同),较前一个交易日下挫4.66%;总市值约836亿元,较前一个交易日市值缩水近41亿元。

从K线数据来看,本轮酒鬼酒行情发动始自今年3月9日,在之后的60个交易日,其股价虽偶有回调,但不改上扬行情。进入6月以来,白酒板块多次回调。6月8日,酒鬼酒股价收于跌停板;但随后稍作整理,继续上攻;6月18日,其股价一度上冲至历史新高275.47元/股,总市值近900亿元,股价较3月9日低点上涨幅度高达128%。

可以说,6月21日的大幅下挫,是其继当月8日跌停后,股价的“二次深度下探”,这是否意味着其股价已处高位,总市值已高估?市场上回调意愿强烈?而短期来看,业绩增长或难以支撑?

事实上,本轮酒鬼酒上涨行情,既与白酒行业景气度有关,也离不开2021年次高端白酒业绩增长加速的影响。

不过,值得注意的是,2018年至2020年,其内参系列增速虽保持“高增”,收入占比由20.59%增至31.34%,但收入更多来自于省内市场,内参系列的全国化进程或未完成。另外,该公司酒鬼系列收入虽由7.88亿元增至10.14亿元,但同比增速却为35.06%、29.19%、0.82%。数据显示,2020年,酒鬼系列的增速明显与内参形成高反差。

2021年是酒鬼酒“十四五”规划开局之年,按其规划目标,短期30亿元、中期50亿元、远期100亿元,其2021年整体营收增速或达60%以上,才能完成短期目标;而酒鬼系列增速或达50%左右,收入比才能占据五成。

此外,值得一提的是,近两年来,该公司业绩增长的背后,对大客户的依赖也在加重。同时,酒鬼酒资产负债率也有走高趋势。针对该公司内参省外招商、全国化进展情况,《投资时报》研究员电邮沟通提纲至公司相关部门,但截至发稿尚未收到回复。

酒鬼酒近半年股价走势(元)

数据来源:Wind

酒鬼增速走低

作为中国馥郁香型白酒公司,酒鬼酒主要经营内参、酒鬼、湘泉三大品类。梳理其历史数据《投资时报》研究员注意到,自2018年该公司提出“强单品优结构”、突出战略单品战略后,内参系列与酒鬼系列的收入比便呈现“此消彼长”态势。

数据显示,2018年至2020年,该公司营收由11.87亿元增至18.26亿元,同比增速为35.13%、27.38%和20.79%,呈逐年递减。不过,与总营收增速放缓不同的是,内参系列收入由2.44亿元增至5.72亿元,同比增速为38.41%、35.38%、72.88%;伴随该系列收入的快速增长,其收入占比也由2018年的20.59%增至2020年的31.34%。可以说,内参较快的增速,为该公司业绩做出较大贡献。

反观酒鬼系列,收入虽由7.88亿元增至10.14亿元,但同比增速却为35.06%、29.19%、0.82%,收入占比也由2018年的66.40%降至2020年的55.50%。显然,上述两大系列的收入比变动,明显呈现出“跷跷板”形态。

事实上,在2021年6月17日举行的股东大会上,该公司负责酒鬼、内参和湘泉三大品牌的高管王哲表示,未来要逐步提高内参在整个销售中的占比。根据酒鬼酒2020年报,湘泉收入占比为8.61%,整体来看,内参、酒鬼与湘泉三大品类的收入占比,已经向“四五一”比例靠拢。

不过,值得注意的是,根据该公司“十四五”规划目标——短期30亿元、中期50亿元、远期100亿元,2021年酒鬼酒整体营收增速要达60%以上,才能完成短期目标;同时,酒鬼系列营收增速达50%左右,收入比才能达到五成。另外,根据2019年年报,内参酒的营收中71.98%来自湖南市场,来自省外市场的只有28.02%。如若保持内参系列高速增长,该系列的省外收入占比或也需尽快提高。

酒鬼酒三大系列营收同比增长情况

数据来源:公司年报

对第一大客户依赖加重

事实上,酒鬼酒在业绩“内生式增长”的背后,对大客户的依赖也在加重。

《投资时报》研究员注意到,2018年,酒鬼酒参股子公司酒鬼酒湖南销售有限责任公司(下称酒鬼酒湖南)贡献了1.89亿元销售额,占该年度销售总额的15.90%,位居第一。而该年,酒鬼酒湖南与四大客户合计销售金额为3.73亿元,占年度销售总额的31.44%。

但时至2019年、2020年,前五大客户合计销售金额为5.27亿元、7.73亿元,分别占年度销售总额34.87%、42.32%。其中,第一大客户销售额为3.13亿元、5.71亿元,占年度销售总额的比例由20.68%增至31.28%;而位居第二的客户销售占比由8.46%降至3.40%。

从数据来看,酒鬼酒对第一大客户的业务依赖有所加重,如若第一大经销商客户销售受到市场挤压,其整体业绩或受到一定影响。

此外,近年来,该公司的负债指标也呈现走高迹象。据wind数据显示,2018年至2020年,酒鬼酒的资产负债率分别为24.06%、24.72%、34.12%;流动比率为3.08、3.15、2.45,速动比率为1.87、1.96、1.75。从数据来看,该公司资产负债率已逐渐由“二字头”提高至“三字头”区间;而流动比率的波动下降,或意味着短期偿债能力有所减弱。

对比总市值七百亿元至千亿元的白酒上市公司,上述三个年度,今世缘(603369.SH)资产负债率分别为28.86%、28.38%、30.24%,舍得酒业(600702.SH)则在40%以上浮动,而古井贡酒(000596.SZ)则为35.81%、32.0%、31.20%,从年度数据来看,2020年酒鬼酒的资产负债率高于今世缘与古井贡酒。