美国4月份消费者价格指数同比超预期地上升到4.2%的水平,达到2008年以来的新高,这成为财经媒体里的一个热门话题。

一年前的4月份,由于“原油宝”被人狙击,WTI原油期货合同价格一度跌至每桶-37.63美元。而在刚刚过去的4月底,WTI原油期货合同收盘价格是63块多美元一桶。一年之间油价涨了差不多100美元,这样看物价大幅度上涨似乎也是情理之中的事情。

面对高过预期的通胀数字,美联储的官员们和相当一批经济学家拿出了两个理由安抚市场。第一个理由就是指出今年的通胀率上升是暂时现象,更多的表示这是一个统计上的“基期效应”:

即2020年4月美国正好进入疫情封城的高峰期,虽然欧美的封城和国内比起来就像是在玩“过家家”,但是的确有大批商业企业受到封城政策的严重打击,商品价格受到了很大的扭曲,前面提到的负油价就是一个例证。

因此,很多人认为不能够用一年后4月份的商品价格同比涨幅来判断通胀是否真的来临。

基期效应的确是存在的。举个类似的例子,中国在2020年底的时候物价指数一度跌至负值,2021年4月份消费者物价指数同比增长也才是0.9%,远远低于美国的物价指数。这其中一个很大的原因就是由于2019年底的非洲猪瘟和春节假期导致肉价猛涨,而之后猪肉供给逐渐增加,猪肉价格下跌,在物价指数的计算上也有了基期效应。

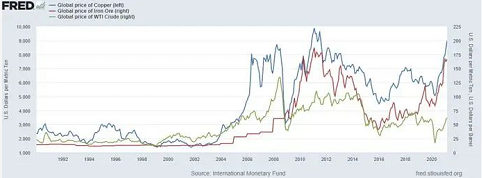

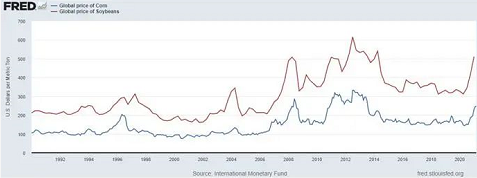

但是统计上的解释依然不能掩盖当前几乎所有大宗商品价格都在飞涨以及各种商品的运费也处在历史高位这些现实,从下图中的铜、铁矿石、玉米、大豆、原油等等价格走势可以看出,除了原油之外,今天主要大宗商品的价格基本都快接近2011-2012年间的高点了。

世界市场铜、铁矿石、原油价格走势

世界市场玉米、大豆价格走势

正是由于2011年的经验,美国官方经济学家的第二个理由就是这一次通胀率的上涨是阶段性的,将会和2011年那次一样,只是几个月内的短暂冲高,长期通胀率还是会回落下来的,群众们的情绪可以继续保持稳定。

的确,上一个美国通胀率的高点也是在2011年,和大宗商品的价格波动基本重合,之后通胀率一路下跌,进入了之后美国十年的低通胀时期。

中国、美国、欧盟消费者价格指数同比增长率变化图

但是回顾2011-2012时期的宏观经济情况,我们可以发现当时中、美、欧三大经济体都出现不同程度的货币紧缩,上一轮大宗商品价格的泡沫其实是被外力刺破的。

美联储在2011年的时候正在推行第二轮货币宽松政策,从2010年11月到2011年6月,美联储买入6000亿美元的国债。于是,当时间进入2011年7月,第二轮货币宽松结束以后,美国的货币政策进入了一个快速扩张后的暂停期,比起之前几个月货币环境相对“紧缩”。

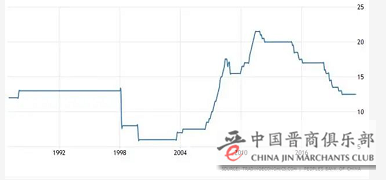

中国人民银行虽然没有调整官方利率,但是为了应对当时严重的通货膨胀问题,央行连续多次上调存款准备金率,大型金融机构的存款准备金率由2010年初的15.5%一路提高到2011年底的21.5%,达到了历史上的最高点。

中国大型金融机构存款准备金率(%)

给予当时大宗商品泡沫致命一击的大概还是欧洲中央银行。

2011年的时候欧洲正处于主权债务危机之中,南欧诸国如希腊、葡萄牙等等已经对外要求财政援助,在西欧、北欧国家的主导下,欧洲一方面要求南欧各国削减政府开支增加税收,采取财政紧缩政策;另一方面,2011年7月,欧洲央行在债务危机还没有解决的时候“毅然”加息,将基准利率从1.25%增加到1.5%。

欧洲中央银行利息决策

这区区0.25个百分点的加息成为了压垮骆驼的最后一根稻草,一个月之内欧美股市暴跌20%,大多数大宗商品价格也像坐过山车一样飞落而下,只有大宗农产品价格由于天气原因,在后面的一年又有所反复,2012年才达到泡沫顶峰。而通货膨胀率也在2011年的8、9月间在中国、美国和欧洲各自达到顶峰,此后一路下降。

今天大宗商品价格疯涨的主要原因和2011年那时一样,都是各国央行的大规模“注水”造成的。但是和十年前不同的是,欧美决策者现在还没有露出任何打算对财政政策和货币政策进行紧缩的意图。

恰恰相反,美国拜登政府正在准备通过新的跨度数年、总额3万多亿美元的财政刺激计划。欧洲2020年通过的财政刺激计划也正准备在未来几年内花掉几万亿欧元。而欧美的中央银行都表露出了对于通货膨胀的高容忍态度。

在冠冕堂皇的经济学术语和官场套话背后,欧美经济决策者的算盘其实也很明确,要把通货膨胀打压下来,货币和财政紧缩政策必不可少,而紧缩政策的代价就是经济发展受到打击。因此,欧美政府目前两相其害取其轻,通货膨胀虽然可怕,但是自家的就业和工业产能更不能丢失。

大宗商品的价格泡沫让所有人都面临通货膨胀的威胁,刺破这个泡沫会让资源出口国以外的大家都从中受益,唯有那个主动刺破泡沫的经济体由于采取的紧缩措施最严厉,承担经济停滞甚至倒退的恶果也最多,我以前文章里提过的广场协议之后的日本,以及本文里分析的2011年的欧洲就是例证。

由于猪肉周期的原因,中国今年4月份的消费者价格指数同比增长只有0.9%,远远低于其他主要经济体。但是在主要工业原料价格飞涨的背景下,大宗商品价格泡沫在未来几个月之内很大概率会传导到消费商品和服务价格上。

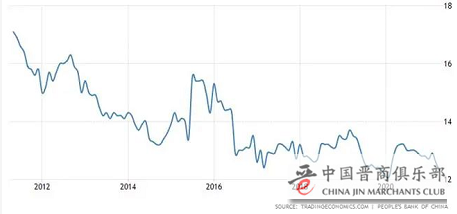

而国内实际上在2020年底就逐步开始实施财政和货币的紧缩政策,4月份广义货币供应量同比增长8.1%,人民币贷款同比增长12.3%,社会融资增长11.7%,都比2020年时候的增速有了大幅度回落。

中国人民币贷款同比增长率(%)

还有一个多月,2021年就要走过一半了,国内未来6个月到一年之间的经济政策仍然面临着前所未有的挑战,一方面为了控制国际上大放水造成的输入型通货膨胀,货币政策仍然需要保持一定程度的紧缩,汇率中长期还是很可能要在在当前水平上稳定升值,来减弱进口大宗商品价格上涨带来的冲击。人民银行还是会继续维持现有的相对较紧的资金投放水平,以减慢物价上涨的速度。

另一方面,我们的货币政策和财政政策要避免过度收紧,重蹈当初日本和欧洲的覆辙,尤其不能成为主动戳破泡沫的那个经济体,引发系统性风险。