近日,山西A股上市公司永泰能源发布公告称,公司拟通过与海德资产管理有限公司(以下简称“海德资管”)签署债转股合作协议,并由后者为永泰能源及其下属子公司拟实施总规模不超过120亿元的债转股工作提供服务。

众所周知,永泰能源通过整合收购华熙矿业、银源煤焦、康伟集团三家山西重量级煤企,迅速成长为山西省目前规模最大的民营煤企之一,同时也是山西省资产规模最大的上市民企和国内最大的民营上市煤企之一。

当然,由于大手笔的收购和投资,永泰能源在资产规模迅速扩张的同时,公司负债率始终居高不下,截止2017年末,公司负债总计高达783.84亿元,负债率为73%。如此规模的负债导致永泰能源的财务费用也很可观,仅2017年便达36.14亿元,要知道公司净利润也不过6亿元左右,所以债务负担已逐渐成为影响永泰能源业绩改善的关键因素。

对于实施此次债转股的主要目的,永泰能源也没有“讳言”:在当前形势下通过开展市场化债转股等手段,有利于巩固公司能源主业,切实降低公司负债水平和财务成本,加快公司转型升级,提升公司的盈利能力,增强公司发展后劲,促进公司可持续发展。

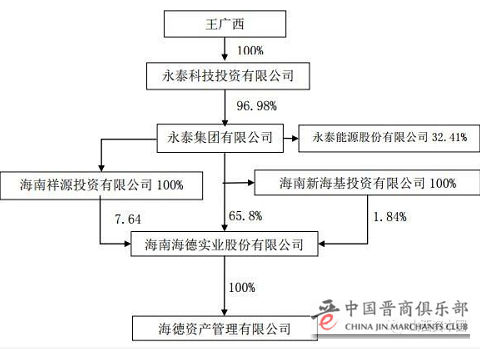

值得注意的是,海德资管为永泰能源控股股东永泰集团旗下另一家A股上市公司海德股份全资子公司,是经银监会批准,具有金融不良资产批量收购处置业务资质的金融资产管理公司。另外,从公告来看,永泰能源此次拟对本公司及下属子公司实施总规模不超过120亿元的债转股尚处于前期筹备阶段,而海德资管则主要负责为永泰能源梳理现有资产负债情况,设计债转股实施方案,并配合永泰能源寻找潜在的债转股实施机构等。

其实,债转股对于山西资本市场来说并不陌生,自2016年底山西新一轮债转股启动以来,包括焦煤集团、太钢集团、同煤集团、晋能集团等在内的山西几大重点省属国企与建设银行、工商银行等几大银行签署了逾千亿规模的债转股合作协议,其中部分已落地完成。

不过此前由于种种原因,山西尚未有实力民营企业主动试水债转股,而此次在资本运作方面颇有心得的永泰能源,能否借力大股东旗下的海德资管率先实施债转股值得期待。