综合市场观点看,短期原油期货推出、以及境外人民币套利盘平仓是人民币飙涨的重要因素。

短线因素一:

原油期货上市

引发人民币保证金需求

有香港银行外汇交易员表示,“起初,市场以为中国央行入市干预抬高人民币汇率以缩小中美贸易赤字规模,但事实上中资大型银行没有大手笔买入人民币抛售美元的迹象。”

外汇分析师李刘阳表示,这次上涨或是因为人民币资产的吸引力提升引发的跨市场“虹吸效应”。境外投资者追捧中国原油期货的行为,引发了将美元兑换成离岸人民币进行投资的浪潮。

26日上市的以人民币计价的中国原油期货,经过汇率折算后的价格仍然优于国际市场的原油期货价格。因此,在下午欧洲开盘后,来自欧洲的原油投资者大量入场。26日下午三点左右和四点三十分以后,以及27日下午两点半,人民币汇率均出现大幅升值。

值得关注的是,原油期货上市首日,便迎来了托克、嘉能可两家世界大宗商品贸易巨头的参与,二者参与了INE原油期货集合竞价,并成为首批成交的海外投资者之一。

26日早盘,INE原油主力SC1809合约以440元/桶的价格大幅高开,并迅速冲高至447.1元/桶。

INE原油之所以如此强势,还在于WTI、Brent原油期货3月23日出现冲高走势,INE原油存在“补涨”诉求。

3月26日中国INE原油期货上市当天,部分海外投资机构通过境内关联企业参与了原油期货套利交易。

具体而言,由于INE原油期货SC1809至SC1903等8个合约挂牌基准价均为416元/桶,低于市场普遍估算的无风险套利定价432元/桶,因此他们在集合竞价环节纷纷抢购SC1809等合约多头头寸,套取价差收益。

当前,许多海外投资机构已经对INE原油期货交易规则与套利投资模型做了大量研究,目前影响其入市交易的最大变数,在于评估采取美元还是人民币作为保证金。投资机构担心使用美元作为保证金,可能需要承受美元下跌所衍生的汇兑损失。

有海外投资机构内部估算,假设未来3个月美元指数存在2%跌幅,考虑到他们的原油期货套利模型年化收益预期在13%-16%(折算下来3个月收益约在4%),这意味着其3个月原油期货套利交易的实际回报最多只有2%(扣除美元贬值因素之后)。

因此,不少海外投资机构转而倾向采取人民币作为保证金。

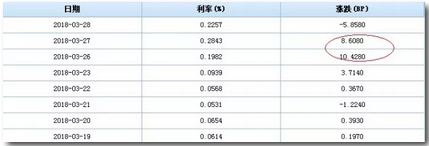

ICAP能源经纪机构负责人Scott Shelton表示,由于美元鹰派加息预期升温与美元荒状况越演越烈,美元拆借利率libor不断走高,机构借入美元的成本水涨船高,而离岸人民币拆借利率相对稳定,且具有升值收益。

短线因素二:

套利盘平仓

另外境外市场套利盘平仓也是重要因素。在布朗兄弟哈里曼(BBH)全球外汇策略主管Marc Chandler看来,人民币突然跳涨与港元拆借利率上涨有密切关系。

3月26日,港元拆借利率直线走高,隔夜港元HIBOR上升10个基点至月内新高,12个月期港元HIBOR上升4个基点,创下2008年以来最高水平,令美元-港元利差开始呈现收窄迹象,迫使国际资本纷纷终止买涨美元沽空港元的套利交易,改为抛售美元离场。

Marc Chandler分析认为,“折让美元突然遭遇抛售下跌压力,加之金融市场担心中美贸易战打响令美国经济增长前景受冲击,因此很快掀起一股抛售美元避险潮,最终触发人民币跳涨。”

Marc Chandler指出,当前美元之所以被广泛看跌,重要原因是上周末美国总统特朗普在签署1.3万亿美元政府拨款议案的同时,表达了对这份议案的失望,金融市场因此对未来美国政府关门的担忧骤增。

Marc Chandler直言,“在内忧外困的情况下,基于美元下跌而买涨人民币,成为当前一种胜算颇高的新套利策略。”

CFTC最新数据显示,截至3月20日当周,受特朗普打响中美贸易战的影响,美元净空仓规模从前一周的146.1亿美元,大幅上升至219.9亿美元,触及2014年5月以来最高水平。

有对冲基金透露,中美贸易战打响可能令全球金融市场陷入动荡,迫使高杠杆投资性质的日元套利交易迅速回流,从而激发日元/美元汇率跳涨。

“但考虑到日本央行可能出手干预汇市压低日元汇率,因此对冲基金选择买涨人民币进行替代,在当前中美贸易战打响之时,中国央行有可能默许人民币适度升值以缩小中美贸易赤字规模。”Marc Chandler解释称。

石油人民币崛起

美遭遇釜底抽薪

而有顶级投行甚至认为,石油人民币或将兴起,挑战石油美元霸权。

瑞银资产管理亚太固定收益主管布里斯科(Hayden Briscoe)在一份研究报告当中指出,中国周一启动原油期货交易将大幅度提升人民币在金融市场当中的影响力,进而威胁到美元的霸主地位。

布里斯科表示:“这是资本市场发生的重大改变,可能是史上最重要的。”

2017年,中国超过美国,成为全球最大的石油进口国。然而,国际市场上既有的两大原油价格指标布伦特原油和西得克萨斯中间基原油都是美元计价的,全球各地的石油进口国要获得这种重要商品,首先都必须获得美元。

布里斯科强调,但是现在,他们也可以用人民币来交易石油了,这就意味着美元在金融市场上的重要性将会缩水。

建立人民币原油定价系统和相应的交易平台,将使中国的地位得以大幅度强化,也将推动中国与全球市场的整合。那些迫切想要进入上海国际能源交易中心的外国投资者对人民币需求旺盛,而这在推高人民币汇率的同时,也会使得不少人抛掉美元。大家对美元的胃口缩减,自然会使得美元贬值。

伴随中国能源消费量的增长,人民币的地位只能是不断强化——根据英国石油的估算,到2040年,中国的原油年需求将增长30.6%,至7.53亿吨/年。中国将依靠着自己日益强大的力量越过石油美元系统,要求以人民币来为石油进口定价,周一所发生的事情就是最好的证据。中国还可以通过一系列其他的交易来进一步提升影响力,比如他们已经提出要购买沙特阿美5%的股份。

事实上,一直以来,那些石油出口国在获得了美元之后,都将其投入美国国债来保值,形成了所谓“石油美元循环”机制。从这个角度说来,石油人民币的兴起对于美国财政而言不啻是釜底抽薪,美国预算赤字的一个关键支柱正在被动摇。

人民币中期怎么走?

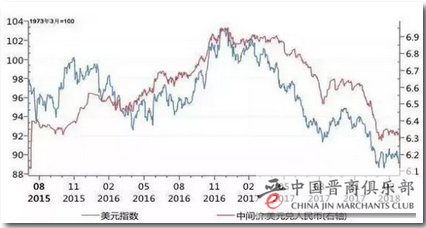

市场情绪引发人民币汇率上行。韩会师说,美国接连放出的“大招”对美元并没有明显提振作用,这使得市场情绪出现波动。

在美元指数不断下跌过程中,根据人民币定价规则,人民币对美元大概率会升值,这一方面会令前期押注美元月底反弹的投资者痛苦万分,另一方面对于近期有结汇需求的企业来说,结汇动力会增强。

韩会师认为,美元指数超预期的疲弱导致投资者抛售美元的动力突然增大,这可能是人民币汇率大涨的主要原因,而流动性较差的市场大环境起到了推波助澜的作用。如果美元指数继续疲弱,人民币的强势行情恐将持续。

中金所研究院首席经济学家赵庆明预计,“中美经贸摩擦对全球经济增长绝非好事”,如果美元指数继续走弱,大部分非美货币汇率在走强的情况下,人民币难以逆市走弱。

知名外汇专家韩会师则认为,“如果美元指数继续疲弱,人民币的强势行情恐怕还未到头。”

中国银行国际金融研究所外汇研究员王有鑫认为,美元指数继续处于调整周期,会支撑人民币汇率继续保持强势,短期看有很大可能会突破6.2,全年可能在6.25-6.35区间。