“以前首佣可以到100%,但是后来健康险(包括重疾险、百万医疗险等)佣金下降。”保险中介平台所签的一名保险业务推广合作方小宁(化名)对记者表示,“在成本增加而佣金减少的情况下,也听说了很多曾经擅长于获取流量的团队放弃了保险板块的业务。”

2024年以来,“报行合一”的实施逐渐深化,专业中介代理渠道“报行合一”加快落地,佣金率大幅下降。在此背景下,保险中介合作方的佣金收入如何?佣金的下调对于保险中介平台、保险公司会产生怎样的影响?年入百万的“造福神话”是否还在继续?《每日经济新闻》记者对此进行了深入调查。

佣金曾高达100%,互联网推广保险年入百万?业内:普通人很难实现

“没有保险经纪牌照的话,需要和有牌照的机构签署协议,成为他们的推广渠道。”小宁对记者表示,他在2021年与一家保险经纪公司签订平台推广合作协议,成为保险中介平台所签的一名保险业务推广合作方。

“我只是引流的一方,投保人投保、后续的成交等,则由合作保险机构的工作人员完成。”据小宁介绍,其收入来自本渠道客户成交后的佣金。“有一些团队,在做大了之后会买相关牌照,方便在多个渠道做运营,建立完整的销售链条,整体佣金水平也更高。”谈及其进入这个行业的原因,小宁称是“机缘巧合”。

据小宁介绍,年入百万的“造富神话”并不在少数,但是也有流量IP由于种种原因放弃了保险板块业务。2019年,小宁曾在多个渠道了解到,有人通过公众号进行保险科普,收入很不错。“但实际上,2019年我身边已经有人在写保险类公众号,一个月可以赚几万块钱,除非花钱导流才能赚更多。”小宁略显无奈地对记者表示,对于普通人来说,从零起步很难实现。此外,他补充道,“保费能做到几十万,但由于险种问题,实际收入也可能折半。”

“2021年,越来越多的人在讨论‘做保险来钱快’的问题,听到的赚钱神话越来越多,比如某个团队一年保费上千万、某‘小V’靠自己也能年入百万等。那时候,有人找到我一起做保险。”小宁称,但彼时保险经纪行业已经很“不好做”了。一方面,流量越来越贵,成本激增。另一方面,健康险佣金下调,而很多团队未能及时转型销售储蓄险。

“以前首佣加续保可以到100%,但是后来包括重疾险、百万医疗险等健康险佣金下降。”小宁对记者表示,在成本增加而佣金减少的情况下,听说很多曾经擅长于获取流量的团队放弃了保险板块的业务。

“2020年及以前,宣传的险种以健康险为主,这也是主要的佣金收入来源。实际上,从普通人的保险规划来说,也更建议先保障后理财,因此很多人在之前常常抨击储蓄险,为后期的难以转型埋下伏笔。”据小宁介绍,2021年,情况发生了变化,健康险佣金下降,而增额终身寿险、年金险这类储蓄险相对来说佣金较高,很多产品能达到首年佣金加续保可达100%。

慧择保险经纪齐欣事业部总经理王海霞也对记者表示,“近年来,推广合作的保险产品类型呈现从简单到复杂、从保障到储蓄的趋势,目前推广的产品越来越丰富,数百款产品在通过这种方式进行推广合作,包括不限于医疗、重疾、年金、寿险乃至意外、宠物、旅游等各种类型。”

重疾险佣金可达60%以上 部分互联网人身保险产品低至30%

在小宁看来,做保险经纪行业很重要的是流量,其次是转化。“部分流量IP及时转型成功,可以通过储蓄险继续赚钱,而有些人未能转型成功,加之没有足够多的新用户,收入锐减。”据小宁介绍,有些比较大的机构有专门获取流量的团队、内容团队、转化团队。

“当时手里有一些公众号流量资源,我决定试一试,但是后续这些流量由于其他商业考虑,实际上很难转化。而大家比较熟悉的其他社交平台对保险产品有着严格的规定,需要有牌照开白名单才不会限流。”据了解,小宁的成交客户主要是通过他的公众号带来的,距离目标的收入还有很大差距。

极大的落差打压了小宁的积极性。“不过,目前重疾险的整体佣金,可以达到60%至70%,包括了首年佣金和续保的佣金。”小宁向记者展示了某重大疾病保险的首续期总包保费详情,以某款重疾险为例,如果客户分35年交费,那小宁可以拿到的总佣金为年交保费的64%,其中第一年的佣金为年交保费的38%,第二年佣金为年交保费的26%(每年保费一样)。假设客户35年的保费一共35000元,每年交1000元,那么第一年可以拿到380元佣金,第二年客户续保可以再拿到260元佣金。

此外,小宁最近登录后台发现,而增额终身寿险、年金险的整体佣金只有30%至40%。“这和我以前做的时候情况很不一样,那时增额终身寿险、年金险的整体佣金比重疾险的整体佣金要高很多。”

2021年,原中国银保监会颁布《关于进一步规范保险机构互联网人身保险业务有关事项的通知》(以下简称《通知》)调整了首年佣金率,保险期间一年及以下的互联网人身保险产品预定附加费用率不得高于35%;保险期间一年以上的互联网人身保险产品首年预定附加费用率不得高于60%,平均附加费用率不得高于25%。

《通知》要求,互联网人身保险产品范围限于意外险、健康险(除护理险)、定期寿险、保险期间十年以上的普通型人寿保险(除定期寿险)和保险期间十年以上的普通型年金保险,以及银保监会规定的其他人身保险产品。

“现在依然能听到‘保险赚钱’的声音,也有一些团队想要进入到保险行业。”但小宁表示,有很多事情,大家需要多了解。

行业平均佣金水平已降低30% 业内:未来各渠道佣金会达到一个平衡状态

记者注意到,不同保险中介平台所主推的互联网保险产品不同。对于各家机构如何保持互联网保险产品的竞争力,王海霞称,“需要更精准地识别客户的风险保障需求,并不断降本增效降低保险销售、理赔等各个经营环节的成本,才能使定制个性化更强、价格更便宜的保险产品成为可能。”

她表示,无论是客户经营、科技运用、还是专业定制都是重要因素,这也意味着,在中介渠道更受期待的持续增长趋势下,具备上述优势的保险中介服务平台未来将创造出更多的可能性。

近年来,包括互联网人身保险在内的产品预定附加费用率出现“报行不一”的情况。2023年8月,金融监管总局下发《关于规范银行代理渠道保险产品的通知》;2024年1月,监管发布《关于规范人身保险公司银行代理渠道业务有关事项的通知》,逐步明确了具体监管规则。

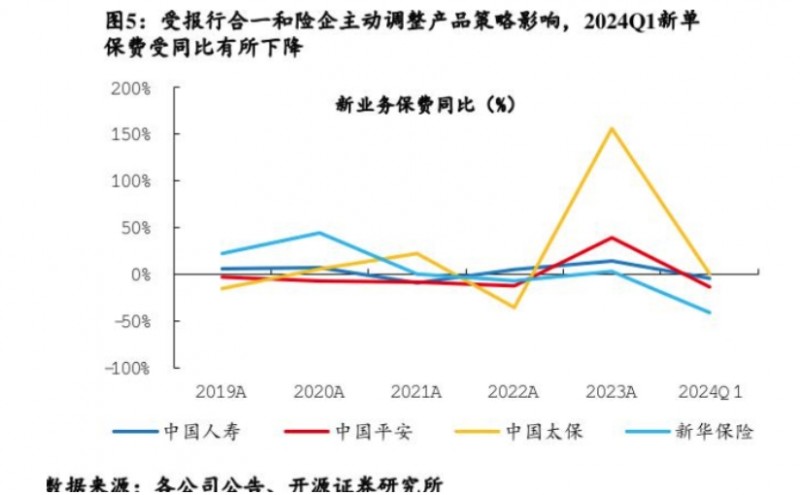

2024年以来,“报行合一”的实施逐渐深化,专业中介代理渠道“报行合一”加快落地,佣金率大幅下降。

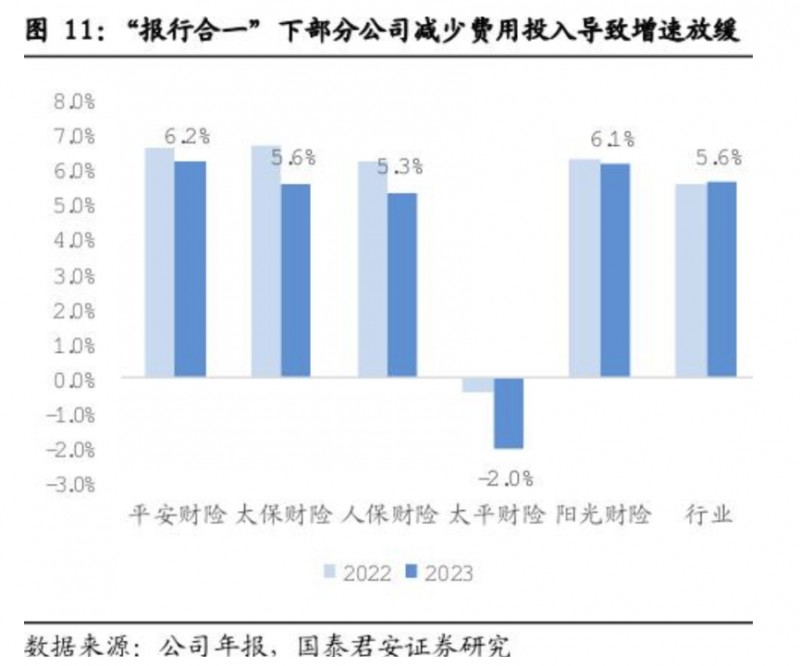

资深精算师徐昱琛对每经记者表示,“‘报行合一’的背景是保险公司压降经营成本,尤其是销售成本,所以各个渠道的佣金都在下调,首先从银保渠道推进,银保渠道销售费用下降了约三分之一。今年开始,‘报行合一’逐渐向经代中介渠道进行推进,不同的公司和产品推进的时间也有差异,随着产品的切换,经代中介渠道的费用也开始下调。”

“报行合一”执行效果如何?日前,国家金融监督管理总局人身险司司长罗艳君在接受媒体采访时表示,全行业相关渠道平均佣金水平较之前降低30%。

综合评估,强化“报行合一”要求将进一步规范市场秩序,长期利好行业高质量发展。一方面,可以推动佣金水平回归合理范围,促进行业降本增效;另一方面,可以推动公司通过产品和服务打造核心竞争力,特别是中小公司将更多资源聚焦细分领域,更好地满足客户需求,提升服务能力。

关于业内对于佣金下调的趋势的看法,王海霞对记者表示:“监管相关政策的核心是为了确保行业乃至金融体系不出现系统性风险,也是为了行业的发展更加健康、可持续,更好地保障投保人的长远利益,我们始终坚持积极响应新规则,开展良性竞争。”

徐昱琛则表示,“渠道佣金的下调会影响保险中介公司的收入。”徐昱琛举例称,比如首年佣金从40%下调至30%,保险中介公司收入的绝对值会减少10%,相对值会减少25%。不过,由于渠道和产品推进时间的差异,还会存在“飞单”问题。徐昱琛分析称,比如,渠道A的佣金下降,但是渠道B的佣金没有下降,那么就会存在“飞单”现象,单子会从低佣金、低费用的渠道,转移到高佣金、高费用的渠道。

他认为,所有渠道费用率的下降处于一个相对一致、公平的层面上会比较好,包括银保、经代、个险渠道都完成“报行合一”后,佣金会达到一个平衡状态,也就是销售费用会达到一个平衡状态。

关于未来佣金率或者销售费用的变动,徐昱琛认为,“首先,和保险公司的自身经营情况,尤其是投资回报率有很大的关系。”他对记者表示,2019年、2020年前后,保险产品预定利率是3.5%,保险公司的投资回报率可以做到4.5%、5%甚至更高,那么保险公司愿意把投资挣的钱返到销售费用中去。

“随着预定利率的下调,保险公司的投资回报率仅能覆盖预定利率,收益变少,销售费用就会卡得比较紧。”徐昱琛称继续道,另外,佣金率要和政策要求一致,现在要求“报行合一”,保险公司报几个点就要发几个点。