4月11日晚间,正荣地产(HK06158,股价0.049港元,市值2.14亿港元)发布公告,更新境外整体债务管理方案进展。

公司表示,出于审慎态度,将结合当前房地产行业形势和自身情况,对重组支持协议目前纳入的商业条款,能否作为日后境外债务的可持续解决方案,做更进一步的考虑。为此将寻求法院许可,取消计划于2024年5月2日举行的聆讯。

正荣地产方面表示,考虑到房地产行业近期波动情况和公司2023年度经营业绩,加上境外整体债务管理方案能否成功实施须取决于诸多公司无法控制的因素,公司需要更多时间考虑重组支持协议目前纳入的商业条款,从而为后续执行重组计划提供更大确定性。

自2022年出现流动性风险以来,正荣地产持续实施流动性管理及成本节约措施,包括寻求融资展期和豁免、加快销售和现金回收、持续精简企业组织架构以及减少非核心业务运营和行政费用,以保持经营稳定性,确保项目建设交付。

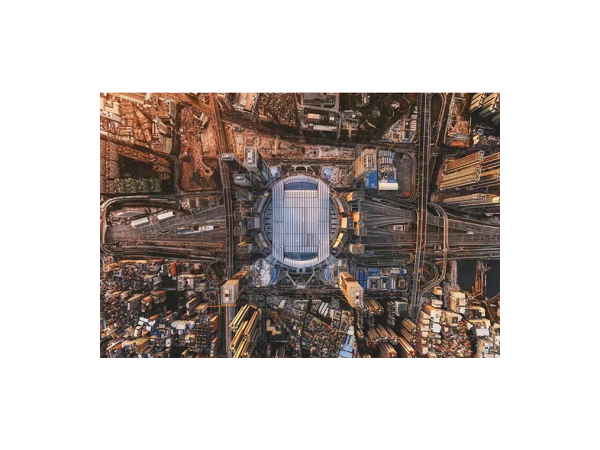

而据正荣地产日前发布的2023年度业绩公告,公司2023年实现营业收入387.75亿元,同比增长49.7%;全年完成房屋交付4.36万套,至2023年末拥有建筑面积1298万平方米土地储备。同时,受房地产行业整体需求下滑及项目售价下降导致开发中的物业、持作出售已竣工物业减值,融资费用资本化率降低,投资物业公平值下降等影响,2023年录得母公司拥有人应占亏损84.68亿元。