2023年是中国汽车产业创造历史的一年。根据中国汽车工业协会统计,2023年中国汽车产量3016.1万辆,同比增长11.6%,销量3009.4万辆,同比增长12%,年产销首次突破3000万大关,增速自2016年后首次达到两位数。

伴随产销量增长,中国汽车产业的效益同步提升。根据国家统计局数据,2023年1月—11月,中国汽车行业实现营业收入90663.5亿元,同比增长11.2%,利润总额4489.8亿元,同比增长2.9%,不过贯穿全年的价格战对利润率有所影响,2023年1月—11月全行业利润率4.95%,2022年同期为5.35%。

出口是2023年中国汽车产业的最大亮点,根据乘联会数据,2023年全年整车出口522.1万辆,出口额1016亿美元,均位列全球第一,单车均价进一步提升,达1.95万美元。

根据中国汽车工业协会数据,2023年中国汽车市场的新能源车渗透率达到31.6%,比2022年提高5.9个百分点。乘用车市场的新能源车渗透率更高,2023年为34.7%,且呈加速上升趋势,12月为40.7%。即每卖出100台新车,就有41辆新能源车,车企营收、利润的支撑从油车转向新能源车的转折点正在到来。

2023年中国汽车市场的宏观数据一片大好,中国汽车工业协会预计2024年的产销规模将突破3100万辆,中国汽车产业规模的远期展望已经达到4000万辆。但2023年的中国车市也是公认竞争最残酷,生存最艰难的市场,多个品牌都在2023年底爆出经销商闭店、裁员、项目搁置的消息。

2024年开年,吉利银河E8这样一款5米长的中大型轿车以17万元的价格加入战局,1月第一周问界销量超越理想,比亚迪仰望公布第二款定位百万豪车的大型轿车U7。中国车市往年因为元旦和春节,一季度都会略显平淡,但2024年却完全看不到任何休战的苗头。所有车企都在继续下注,因为现在还留在牌桌上的车企都明白,2024年才是中国车市淘汰赛的第一年,这一年不会有任何喘息之机。

价格战会更惨烈吗?

会更惨,但不会更烈。

更“惨”指的是各家车企在价格战当中承受的压力更大,付出的代价更高,价格战中的失败者在销量、营收、利润上承受的损失更重。不会更“烈”指的是下血本打价格战的车企会减少,部分品牌会接受自己市场份额缩小的事实,寻找新的市场定位。

2023年的价格战贯穿全年,消费者对价格战近乎脱敏,普通的优惠幅度已经无法刺激消费者的购买意愿。因为长期价格战,除了少数头部企业,大部分车企也都打空了弹匣。

一边是对优惠幅度预期越来越高的消费者,一边是越来越多的企业已经无力给出大额优惠,所以价格战将从2023年上半年那种动辄蔓延整个车市的大混战,变成少数头部品牌之间的阵地战。

这种头部车企的阵地战就像第一次世界大战的索姆河战役一样,明知战役是绞肉机,但参战者只能不断投入兵力,因为任何一方都无法承受战败的代价。

车市还能两位数增长吗?

中国汽车工业协会预计2024年中国汽车市场产销总量超3100万辆,其中乘用车2680万辆,商用车420万辆,新能源车1150万辆,出口550万辆。

对这一预计,笔者询问了多位资深从业者,大家的一致意见是出口数量应该会超出预计,有望达到600万辆,新能源车则有望达到1200万辆,但对总量能否超过3100万辆则有一定保留。

支撑中国汽车市场持续增长的是需求。根据公安部数据,2023年中国汽车保有量3.36亿辆,比2022年增加1700万辆,千人拥有汽车约238辆,和巴西、土耳其相当。泰国的千人汽车拥有量270,墨西哥、俄罗斯超300,马来西亚超450,韩国近500,日本、德国超600,澳大利亚、法国超700,美国超800,如果以人均GDP与中国相近的马来西亚数据预估(中国和马来西亚人均GDP均为1.2万-1.3万美元),中国汽车市场还有3亿辆的增量空间。

但这只是理论上的市场容量,最终还是要看实际市场情况。如2023年车市高增长的一个重要原因就是价格战,前所未有的降价力度刺激了消费需求。

但2024年,消费者逐渐产生买涨不买跌的心态,再加上中国自主品牌推出的新车型不断拉低各个细分市场的价格门槛,B级中型轿车已经拉低到10万元以下,几乎和A级紧凑车型重叠,C级中大型车的价格门槛拉低到15万元,消费者持币待购的心态越来越浓厚,谁都不想新车刚买一个月就降价几万,或者出了更便宜更好的新车。

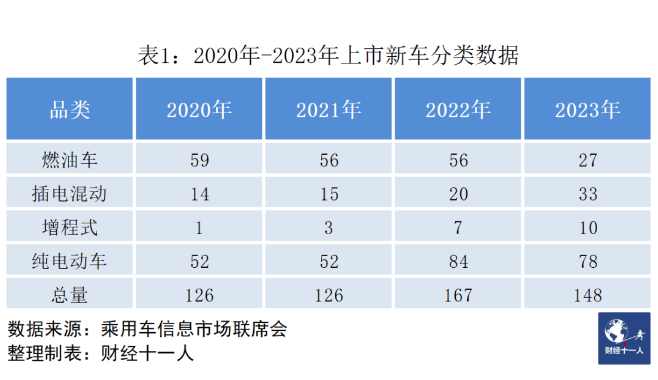

这样的背景下,新能源车的市场环境好于燃油车,因为新能源车可以通过技术升级、增加配置、降低价格刺激消费者,而燃油车只剩价格一个手段。2023年上市新车数据已经显示出燃油车的更新乏力,2023年全年上市的燃油车新车仅有27款,而2020年—2022年分别是59款,56款和56款。

缺乏新产品刺激市场,即便降价幅度进一步扩大,也很难在新能源车技术、配置、价格的组合拳下抢到市场。所以2024年燃油车的销量还会持续走低,而且因为缺少新车型,价格崩盘带来的负面影响,萎缩可能会进一步加速。比如2023年初价格战的焦点品牌东风雪铁龙,全年销量仅8万辆,同比降幅35.8%,单纯降价并非良药。

新能源车新车持续高密度上市,把消费者的胃口越养越刁,燃油车价格继续下探,持币待购氛围浓郁,要么等新车,要么等低价,2024年的车市总体增速能否达到预期,并不乐观。

比亚迪还能狂飙吗?

还能飙,但不能继续狂飙。

比亚迪2022年—2023年连续销量狂飙,单年增量均在100万辆以上,这样的超高增速是依靠一个个细分市场的爆款车型实现的。海鸥、海豚、秦、元、宋都是各个细分市场的销量冠军,汉、唐、腾势D9也位列各细分市场的销量前三。从小型车到中大型车,从轿车、SUV到MPV,每个主流的细分市场比亚迪都已经有相应的畅销车型。

这既是比亚迪过往两年高速增长的原因,也是2024年难以继续维持超高增速的理由,因为此后比亚迪的新畅销车,势必会影响同一细分市场中其他畅销的比亚迪车型。而比亚迪正在打开的细分市场,如方程豹瞄准的硬派越野,仰望瞄准的豪华车,虽然利润更丰厚,但市场容量有限。

据此判断,2024年比亚迪维持领先大盘增速的态势不难,但还想保持一年增量100万辆以上的超高增速希望不大。不过2024年比亚迪的销量增长中,相当一部分会来自方程豹、仰望这样的高端品牌,以及宋L,新款汉等价格较高的车型,所以比亚迪的营收、利润、单车均价增长有望提速,扭转2022年以来一直持续的营收增速慢于销量增速的情况。

中国车企还能怎么卷?

单纯降价这么没技术含量的活儿,中国车企不干。中国车企的打法是用技术卷成本,用产品卷市场。

性价比一直都是中国车企的杀手锏,以前实现性价比的主要手段是降价,而现在实现性价比是性能增长和价格下降双管齐下,这让中国自主品牌汽车市占率从2020年35.7%的低点快速攀升到2023年的50%以上,2023年10月单月市占率已经高达60%。

2024年,中国车企的卷停不下来,新技术将成为卷的主要战场,因为降价空间已经在2023年挤压殆尽,想要继续挖掘性价比潜力,或者靠技术降本,创造出新的降价空间,或者靠技术提质,提升性价比。

一切的根基都是技术,而中国企业的确在新能源车时代站到了技术发展的前沿,电池技术创新,高压电子电器架构,大功率碳化硅电机,一体压铸技术的快速应用,智能座舱、智能驾驶软硬件的快速迭代,空气弹簧的国产替代,线控底盘的快速发展,激光雷达单颗成本从上万元降到5000元以内,2024年有望出现不到3000元的激光雷达,中国车企和供应商过去一年带来了远超海外同行的技术创新。

表面看中国车企卷的是价格,是性价比,但根源上,最具竞争力的中国车企都在卷技术,只有技术才能带来真正有杀伤力的价格优势。2024年,笔者做一个大胆预测,最能卷的几家中国车企,营收、利润非但不会因为卷而受损,反而会越卷越强。

合资品牌能止住颓势吗?

合资品牌除了认清现实,重新寻找自己在中国市场的定位,别无选择。

大众为代表的德系品牌属于合资车企中认清事实比较快的,大众的降价又快又猛,特别是新能源车ID系列,中国市场的价格已经让欧洲消费者心生怨念,ID.3已经降到和比亚迪海豚一样的价位。新能源车市场,合资车已经没有品牌溢价,特别是在10万元-20万元的价格区间,自主品牌已经掌握了定价主导权,合资品牌成了跟随者。

宝马、奔驰、奥迪(BBA)这些豪华品牌,下沉到三四线城市去开拓市场,降价加品牌优势,让这些品牌在下沉市场依然有较强势的市场地位。

德系车因为比较快地认清了现实,及时调整,所以在2023年第四季度的三个月里,乘用车市场德系车的市占率分别为15.6%,16.1%和17.0%,逐月上升。根据乘联会的数据,2023年一汽大众和上汽大众的总交付量306.3万辆,勉强守住了中国市场第一品牌的位置,但仅超出比亚迪几万辆,此消彼长之下,2024年,大众很难守住自己中国车市销量最大品牌的位置了。

不过就算大众2024年丢掉第一也不会很意外,因为他们对自己未来在中国市场的定位就是中国市场第三,合资品牌第一。

和德系品牌的清醒相比,日系品牌继续在销量跌跌不休中迷失。2023年本田下滑超10%,日产下滑超20%,二者都是连续第二年下滑超两位数,就连丰田也开始下滑。广汽丰田销量跌破百万,下跌超5%,日系车全年跌幅9.9%,其中日系轿车跌18.9%。和2023年两位数增长的市场大盘相比,日系车的销量的确很难看,而比销量下滑更可怕的是极度保守给日系品牌造成的伤害已经积重难返。

当丰田将骁龙8155座舱芯片作为第九代凯美瑞重要卖点的时候,中国车企已经在15万元级的新车上标配8295芯片了,除了芯片,屏幕、软件、人机互动,中国车企均保持领先,在智能化上中国车企领先对手至少一代。

曾经日系品牌引以为傲的保值率神话也在新车价格频频下跌的冲击下快速破灭,虽然日系品牌,尤其是丰田当前的保值率依然领先,但保值神车的光环已经不再。2024年随着日系新车低价入市,老款车型降价,二手市场日系车就是硬通货的时代将加速终结。

降价破坏保值率这一日系车的核心优势,不降价则是一条不归路,日系品牌面临两难局面。而造成两难的根源是日系车在技术创新上的保守。没有新技术、新功能,新车除了降价别无他法。另外接连不断的造假丑闻更是将日系品牌在中国市场的声誉消耗殆尽。

2024年,日系品牌销量将进一步下滑。对日系合资车企来说,在中国制造,去海外销售也许会成为新的选项。比如日本当地媒体报道,2024年本田将在日本恢复MPV奥德赛的销售,而所售车辆将由广汽本田制造。

华为对车市影响有多大?

问界很好,但其他几个“界”有点难。

华为是2023年中国汽车市场一个绕不过去的名字。上半年,问界销量持续低位徘徊,华为内部对于汽车业务是2B还是2C举棋不定,不论是问界,还是华为汽车部门,都处在煎熬与迷茫当中。

但2023年9月新款问界M7乘着Mate60手机带来的东风扶摇直上,创下了前所未有的订单潮。从9月到年底,问界M7的累计订单超12万辆。年底的问界M9延续了订单火爆的势头,50万元价位的大型SUV,一个月订单就突破3万辆。2024年1月第一周,问界销量超过理想,热度实实在在转化成了销量。

2024年,新款M5,新车型M8将填补目前问界产品线的空缺,完整覆盖从20万元到50万元的全部价格空间,只要不出现类似老款M7上市后产品定位失误,碰撞测试表现不佳这种巨大错误,问界全年销量相比2023年翻倍增长将是大概率事件。

新能源高端SUV市场,问界的对手只有理想,BBA性价比没竞争力,其他车企在这个细分市场布局少,力量弱,留给问界的市场环境非常优越。

但是与问界的火热相比,与奇瑞合作的智界S7热度就差得多。大部分华为线下店面只有问界,没有智界,2023年11月和12月智界S7的交付量都只有几百台,和宣传中预售当月订单破两万差距巨大。

这并非智界S7一个车型的问题。同平台打造的星纪元ES,2023年12月的销量也只有740台,2024年1月全系优惠两万元,同时增加一款售价不到20万元的新型号。

纯电中大型轿车是目前新能源车最拥挤的细分市场,几乎每一家中国车企都推出了5米长,2米宽,3米轴距的523中大型车产品。除了智界S7,星纪元ES,还有极氪001,吉利银河E8,长安阿维塔12,上汽飞凡F7,以及轴距略短的极氪007,比亚迪汉,再加上后面的小米SU7,都拥挤在这个细分市场。

而且这些中大型轿车都是车企的重点产品,资源投入不遗余力,强手如林,而后面华为和北汽合作的车型还是这个细分市场,竞争难度可想而知。

华为与江淮合作的车型定位豪华MPV。2023年新能源MPV是最火热的赛道,腾势、极氪、小鹏、理想、广汽、岚图、上汽、大通、长城全都推出了自己的新能源MPV产品,看看这一长串名字,就不难想象这个市场的难度。

江淮虽然过往也有MPV产品,但都是集中在10万元左右的经济型产品,华为这次要和江淮打造的是百万级MPV车型。且不论这个细分市场的容量大小,仅是江淮制造这四个字就让消费者对百万级车的定位信心不足。与江淮代工蔚来不同,蔚来的车辆制造是蔚来主导,但华为与各个车企合作开发的产品,车辆开发和制造是车企主导。

2024年与华为有关的几个X界品牌中,问界一枝独秀的局面很难改变,其他几个X界品牌都困难重重,中大型轿车和高端MPV都是现在中国车市中最卷的细分市场,且奇瑞、北汽和江淮都处于劣势。

另外这四个X界品牌的销售如何平衡也是难题,目前在售的问界、智界,很明显问界占据更多资源,毕竟更好卖,但这种资源倾斜是否会造成其他几家的不满,这是对鸿蒙智选销售模式的巨大考验。

小米汽车能成吗?

雷军说小米SU7这台车50万元以内没有对手,希望他不是认真的。

小米汽车能不能成,决定性因素只有一个——价格。不论小米再怎么强调这台车的各种技术创新,强调其科技含量和高品质,但只要这台车挂的是小米商标,价格就是决定其能否成功的唯一变量。

这个道理消费者明白,竞争对手明白,小米自己也明白。竞争对手已用性能指标相近的车型锚定消费者的价格预期,比如极氪007不到21万元、吉利银河E8不到18万元,以及星纪元ES新推的不到20万元的入门款。

这些车在关键配置和技术参数上和小米SU7有诸多相似之处,比如同样采用骁龙8295芯片,高压电子电器架构,3秒左右的零百加速性能,特别是极氪007,已经被很多消费者看作是小米SU7的关键竞品。

极氪的销售人员直言,极氪007就是对准小米。极氪更新800V高压架构,加装激光雷达,换装大功率碳化硅电机的新款001也会对小米形成压力,基于现有的供应链,小米汽车几乎没有可能做出产品力大幅领先极氪的产品。

之前小米汽车的发布会,还有后面发布的小米汽车100问,相继否定了三个价格预期。发布会上否定了9.99万元和14.99万元,小米汽车100问当中否定了19.99万元。其中19.99万元的价格最关键,发布会后消费者对小米汽车入门价格的猜测大多集中在这个数字。

雷军在社交媒体上回复网友评论的那句“50万内没有对手”是一个微妙的信号,如果说100万以内没有对手,大家都会解读为对品质的自信,毕竟之前500万以内,1000万以内最好的XX车的说法已经耳熟能详。但50万这个数字没有那么夸张,容易被解读为小米价格预期的上限,但竞争对手和消费者已经给小米汽车定出了一个公允价格,20万至30万元,选装满配可以再多5万。

中国汽车海外表现将如何?

欧洲市场,不好办但必须办;美国市场,不好办也不急办;东南亚市场,开始对日本车企进行火力侦察;中亚及俄罗斯市场,要让这里的中国车市占率比中国还高;中东市场,中国车企豪车梦的钥匙在中东。

2024年中国汽车出海的第一个重要新闻发生在欧洲。比亚迪在德国降价15%,元Plus的海外版Atto3的价格降到了4万欧元以内,低于大众的入门电动车ID.3。比亚迪的这次降价并非发起价格战,而是因为德国取消了政府负担的4500欧元补贴,大部分车企选择自掏腰包承担被取消补贴的部分或全部,否则消费者买车突然多花几千欧元,对销量将产生致命伤害。2018年和2019年的中国新能源车市场,就因为补贴政策的变动而低迷了整整两年。

比亚迪其实有足够弹药打价格战。以比亚迪元Plus国内十几万元的价格为参照,再考虑到2024年1月10日和15日,两艘装载量7000台的汽车运输船已经交付比亚迪,出口运力紧张和成本高的问题将得到有效缓解。比亚迪在欧洲打不打价格战,打多狠,要看欧盟针对中国电动车的反补贴调查结果。一个最可能出现的情况是,你加多少税,我降多少价,让欧洲消费者根本感受不到价格变化。

2024年中国车企出海的第一优先级是东南亚市场,其中泰国有可能成为中国汽车行业的海外桥头堡。

2023年泰国的新能源车销量7.63万辆,同比增长近7倍,中国品牌市占率83.4%。销量前十的新能源车型中,中国品牌占据9个,比亚迪Atto3是2023年泰国新能源车销冠。

另外比亚迪、长安、广汽埃安都宣布了在泰国的建厂计划,其中比亚迪产能15万辆的工厂2024年投产。

为何扎堆选择泰国?首先日本车企在泰国已有多年建厂历史,当地有完善的汽车产业链配套,熟练工人也不难找。第二,泰国是右舵车,在泰国的工厂产能除了满足泰国市场,还能满足中国香港、马来西亚、印尼、澳大利亚等距离较近的右舵市场。

高速增长的市场,成熟的汽车工业基础,泰国已经显示出成为中国车企出海桥头堡的潜力。另外2023年日本车虽然还在泰国拥有明显优势,但丰田销量衰退超5%,五十铃衰退超20%,三菱衰退超25%,只有本田有10%以上的增长,泰国市场是目前中国车企与日本车企竞争条件最好的海外市场。

俄语区是2023年中国汽车出口的最大亮点。2023年中国车在俄罗斯市场的市占率已经超过50%,2024年,中国车在俄罗斯的市场占有率很可能会超过中国本土市场,俄罗斯这个百万辆规模的市场已经成为中国车企的后花园。

中东市场将是2024年中国汽车出海的重要变量。截至2023年底,已经有9家中国车企,13个中国品牌,总计20余个车型在中东销售,同时中东还是面向欧洲市场的一扇窗口,来自中东的资本也正在成为中国车企的重要投资者。

中国车企在中东市场如果表现好,不止销量提升,还能吸引欧洲市场的关注和更多的中东投资,如果表现不及预期,损失的自然也不仅仅是销量。

中国车企的豪车梦能成真吗?

婚庆车队的变化表明,中国车企的豪车梦离成真不远了。

仰望U8的原地掉头功能被婚庆公司开发出了“一步九回头,感念父母恩”的应用场景,婚车在路上9次原地掉头180度,一对新人下车对着娘家鞠躬或叩拜,感谢父母养育之恩,这种婚庆车队的新仪式让仰望U8一举成了和劳斯莱斯、宾利一个租金档次的婚车,这恐怕让其设计者始料未及。

在中国,婚庆车队就是豪华车的最佳认证。20世纪90年代的加长美系豪车,21世纪初的BBA车队,近十年劳斯莱斯、超跑打头阵,每个年代的婚庆车队阵容就是当时豪车市场地位的真实写照。而2023年,中国品牌的百万豪车开始成为婚车头车的热门车型。

中国车企做豪车的底层逻辑依然是性价比。要么以百万元的价格实现千万超跑的性能指标,比如极氪001FR,昊铂SSR;或者用独家技术和独家体验给消费者带来远超价格的获得感,比如仰望U8的“一步九回头”。前者是中国车企的传统打法,后者是中国车企进军百万豪车市场的新姿势。

定价过百万的仰望U8、昊铂SSR,定价80万元左右的极氪001FR、蔚来ET9,定价50万元左右的极氪009、问界M9、蔚来ES8,定价40万元左右的蔚来、理想的多款车型,这些高端豪车中,除了蔚来,都是过去两年内发布的。

2023年,30万元价位已经成为中国车企旗舰车型的标准价位。这一价位的多款中国品牌车型已经取得月销破万的成绩,而在2020年之前,30万元是中国车企遥不可及的定价区间。

中国车企之所以在高端市场能够迅速站稳脚跟,除了自身水平快速提升,还要感谢同行衬托。新能源车是一个新市场,燃油车上的历史积淀很难带来品牌溢价,但海外品牌在推出新能源产品时却并没有意识到这一点。早期上市的产品价格虚高,2023年因为竞争激烈,开始大幅降价,这种降价对品牌形象产生了更大伤害。

新能源车市场的消费原则是,每一块钱的价格都应该买到对应的体验。所有车企做新能源车的时间都差不多,品牌溢价从哪来?谁都不应该让新能源车的消费者为一个品牌在燃油车上的历史积淀买单。

新能源车还有一大特征是科技平权、动力平权。燃油车时代,如果车价不到50万元,外观、内饰、动力、操控、舒适性、科技配置总有一个甚至多个缺憾,消费者要被迫进行取舍。但新能源车20万—30万元的车型就可以做到没有短板,超过30万元的话,一般都有一个甚至多个令人印象深刻的产品力优势。

新能源车时代的豪华需要技术、配置、功能来支撑,而不是品牌故事和情怀。比拼技术、配置、功能恰恰是中国车企的舒适区,所以新能源车时代,中国车企的豪车梦终于成真了。2023年,30万元以上车型销量增速高达32.6%,增长的主要贡献者是中国品牌。2024年,30万元以上市场中国品牌销量有望突破百万辆大关,占比超30%。

会有多少车企倒下去?

说到这个话题,大多数人首先想到是新势力车企,其实还得加上那些快要没人记得的老品牌。2023年,倒下去的新势力是威马,退出去的老品牌是三菱。2024年,这个清单的备选者有:高合、英菲尼迪和斯柯达。不过从2024年开始,即便车企倒下去,也会有一个比较体面的姿势。

英菲尼迪和斯柯达目前的境况比2023年的三菱还好一些,但在今时今日的中国汽车市场,即便这两家目前还没到绝境,但坚持下去也只是徒增烦恼。

合资车企中的二线豪华品牌今后几年大多会退出中国市场,或只保留进口车业务。合资品牌每年萎缩近100万辆的销量,受损最大的就是这些二线豪华品牌。

此前二线豪华品牌退出中国市场的过程几乎全都一样。先大幅降价,销量勉强维持一段时间,然后销量断崖下跌,消费者信心随之动摇,销量进一步加速下滑至无法维持销售网络。随后经销商大面积退网,销售、售后体系破坏,最后退出中国市场。

现在的英菲尼迪已经处在经销商大面积退网这个阶段,部分城市已经没有英菲尼迪的经销商,现有产品直接在日产的4S店销售。

而斯柯达正处在销量断崖下跌阶段,2023年一年销量下跌近50%。以前斯柯达处在大众和捷达两个品牌之间,属于合资品牌中性价比不错的品牌。但2023年随着大众加大降价力度,占据了原本属于斯柯达的市场空间,而斯柯达又无法把价格降到和捷达一个水平,大众和捷达就这样把同属大众体系的斯柯达直接挤没了。

2023年底到2024年初,很多关注新能源车市场的人都在问同一个问题,高合会不会成为下一个威马?坚持到2024年还能正常卖车的品牌,其研发、制造、销售、服务的基本面都不会有严重问题,被淘汰出局的车企,则是在2023年的残酷竞争中掉队了。

这些车企和过往几年那些泡沫破碎的车企不同,手中大多会有一些有价值的资产,比如先进的制造工厂等。能挺过2023年,也意味着债务问题还没到无药可救的地步,他们的最大问题是卖不动车导致现金流枯竭。所以2024年之后,车企即便倒下去,严重资不抵债的概率也不高,倒下去的姿势会比较体面。

总结

2024年的中国车市,竞争激烈程度会超过2023年,新能源车市场规模将跨越1000万辆大关,新能源车将成为越来越多车企营收、利润的主要来源。特别是中国车企,将呈现出两个50%的特征:50%的营收来自新能源车,50%车企的新能源车业务实现盈利。

中国新能源车全产业链的优势在2024年将进一步凸显,年初宁德时代和比亚迪已经宣布要把动力电池的价格门槛拉低到每度电400元以下,这让主机厂们拥有更大的空间降本增效,有更多弹药投入2024年的竞争当中。随着规模增长,新能源车业务扭亏为盈的转折点将越来越近, 2024年50%的中国车企将在新能源业务上实现盈利。

燃油车市场加速萎缩,合资车企经营压力增大,但中国汽车市场的潜能还没彻底开发。2023年不少燃油车品牌报出了前所未有的低价,2024年这种情况还将持续,而这些品牌在汽车保有量相对较低的下沉市场竞争力很强。

所以2024年我们会越来越多地看到BBA下沉三线,日韩品牌县城PK,美系皮卡扎根村镇的情形。燃油车业务在中国依然有巨大空间,这需要车企们跳出一二线城市市场,到更广大的下沉市场中寻找机会。