作为本土护肤美妆品牌贝泰妮的投资人,陈默默发现,近两年来,她和团队在看美妆行业相关的项目时,越来越多地遇到国际美妆巨头的竞争。

过去两年,欧莱雅、资生堂在中国相继成立投资机构,加码对本土早期项目的投资。高端香水香氛品牌“闻献documentS”、重组胶原蛋白生物材料企业创健医疗纷纷获得投资。在近期,雅诗兰黛也完成了对国产美妆品牌“CODEMINT纨素之肤”的少数股权投资。

这些动作的背后,释放了许多不同寻常的信号。

一方面,中国本土美妆品牌的投资价值正在凸显。“这是一个发展迭代特别迅速的市场,所以有很多新东西出来。”陈默默说。这个机会不只是国际美妆巨头看到,国内的美妆企业如贝泰妮、珀莱雅、完美日记等都在做相同的动作。

另一方面,对于中国市场,国际美妆巨头或许越来越有“危机感”。在新国货品牌的夹击下,国际美妆品牌正在逐步丢失大众美妆市场,并在某些垂直细分领域表现出劣势。

更让他们担心的是与新一代中国消费者的“脱节”。面对中国本土兴起的美妆新趋势,无论是玻尿酸、胶原蛋白的原料风口,还是敏感肌护肤,“早C(维生素C)晚A(维生素A)”的新概念,国际巨头的布局都慢了半拍。

新一代消费者对国际大牌的“祛魅”,使得这些大牌急迫地想在中国市场上讲述品牌的新故事。挖掘理解年轻人,符合年轻人审美和需求的本土品牌,就显得十分必要了。

从“扼杀式收购者”到风险投资人

国际美妆巨头在中国市场的投资并不是近两年才开始的。在过去,国际美妆巨头大多以收并购的方式占领市场、扩充产品矩阵,并形成了一个个庞大的美妆帝国。

国际美妆巨头的品牌矩阵(统计时间截至2019年10月)

图片来源:中金公司研究部

在2013年之前的十年间,国际美妆集团多次对中国本土品牌发起收购,欧莱雅陆续收购护肤品牌小护士、美妆品牌羽西、面膜品牌美即,强生将北京大宝收于麾下,科蒂则拿下了丁家宜。

彼时,这些品牌有着不错的国民认知度和市场份额,收购完成后,欧莱雅们收获了更多的市场份额,也进一步瓦解了本土美妆势力。到如今,小护士、羽西、美即、丁家宜等品牌无一例外,已经逐渐丢失了市场声量。

但是,上述案例中国际美妆巨头的投资对象都是国内相对成熟的品牌。而如今,国际品牌更多地以风险投资者(VC)的身份,参与到了早期美妆项目的投资中。

2018年12月,欧莱雅成立了一支风险投资基金——BOLD基金,旨在投资有增长潜力的创新公司和新兴品牌。凭借着BOLD基金,欧莱雅在中国物色合适的VC机构,成为了凯辉基金和高榕资本的有限合伙人(LP)。

欧莱雅在投资上的野心不止于此,2022年5月,欧莱雅在中国成立了首家投资公司——上海美次方投资有限公司(下简称:美次方)。4个月后,美次方便宣布完成了对中国本土高端香水香氛品牌“闻献”的少数股权投资。

对于这次投资,原欧莱雅北亚总裁及中国CEO费博瑞(Fabrice Megarbane)尤其提到了闻献背后所代表的“中国新香与东方美学哲思广受年轻人喜爱”。不难看出,欧莱雅正在闻献身上寻找一种中式的叙事方式。

日本美妆巨头资生堂在2019年设立了中国事业创新投资室,而后又与博裕资本合作,于2022年5月成立了“资悦基金”。同年,资生堂先后投资了中国台湾美妆技术公司Perfect Corp(玩美移动)和重组胶原蛋白生物材料企业创健医疗,后者也是姿悦基金投资的第一个大陆企业。

在2022年11月的资生堂150周年中国发布会上,资生堂方面表示将持续投资,其专项投资基金——资悦基金的规模最高可达10亿人民币。

不同于过去的“扼杀”式的收并购,当前国际美妆集团早期投资孵化中国本土品牌,无论是路径还是目的都发生了变化。他们试图挖掘出一批有价值、有成长性的本土品牌,弥补其在产业生态,或产品矩阵上的空缺。

在投资Codemint时,雅诗兰黛旗下的投资机构NIV方面曾表示:“集团希望通过投资新锐品牌来改善当前品牌矩阵,同时也将在新品类、地区、细分消费赛道、渠道和商业模式上有新发展。”

国际美妆集团们都将新颖、创新、新兴作为了投资方向,同时也十分注重这些品牌对本土市场趋势的观察和应对。

以Codemint为例,这是网红周扬青所创立的品牌。在红人效应下,Codemint在国内自带流量。其所定位的“纯净美妆”,虽然在中国市场上是一个很新的领域,但增长十分迅速。天猫数据显示,到2024年,天猫纯净美妆市场规模预计达40亿元以上。

又如资生堂所投资的“创健医疗”,其为重组胶原蛋白领域的一家生物材料企业。从近年来行业整体发展趋势来看,胶原蛋白是继玻尿酸之后,被投资市场广泛看好的中国自主原料之一。在这个赛道上,已跑出巨子生物、锦波生物两家上市公司。

陈默默认为:“国内的这些品牌在产品的研发、迭代上做很多的工作,还采取了一些年轻人比较容易接受的一些沟通方式。”投资孵化本土品牌,也是国际巨头进一步靠近中国年轻人的一条路径。

推陈出新哪家强?

国际美妆巨头亲自下场做VC,也印证了中国本土美妆市场的投资价值。

一直以来,国产美妆品牌普遍因为缺乏历史沉淀,品牌价值有限,只能更多地依赖营销。美妆市场竞争的激烈,使得各个渠道的成本不断上涨,也使得本土品牌普遍有着营销投入过高、转化率越来越低的问题。无论是市场占有率、利润率,还是在市场上的影响力,本土品牌都远不及国际品牌。

另一方面,也是因为美妆市场激烈的竞争,整个行业具有更新换代快的特点,市场上不断有新品牌涌现。

“这个行业一直都有投资机会,下游的品牌,上游的原材料、技术、供应链,以及医美、器材,各个细分领域都能发现一些有价值的项目。”陈默默说。

投融资的活跃度一定程度上能够说明一个市场的活跃度能力。自2021年下半年开始,消费投资普遍遇冷,但美妆领域仍然有大量投融资事件发生的领域。据“聚美丽”不完全统计,在2023年上半年,全球美妆行业共有81起融资交易,其中发生在中国市场的最多,达到了29起。

中国市场快速的发展,新老主流消费群体的迭代,多元消费观念的冲撞,使得这里成为了美妆行业的一块试验田,许多新技术、新趋势、新概念的出现,都能够在中国市场上快速推广,并有机会长出规模不小的代表性企业。

以玻尿酸起家的华熙生物,胶原蛋白领域的巨子生物纷纷实现了上市;主打敏感肌护肤品的贝泰妮市值一度达到1200亿元,成为A股市值最高的美妆企业;珀莱雅也以“早C晚A”刷爆小红书,并在市场上获得了不错的业绩表现。

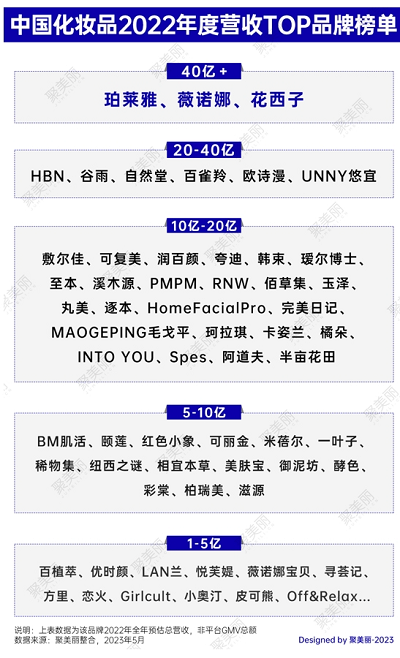

据“聚美丽”统计,在2022年中,国产品牌中营收超过40亿元的共有3家企业,达到20-40亿元的有6家,10-20亿元营收规模的则有24家。10亿以下的品牌数量众多,选手变换频繁,每年都有新的品牌出现,每年也有旧的品牌消失。

对中国市场,国际美妆集团也没有停止“推陈出新”。

据《化妆品观察》统计,近三年来,欧莱雅、雅诗兰黛、宝洁等旗下有21个品牌相继收缩中国市场(关闭旗舰店、线下店)或是彻底退出;与此同时,也有30个以上新品牌进入中国市场(或入驻新渠道),合计淘汰焕新了50多个品牌。

其中,退出的品牌中,平价大众品牌占比超50%;新进的品牌中,高端品牌占比超过90%。不难看出国际美妆巨头的调整方向:加码拥有绝对优势的高端市场,缩减在大众美妆市场上的竞争。

这也是无奈之举。普华永道发布的《2023年全球消费者洞察调研》中国报告显示,今年上半年,经济形势面临的挑战,使得消费者的购买决策向更加务实和理性转变,有51%的中国消费者表示他们正在减少非必需品支出。

消费者开始越来越多地在本土品牌中找起国际品牌的“平替”。

中信证券2022年研报显示,近三年来,垂直细分领域有领先优势的本土品牌实现了逆势增长,这使得不同价格带的护肤品市场出现了新的变化。在中端价格带(500 元以下)上,本土品牌已经逐步挤出国际品牌。

不仅如此,对国内美妆市场兴起的部分新趋势,国际美妆集团的反应明显慢了半拍。

据唯品会的2022全年搜索数据显示,玻尿酸、水杨酸、烟酰胺成为2022年最火三大美妆成分,紧随其后的是积雪草、377、VC、虾青素、A醇等。

以玻尿酸为例,华熙生物占据巨大的优势,其2021年在全球尿酸市场的占有率已经达到44%,其下拥有润百颜、夸迪、米蓓尔等多种玻尿酸护肤品,从原料开始到终端全部打通。在水杨酸成分上,stridex、博乐达、芙清等品牌表现突出,其中stridex是美国的一家小众品牌,博乐达、芙清均为国产品牌。

又如“早C晚A”,这个护肤理念从2021年下半年开始风靡社交网络,珀莱雅、修正、美康粉黛等国产品牌迅速推出了相关产品。而欧莱雅直到在今年才推出了“真C瓶”“双A瓶”,已经晚了近两年的时间。

在敏感肌这个大赛道中,贝泰妮旗下的薇诺娜抢占了市场先机,对国际品牌的舒敏产品挤出效应明显。在这个领域,国际品牌不得不避其锋芒,宝洁集团就已关闭了旗下同样主攻“敏感肌”、修护功效的两大品牌在中国电商平台上的旗舰店。

在大盘上,国际美妆巨头依然占据优势。但在多个新趋势上的失利,以及在敏感肌市场上的节节败退,都让它们不得不重视在中国本土的创新能力。而创投,无疑是一条通过挖掘外部力量,向内部注入创新活力的有效路径。

增长瓶颈下,寻求更多本土化

中国市场一直是国际美妆巨头的重要销售市场。从销售额来看,在当前,中国是资生堂的第一大市场,以中国市场为主的亚太地区分别是雅诗兰黛、欧莱雅、宝洁的第二大市场。

近年来,雅诗兰黛集团以几乎一年一个品牌的速度持续向中国引入新品牌。资生堂更是三年引入了七个品牌,欧莱雅也引入了六个高端新品牌。

但另一方面,它们在中国市场上也开始遭遇增长瓶颈。

在过去,雅诗兰黛一定程度上吃到了中国消费升级的红利。其经典大单品,无论是中端产品、高端产品还是顶奢产品,价格都刚好卡在入门门槛线上,与同类型品牌相比更便宜。

雅诗兰黛集团旗下代表产品与同类型产品的价格对比 制图:胡苗

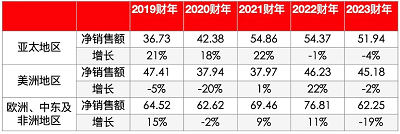

但是,在中国消费者的购买决策向务实、理性转变后,雅诗兰黛许多产品将受到更多的挑战。从业绩上也可以看到,2022财年开始,雅诗兰黛在亚太地区的营收持续下降。

雅诗兰黛2019-2023财年各区域销售业绩 制图:胡苗

在6月底结束的2023财年,雅诗兰黛净销售额为159.10亿美元,同比下降10%;净利润10.10亿美元,同比下降58%。

对于业绩的下滑,雅诗兰黛更多地归结于中国市场——“亚洲市场国际航班、签证发放和团体旅游等业务的恢复速度慢于预期;海蓝之谜、雅诗兰黛和蒂佳婷等品牌在中国、韩国市场表现疲软。”

但另一方面,其自身忽视本土化也是一个重要原因。

在工厂的建设上,其90%上的工厂都位于美国、比利时、瑞士等西方国家,直到最近,雅诗兰黛才宣布亚洲第一家工厂将在东京破土。在中国的海南和广州,雅诗兰黛建了物流配送中心。另有数据显示,在亚太地区雅诗兰黛的供应链投入只有14%。

也是因为缺乏本土供应链建设,雅诗兰黛在中国的产品运输路途、货运供应时间都比较长,一件产品从出厂到进入中国往往已经过了六个月。

在产品迭代上,雅诗兰黛做得也不多。在国内,新锐品牌大单品多以1-2年的频率进行迭代。但以雅诗兰黛小棕瓶为例,其从1982年诞生至今历经了7次产品迭代,最新一次的是在2013-2019年,间隔了6年。

部分产品也时常被认为并不符合国人需求。其彩妆品牌MAC的多款产品在审美上更符合欧美消费者,护肤品牌倩碧进入中国后,也常常被诟病不适合亚洲人的皮肤。

相比之下,欧莱雅、资生堂等在中国市场上本土化做得更多。

在2007年时,欧莱雅在中国就有了一个研发与创新中心、两家工厂、四个事业部。

资生堂作为最早一批入中国的外资企业,在上个世纪末,就已快速将生产本土化落地。旗下的欧珀莱、水之密语、za、丝蓓绮、泊美、悠莱等品牌均实现了在华生产。

但是,他们一样面临着增长压力。

在今年上半年,欧莱雅北亚区实现营收约56.5亿欧元,同比增长3.9%,合并增长0.6%。而其他四个市场的增长率均在13%以上。2022年亦然,欧莱雅北亚区销售额增长6.6%,低于欧莱雅集团整体10.9%的增速。

在过去三年中,资生堂的业绩表现疲软。2020-2022年期间,资生堂集团实现净销售额9209亿日元、10352亿日元、10673.55亿日元,同比增幅分别为-18.6%、12.4%、5.7%。至2022年,其销售规模尚未回到2019年水平。

2023年上半年,资生堂实现净销售额4942亿日元,同比增长0.2%;归母净利润同比下滑 27.7%至117.5亿日元。

疲软的业绩表现,使得国际美妆集团需要在中国市场上有更多的作为。不仅是做投资,近年来国际美妆集团在中国市场上的动作频频。

在今年3月,多位国际美妆巨头集团的CEO发起了时隔数年后的访华之旅。雅诗兰黛集团总裁兼CEO傅懿德与欧莱雅集团CEO叶鸿慕(Nicolas Hieronimus)几乎同时到达中国。

傅懿德将海南自贸港作为访华的第一站,而后在上海亮相了雅诗兰黛创新日活动,并揭牌了“全球前沿科技研究中心”“男士卓效护肤研究中心”两大科研中心。叶鸿慕去南通签署了合作协议,宣布欧莱雅中国高档化妆品智能运营中心将落户南通,然后又去了闻献在上海的门店考察。

宝洁全球董事会主席、CEO詹慕仁紧跟其后来华,与中国商务部部长王文涛进行了会谈,双方就中美经贸关系、宝洁公司在华发展等议题进行了交流。

在近期,欧莱雅又发布了一系列涉及中国市场的人事任命。其原全球旅游零售总经理Vincent Boinay担任中国区CEO,并新设中国区副CEO位置,由中国欧莱雅高端化妆品的负责人马晓宇担任。这也在一定程度上透露出欧莱雅对于中国区的规划和重视。

去年11月,资生堂在上海举行了集团150周年庆典,并公布全新增长计划,在中国打造其全球第二大研发中心。

面对复杂的中国市场,国际巨头们试图寻找新的集体方式,在中国做投资、布局研发中心、调整组织结构,这些或许都还只是开始。