金科服务向关联方讨债有了一些进展。

8月13日,金科智慧服务集团股份有限公司(以下简称“金科服务”, 09666.HK)披露物业转让协议。

而这份转让协议在两天前就开始签订,内容是金科地产集团股份有限公司(以下简称“金科集团”)的成员公司向金科服务转让各自的抵销物业。

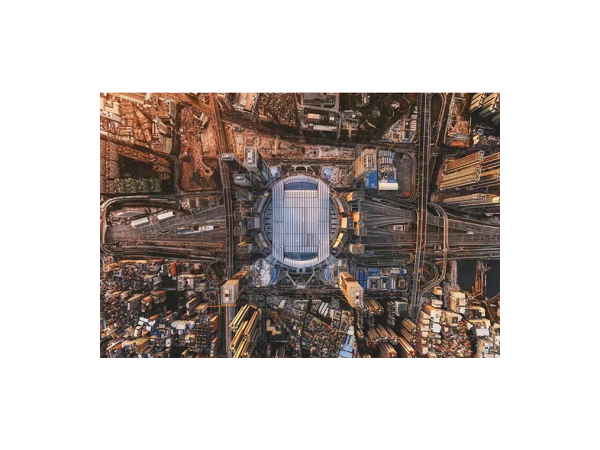

资料显示,金科服务于2000年在重庆成立,2020年11月17日在香港联合交易所挂牌上市。金科服务的第一大股东、第二大股东分别是博裕集团有限公司、金科集团。

事实上,上述抵销物业涉及36项物业。其中,包括贵州华胜永信物业、重庆品锦悦物业、湖南景朝物业、临沂金科产业物业及重庆碧金辉物业等36项物业,其中19项为住宅物业、6项为商业物业、8项为写字楼及3项为产业园,分别位于中国贵阳、重庆、长沙及临沂,总建筑面积约为3434.5平方米。

金科服务方面表示,有关转让将作为代替持续关连交易应付款项的付款,持续关连交易应付款项产生自集团根据2020年及2022年物业管理服务总协议拟向金科集团提供的物业管理服务。

也就说,于转让抵销物业后,金科集团向金科服务金额约为0.2亿元的持续关连交易应付款项将被视为已悉数结清。

关于金科集团为何转让这些物业项目以及金科服务与金科集团的的应付款项资金进展情况,金科服务方面人士告诉中国房地产报记者,“一切以公告为准。”

不过,金科集团和金科服务的资金关联远不止这些。

5月30日晚,金科集团发布重大诉讼事项公告。金科服务要求金科集团立即返还公司借款本金15亿元、截至2023年3月20日的利息0.32亿元及3月21日起至清偿日的利息,涉案金额约15.32亿元。

不可否认,金科服务的讨债之路会漫长而艰难。

在渐苒物业研究院首席研究员汤晓晨看来,“由于债务无法偿还,近期金科集团主动向法院申请破产重整,争取时间处理债务问题。在没有其他现金的情况下转让物业先期偿还金科服务应付款,这是处理债务问题的步骤之一。”

2022年12月30日,金科集团一只美元债存续规模3.25亿美元,票息6.85%的美元债构成违约陷入现金流断裂的困境。今年7月,金科集团主动提出申请破产重整。

“在2021年之前,很多开发商成立自己的物业板块,并把物业企业单独上市目的之一就是为开发业务提供现金流,这在以往行业中非常普遍,只是由于目前很多房企开发板块现金流断裂,无法偿还从物业板块拆借来的资金,导致很多物业板块财务报告不能发布,导致停牌现象,以物抵债实属无奈之举。”同策研究院首席研究员宋红卫表示。

对金科服务而言,以此种方式追回应收账款也是无奈之举,毕竟有总比没有好。

不得不提的是,近期多家企业在面临债务困境时候,选择以资产转让方式偿还自身亲近物业方应付款,这是优先确保自身体系利益的做法。