6月27日,根据沪深交易所网站披露信息,上市房企大名城、保利发展、福星股份和中交地产的再融资项目申请,已获得证监会批文。

上述4家公司再融资项目此前已获交易所审核通过,保利发展、大名城、福星股份和中交地产分别拟募资125亿元、25.5亿元、13.41亿元和35亿元,主要投向棚户区改造项目和“保交楼、保民生”的房地产项目以及补充流动资金等。

深交所相关负责人表示,房企股权融资政策出台后,深交所加快再融资项目审核进度,支持符合条件的上市房企修复基本面,促进市场信心提振和经济大盘稳定。

2022年11月,证监会决定在股权融资方面调整优化5条措施,包括恢复涉房上市公司并购重组及配套融资、恢复上市房企和涉房上市公司再融资等。被业内视为继“第一支箭”贷款融资、“第二支箭”债券融资后的“第三支箭”。

据东方财富Choice数据统计,截至6月27日,年内共有25家上市房企拟通过股权融资方式进行资金募集,有5家企业已获得证监会批准,其中包括此次获批复的4家再融资方案,和此前获批复的招商蛇口发行股份购买资产并募集配套资金申请。

从企业性质来看,此次获得证监会批文的既有保利发展、中交地产这样的央企、国企,也有福星股份、大名城这样的中小规模民营房企。募集款项的主要用途多为“保交楼、保民生”项目以及补充流动资金。

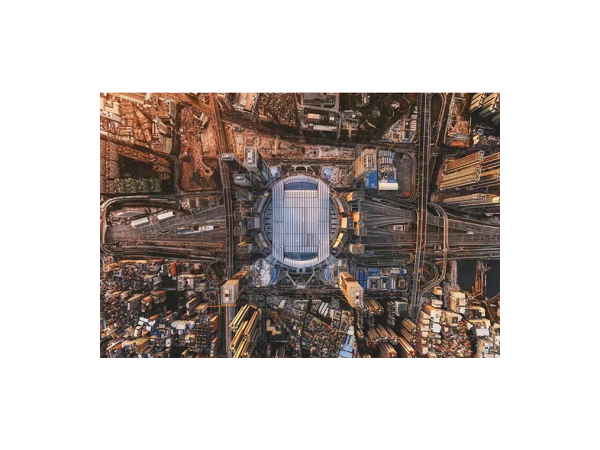

如保利发展,其在6月12日的公告中提到,此次定增募集资金拟投入广州保利领秀海、西安保利天汇、大连保利城等14个房地产开发项目和补充流动资金;6月7日,中交地产公告称,本次发行募集资金拟投向长沙凤鸣东方、郑州翠语紫宸、武汉中交澄园等5个房地产开发项目。

A股股权融资的“开闸”,从供给侧支持房企融资,将定增募资锁定用于“保交付”,有助于打消购房者对于交付的担忧,从而激活需求侧潜力,促进行业回暖修复,并提振投资者信心,拓展房企增量资金来源。

随着股权融资大门的进一步敞开,符合条件的优质房企资产负债表和现金流有望得到实质性改善,帮助其解决资金之困。

北京盈科(上海)律师事务所合伙人律师张琦认为,几家房企再融资计划集中取得注册批文,表明该计划在实操层面已经开始落地,意味着这些房企有机会成功发行,改善资金状况。投资者的市场预期也会进一步修复,这意味着市场对房企融资的信心正在恢复。预计后续还会有一些利好政策出台,这将进一步支持开发投资端和企业资金面的恢复。

他认为,可以初步判断的是,房企的融资正在回暖。但是房地产市场受多种因素影响,包括宏观经济情况、政策环境、市场需求等。因此,对于房企融资回暖的判断需要综合考虑多个因素,并密切关注市场动态。

一位不动产投资机构总经理表示,再融资项目落地显然是监管部门对房地产融资市场放松的信号,选择优质房企进行股权融资也是在合理范围内,但这并不构成改变市场环境的因素。他表示,即使房企获得了股权融资批准,考虑到目前投资者的信心,市场也不一定认可,房企未必能融到资金。

上市房企定增的获批并非终点,当下房企的投资者是否愿意为房企定增买单,定增能否卖出个好价钱,筹集资金能否到位等,都还是未知数,有待市场检验。

当下,房企的总体融资状况还不容乐观。6月13日,克而瑞研究中心在发布的一则报告中称,5月份80家典型房企的融资总量为263.29亿元,环比减少56.4%,同比减少60.4%,为2020年以来单月融资的新低。从全年累计数据来看,1~5月80家典型房企的累计融资总量为2623.7亿元,同比减少27.3%。