近日,人民币对美元的汇率再创新低。

在岸价一度贬到了7.24附近,离岸价一度贬到了接近7.25(下图)。

从今年4月至今,人民币汇率大约贬值了5.3%左右。

未来人民币汇率将如何演变?这将对股市、楼市和普通人的投资产生怎样的影响?下面谈谈我的看法。

一般来说,当美元指数走强的时候,人民币对美元汇率会走弱。下图是近期美元指数的日K线:

可以看出,6月初的时候美元一度反弹,但最近两周是下跌的。所以,人民币对美元汇率走弱,跟美元指数的强弱关系不大。

再看一下欧元对人民币的汇率:

下图是英镑对人民币的汇率:

下图是加拿大元对人民币的汇率:

其他,比如对澳大利亚元、新加坡元,人民币的汇率都是略贬,只有对日元是略微升值的。

所以,货币政策周期才是影响人民币汇率的最重要因素。

全球主要经济体都在加息,美联储虽然暂停了一下,但估计年内还有25到50个基点的加息空间;其他国家也基本如此,只有日本例外。

换句话说,全球主要国家只有中国、日本的货币政策是宽松的,其他大多是紧缩的。所以人民币只对日元略有升值,对其他主要货币略有贬值。

6月20日,中国的基准利率再次降息10个基点。随着央行重新强调“逆周期调节”,估计下半年还会有降准和新的降息,在这种预期下,人民币汇率略有走弱是合理的。

上图是中国对外出口每月的数据(美元值)。

疫情结束后的3月出现了强劲反弹,但4月就开始走软,到了5月同比下滑了7.5%。此外,中国对美国等主要发达国家的出口额,也都出现了两位数下滑。

在这种背景下,人民币汇率适度贬值有利于增强中国制造的性价比、竞争力,有利于稳增长、保就业。

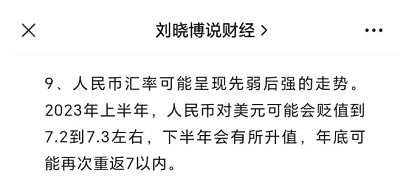

去年12月末,当人民币跟美元汇率维持在6.89人民币兑换1美元的时候,我曾写过一篇“关于2023年的23个预测”的文章(点击查看),有如下预测:

如今,这个预测完全兑现了。

接下来人民币汇率将如何演变?有没有可能打破我之前的预期,出现更大幅度的波动?

当然是有可能的。当今世界,正值多事之秋。俄罗斯刚刚发生的1日兵变,就充分显示了世事无常,黑天鹅众多。

但我觉得,人民币汇率(这里主要指在岸价 )在2023年大概率是在7.2到7.3左右波动,如果短期破7.4,也应该是短时间的。

美元加息已经是强弩之末,最多还有两次各25个基点的加息空间。然后,美联储将进入观望期,美元降息或许要到2024年三季度或以后。

我之前判断人民币在2023年末会重返7以内,现在看起来要有所修订。因为今年上半年“逆周期调节”没有达到我此前的预估,所以,7.2到7.3汇率出现比我预估的略晚,那么维持的时间也会拉长。可能会维持到今年年底,甚至明年一季度。

人民币重新升值回到7以内,或许要到2024年二季度或以后了。

汇率贬值有很多种。比如土耳其里拉也在贬值,但它的性质显然跟人民币不一样。土耳其外贸长期存在逆差,加上通胀严重,目前外汇储据说已经是负数,里拉的汇率贬值是不可控的、被动的。

中国外汇储备庞大,外贸顺差今年还有所扩大,所以人民币汇率的波动是可控的。

因此,没有必要为人民币汇率担心。适度贬值对大多数行业,对经济、对楼市和股市都是利好。

但短期,可能对股市产生负面的心理作用(大家预期国际热钱可能会撤离),过去两个交易日股市跌幅较大,有这方面的原因。

但事实上,国际热钱撤离中国,也未必有好的金融资产配置,日本已经涨了那么多,中国调整了那么久,逆周期政策在发力。所以,A股在连续下跌之后,已经不悲观了。

现在市场唯一的担心,是逆周期政策力度是否足够,什么时候会出台真正的大招。相信随着时间推移,利好会逐步发布。

别忘了,按照惯例,7月末将召开一次以研究经济工作为主的政治局会议,这或许构成新的时间窗口。

近日,曾担任过中央财经委员会办公室副主任,现任全国政协经济委员会副主任的尹艳林,在“清华大学中国与世界经济论坛”上谈到经济形势的时候,明确表示:

1、房地产对经济的影响绝不可忽视,房地产低迷不仅制约了上下游产业市场的回升,也使货币流动性失去了向实体经济流动的渠道,而且还加剧了地方债务问题。如不尽快改变这种状况,一些地方的城投债可能会暴雷,进而带来中小银行坏账增多。

2、房地产政策要加大松绑力度,让市场恢复,让能热的地方先热起来,扩散带动还在观望的市场,更好的满足刚需,鼓励普遍存在的“差换好”的改善性需求尽快的释放。

房地产低迷“使货币流动性失去了向实体经济流动的渠道”,这个说法非常精辟。至于鼓励改善性需求,也是最近经济日报连续呼吁的。

种种迹象显示,楼市可能会有新一轮利好。楼市的回暖,是实体经济回暖的关键;实体经济的逐步回暖,有利于人民币汇率长期走稳。