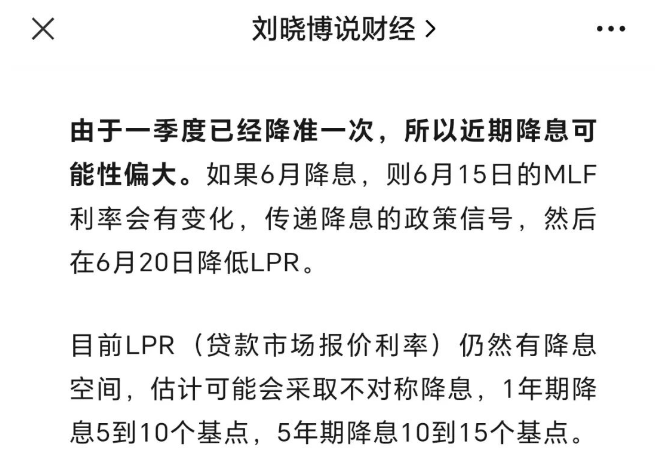

央行终于出手了,比我在6月9日文章中预测的提前了2天(点击查看)。这是本号在3月成功预测降准之后(点击查看),再次成功预测了降息。

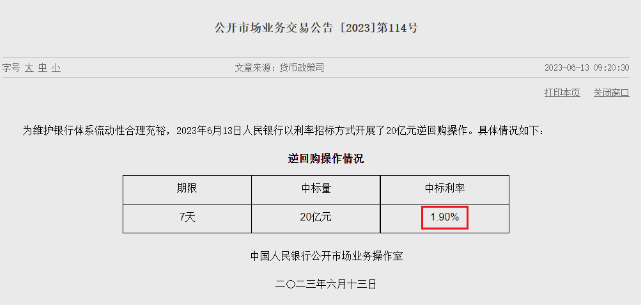

今天(6月13日)上午,央行发布了“公开市场业务交易公告”(114号),宣布今天的7天逆回购中标利率为1.9%。(下图)

此前的近10个月时间里(从2022年8月15日起),7天逆回购的中标利率一直维持在2.0%不变。比如昨天:

或许有读者不明白:7天逆回购利率降低,跟降低贷款利率(也就是正式降息)有什么关系。

7天逆回购的中标利率,是当前最重要的几个政策利率之一,重要性仅次于1年期中期借贷便利(MLF)的利率。

2015年10月以后,随着利率市场化改革,央行不再公布存贷款基准利率。所谓的降息,是通过1年期MLF等政策利率的调整,引导着LPR(贷款市场报价利率)降低。

LPR利率每月20日公布一次(节假日顺延),LPR是否变动,主要看每月15日(节假日顺延)1年期MLF利率是否变动。

正常情况下,央行如果想透露降息的打算,会在每月15日续作1年期MLF的时候表达这个意图。

通过7天逆回购来传递降息信号,比较少见。

上周五,央行行长易纲在上海调研、阐释下一步货币政策的时候,重新使用了“逆周期调节”,而没有使用“跨周期调节”。我在第一时间写了一篇分析,认为6月可能降息,应该是全网最早做出的预测。

随后,很多业内人士也认同了这种观点。大家认为,6月15日续作1年期MLF的时候,大概率会传递降息信号。

但没有想到,央行再次出人意料,提前2天通过7天逆回购中标利率,传递了降息信号。

这样做大概是两个目的,第一,维护货币政策调整的“神秘性”;第二,面对经济下行压力,只争朝夕,能提前两天就提前两天。

而此前的存款降息,为贷款降息腾出了空间。

此次7天逆回购降息10个基点,所以6月22日的LPR降息也大概率是10个基点。当然,还存在一个可能性:1年期降息10个基点,5年期降息15个基点。

相比之下,5年期LPR降息空间略大一些,而且房地产目前明显偏冷,需要加大支持力度。

居民房贷的利率,主要参考5年期LPR。

至于6月15日的1年期MLF利率,大概率也是降息10个基点。

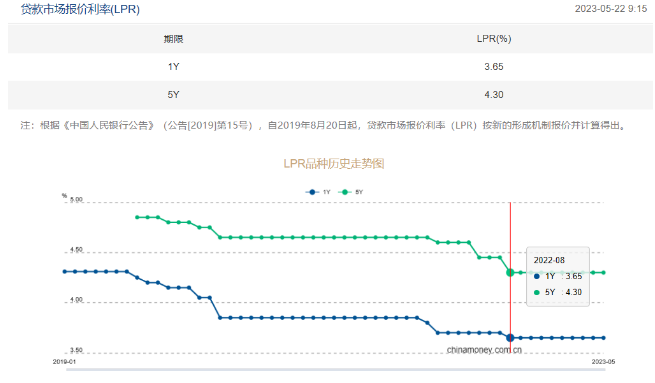

下图是近年来LPR(贷款市场报价利率)的走势图。

自2022年8月以来,LPR一直维持不变。目前1年期利率为3.65%,5年期利率为4.30%。

不过央行针对居民房贷做了定向降息,允许房贷可以下浮20个基点。也就是说,正常情况下允许首套房贷款利率低至4.1%。

由于部分城市楼市低迷,央行进一步允许“房价连续3个月环比下降、同比下降”的城市,取消4.1%的利率下限。于是,部分符合条件的城市,首套房贷款利率已经低至3.7%或者3.8%。

上图是2015年以来,央行每季度公布的“全国个人房贷加权平均利率”走势图。2018年到2022年上半年是利率高点,很多人被套在高利率阶段。

最新的加权房贷利率则低至4.14%。

存量房贷,未来会继续降息吗?

如果LPR利率降息,存量房贷利率也会随之下降。如果6月20日降息10个基点,则存量房贷从“下一定价日”开始,也可以享受10个基点的降息。至于“下一定价日”在哪一天,要看你跟央行在贷款合同中的约定,一般是第二年的1月1日,或者贷款日。

至于存量房贷额外打折,应该是没有机会了。

10个基点的降息对于降低房贷负担,作用不明显。

以贷款100万、20年、等额本息方式计算,降低10个基点大约每月可以节省50多元钱。

但央行重启降息,强调“逆周期调节”,意义重大。这说明,未来一段时间货币政策、财政政策都会加大调控力度,来对抗经济下行压力和通缩预期。

这有利于给市场、给全社会树立信心。

降息是实实在在的利好,虽然一次10个基点左右的降息看似力度不大,但持续的降息、降准会产生政策叠加效应。

降息还会引导全社会无风险利率下行,这有利于把堆积在银行里的各类存款挤出来,去消费、去投资。

因此,降息对经济、对楼市、对股市都构成利好。

中国即将再次降息,而美国即将再次加息,这会带来人民币的贬值压力。今天人民币跟美元汇率中间价调贬286基点报7.1498,离岸人民币跟美元的汇率贬至7.1735,在岸人民币报7.1641。(下图)

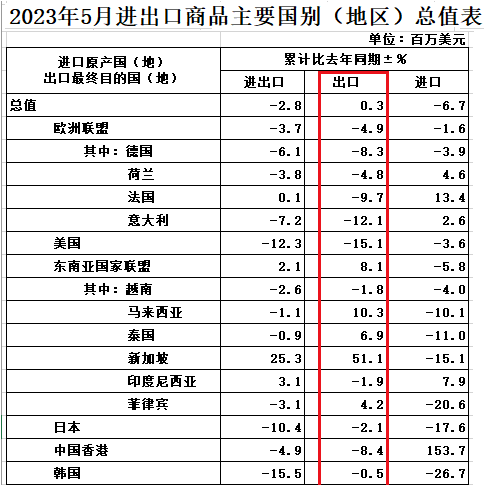

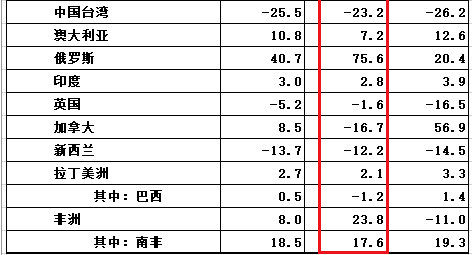

人民币的适度贬值,有利于扩大对发达国家出口。下图是国家海关总署发布的,今年1到5月累计对各国进出口数据(美元值):

可以看出,中国对发达国家大多出现了两位数跌幅。其中对美国下跌了15.1%。

人民币适度贬值,可以增加中国商品在国际上的竞争力,有利于稳增长、保就业。

此次降息之后,货币政策还有多大的“逆周期调节”空间?

关键看需要。如果需要,很多空间是可以创造出来的。尤其是当前CPI比较低,进一步降准、降息都是有空间的。