中华PE:

屡战屡败、屡败屡战,继上次折戟ipo数年后,朝歌科技再度“杀”回,于近日重新发布了招股说明书,拟在创业板上市发行股份。朝歌科技为实现上市目标可谓是用心良苦,其先于2016年3月成为新三板挂牌企业,为未来的上市正进行着大量前期准备工作。如果说挂牌新三板为“佯攻”,那么今年6月发布招股说明书,便应该是“总攻”了。

营利双增背后的隐忧

根据招股说明书介绍,在报告期内(2014年、2015年和2016年),朝歌科技营业收入金额高达34714.68万元、59732.96万元和92667.32万元,分别实现同比增长72.07%和55.14%增长,可谓增速飞快。然而相较营业收入的表现,净利润的表现却显得有些力有不足。数据显示,报告期内,公司实现净利润分别为-2033.89万元、3175.92万元和4488.05万元,也就是说在营收达34714.68万元的2014年,该公司的净利润竟然出现了2033.89万元亏损,而在其后的两年,虽然公司实现营利双增,但以2016年营利表现看,其净利润增长的速度是要低于同期营收增速的,仅达到了41%左右。当然,41%的同比增速相较同行业a股公司的同期表现却是大幅领先的,如创维数字(12.080, 0.00, 0.00%)2016年净利润同比增长6.67%、中兴通讯(22.400, 0.00, 0.00%)同比增长27.8%、烽火通信(23.880, 0.00, 0.00%)增长16.3%。

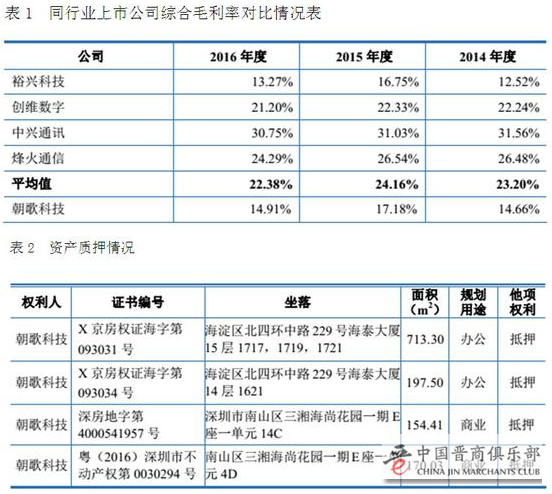

让人奇怪的是,在其营利大幅双增,并高于可比公司营利同期增长幅度的同时,其毛利率表现却有些差强人意,与招股书披露的同行业其它公司毛利率相比,其表现远不及同行业公司水平。在公司所列的几家可比公司中,除了裕兴科技的毛利率与之相当外,其他公司均甩出朝歌科技好几条街。

而除此之外,就在朝歌科技“牛逼”的营业收入增速背后还隐藏着其它隐忧。

早在2011年,朝歌科技就因过分依赖大客户华为公司等原因而折戟沉沙,以至于无缘a股市场,本次卷土重来,其依赖大客户的情况依然未有太好的改观。在2014 年、2015 年和2016 年期间,该公司对前五大客户的合计销售收入分别为 32381.36 万元、 53641.31 万元和83894.47 万元,占公司相应期间营业收入总额比例的 93.28%、89.81%和 90.54%。从占比变化看,公司的销售基本是这五家大客户提供,多年前存在的大客户依赖现象依然非常明显,这不得不令人担忧,该公司会不会重新面临2011年审核时的前车之鉴?

流动性明显不足

从资产负债表看,2016年朝歌科技的货币资金虽然高达1.43亿元,金额似乎不少,但细看之下,这看起来尚算不错的货币资金,很大一部分却是借款所致。如在2016年,公司筹资活动产生的现金流量净额为8067万元,而同期该公司将自己仅有的四套房产及相应土地全部抵押了出去。

此外,从现金流量表来看,其2014年、2015年和2016年经营活动产生的现金流量净额分别为-6023.54万元、6165.11万元和-863.63万元,其中2014年和2016年经营现金流竟然都出现了负值,也就是说朝歌科技虽然表面上看收入靓丽,但代表公司“造血”能力的真金白银的流入却是相当的“羞涩”,属于非常典型的“驴粪蛋外面光”!

对于公司经营活动不能产生更多现金流为其“造血”的原因,其中之一便是日益庞大的应收账款和存货。其中应收账款从2014年的1.03亿元,增长到了2016年的1.94亿元,仅两年就增加了9000多万,而存货则从2014年的7742万元增加到了2016年的16840万元,同样在两年中增加了9000多万。相较整个报告期内朝歌科技创造的净利润之和的5600多万元,显然这些增加的应收账款和存货无不占用着朝歌科技的资金,严重影响着企业的流动性,使得公司不得通过大量增加负债来维持运营。

负债的大量增加,使得企业的资产负债率直线上升,从2014年的34.09%一路上升到2016年的58.41%,增速相当快。于此同时,该公司流动比率和速动比率也直线下降,流动比率从2014年的3.57%下降到了2016年的1.72,速动比率也从2014年的1.92,下降到了2016年的1.18。朝歌科技负债越来越高,流动性表现也越来越差,偿债能力也就越来越弱了。

采购支出的“大窟窿”

在红刊财经发表的《老毛病未改新问题频出朝歌科技时隔6年再拟ipo》一文中,笔者发现朝歌科技的采购、消耗与存货之间的数据匹配方面存在一定的疑点,如今在进一步分析中,红刊财经记者发现该公司的采购数据与现金流也不匹配。

以2016年为例,根据招股说明书披露,当年其向前五大供应商采购金额为70050.67万元,占采购总额的比例为78.77%,由此可知其采购总额应该为88930.65万元。再算上采购过程中17%的增值税,则其含税采购总额高达104048.86万元。

另外朝歌科技反映企业采购支出的购买商品、接受劳务支付的现金为85451.44万元,这相比其含税采购总额低了将近1.86亿元(预付款项变动较小,可忽略不计),这就意味着,2016年朝歌科技为采购而形成的应付票据和应付账款的新增金额应该在1.86亿元左右才对,那么实际情况如何呢?

从资产负债表来看,报告期内朝歌科技不存在应付票据,而2016年其应付账款期末金额为2.47亿元,期初则为1.29亿元,当年该项新增金额高达1.18亿元,新增金额确实不小,但是相比1.86亿元的差额,仍然有6800多万元的 “大窟窿”,这个采购“大窟窿”即没有现金流支出,而且也没有形成相应负债,那么朝歌科技又是拿什么来实现的,难道真有“空手套白狼”之术?

相比之下,按照相同逻辑推算出的该公司2015年含税采购总额,与其现金流支出以及采购形成的应付账款新增金额则相差无几。这就非常奇怪了,那么为什么该公司唯独2016年的采购情况与支出不相匹配呢?到底是其采购数据有水分还是披露的其他财务数据出现了问题?