在短短一个多月的时间里,沙钢集团与复星集团从交易对手方变成了对簿公堂的原被告。

4月21日,复星国际(00656.HK)公告,收到了《民事裁定书》《民事起诉状》《证据目录》等诉讼文件。

该系列诉讼文件中,复星国际作为被告,而原告则是此前愿意接手南钢股份(600282.SH)控股股东南京南钢钢铁联合有限公司(下称“南京钢联”)60%股权的沙钢集团。

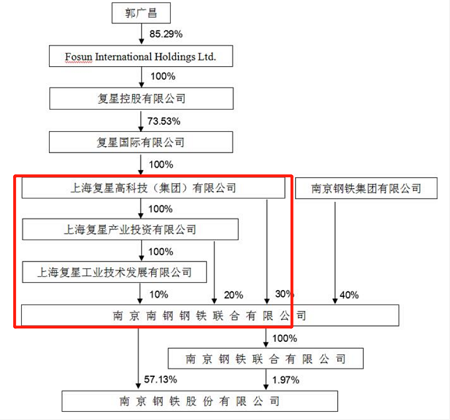

南京钢联股权结构,红框为股权转让部分

此前,复星集团旗下复星国际通过复星高科技、复星产投、复星工业三家公司持有60%的南京钢联股权。

2023年3月14日,复星集团与沙钢集团签订了《股权转让协议》,协议以135.8亿元转让复星集团持有的全部南京钢联股权。同日,复星高科、复星产投及复星工业向南京钢联的另一股东南钢集团发出《优先购买权通知函》。

按照南钢股份的公告,沙钢集团在2022年10月14日与复星集团签订框架协议后,向转让方(即复星集团)支付诚意金80亿元,并且复星方已将南京钢联49%的权益质押给沙钢集团。作为交易条件之一,沙钢集团还额外向复星产投提供了10亿元的借款。

但这一交易在2023年4月生变。

4月2日,南钢集团宣布行使优先购买权,复星集团遂与南钢集团签署了《股权转让协议》,南钢集团向复星集团相关股东购买南京钢联60%股权,交易对价依旧是135.8亿元。

同日,南钢集团与新冶钢、南钢创投、南京新工投共同签署《战略投资框架协议》及《增资协议》,新冶钢拟出资135.8亿元对南钢集团进行增资,将持有其55.25%股权,并成为南钢集团控股股东。

这意味着,此次交易完成后,南钢股份的实际控制人将由复星集团变更为新冶钢。这笔历时近七个月的股权交易,将以南钢集团行使优先购买权“落下帷幕”。

总结来看,复星集团将获得135.80亿元现金;南钢集团将持有100%南京钢联股权;而沙钢集团仅获得复星集团返还的80亿元诚意金以及期间年化8%的利息。

然而,沙钢集团“不干了”。其在3月27日正式提起诉讼,起诉时间甚至早于南钢股份公布的复星集团与南钢集团签约时间。

目前双方各执一词,相应的股权也处于质押状态并未解押,该事件已引起监管部门关注。

一拍即合变一拍两散?

从公开披露的信息来看,2022年10月复星集团就已经与沙钢集团开始接触,双方在2023年3月签订了《股权转让协议》。

2018年以来,复星集团一直在推行“瘦身健体”,按照复星国际执行董事兼董事长郭广昌的说法,“一般企业能做的,我们跟他们竞争如果没有优势的,我们统统要退出”。

2022年复星集团旗下各板块上市公司业绩表现不尽如人意,复星集团加大了“瘦身健体”的力度,一年之内资产退出签约口径超过400亿元,现金回流口径近300亿元。这其中,系统性处置钢铁板块的资产成为一笔重要交易。

以公开信息计算,复星集团处置南京钢联股权至少获得了90亿元的资金,占2022年处置资产现金回流口径的将近三分之一。而这近三分之一的资金都源自“钢铁沙皇”沈文荣的沙钢集团。

作为两者交易的标的,南京钢联拥有59.1%南钢股份股权。截至2022年报数据,该公司归属母公司股东权益为260.71亿元,因此其母公司60%股权报价135.80亿元,性价比较高。

复星需要退出,沙钢集团也看中了交易的性价比,双方一拍即合。从签订协议到打款的过程来看,面对复星近百亿元的资金需求,沙钢集团出手相当迅速,在极短时间内就按照框架协议的条款将80亿元资金打给复星集团,甚至同意额外借款10亿元给复星产投,沙钢集团也获得南京钢联49%的股权质押,寄望于提前锁定交易。

双方在3月14日签订了正式的《股权转让协议》,同日,南京钢联股东南钢集团收到了《优先购买权通知函》。按照《公司法》与南京钢联《公司章程》,“经股东同意转让的股权,在同等条件下,其他股东享有优先购买权”。

4月2日,南钢集团宣布行使优先购买权,复星集团遂与南钢集团签署了《股权转让协议》,南钢集团向复星集团相关股东购买南京钢联60%股权,交易对价为135.8亿元。

同日,南钢集团与新冶钢、南钢创投、南京新工投共同签署《战略投资框架协议》及《增资协议》,新冶钢拟出资135.8亿元对南钢集团进行增资,将持有其55.25%股权,并成为南钢集团控股股东。

交易完成后,南钢股份的实际控制人将变为新冶钢。

沙钢缘何起诉复星?

根据公告,南钢集团4月2日提出行使优先购买权,但沙钢起诉复星则在3月27日。起诉的原由为,复星并未履行此前2022年10月签订的《投资框架协议》。

3月27日,沙钢集团向上海市第二中级人民法院提起民事诉讼,要求复星产投将剩余的11%的南京钢联的股权质押给沙钢集团,并对复星产投持有的11%股权进行了冻结。

沙钢方面认为,根据复星与沙钢在2022年10月签订的《投资框架协议》,复星需将所持南京钢联60%股权质押给沙钢,目前质押的股权为49%,尚有11%股权未按期完成质押。由此提出未按合约质押标的公司股权提起司法保全诉求。

复星方面认为,“今年3月14日,沙钢与复星正式签订《股权转让协议》,其中约定《股权转让协议》已取代此前的《投资框架协议》,故框架协议实际已被替代并终止。沙钢集团依据已失效的框架协议提起诉讼,缺乏基本的商业诚信。”

复星方面向《财经》记者介绍,4月3日,复星在收到南钢集团决定行使优先购买权的回函后,向沙钢发出了交易终止函,并于4月4日将诚意金及相应利息共计82.9亿元退还给沙钢。而根据约定,沙钢应在收到82.9亿元后三个工作日内将49%股权解除质押,但目前沙钢并未依约就相应股权解除质押。

双方争议的一大焦点是,复星是否与南钢集团之外的第三方签署了股权转让协议。

一位接近交易的人士透露,沙钢认为,在复星与沙钢分别于2022年10月、2023年3月签署的《投资框架协议》和《股权转让协议》中,均有“排他性条款”,《股权转让协议》签订后取代了之前双方所签署的《投资框架协议》。根据《股权转让协议》,如复星与南钢集团之外第三方签署股权转让协议,如沙钢主张终止《股权转让协议》履行的,则复星将赔偿沙钢15亿元的违约金。

“南钢集团作为小股东虽然名字没变,但在新冶钢介入后,南钢集团已发生实质性变化,包括实际控制人发生变化。表面看是小股东行使优先购买权,实际是第三方借小股东之名行使优先购买权,因此新冶钢已构成复星与沙钢协议中的‘第三方’。”上述人士称。故此沙钢主张,复星需要承担相应违约责任,支付相应的“违约金”。

有律师分析认为,南钢集团根据法律规定依法享有优先购买权,如何融资属于南钢集团的经营自主权范畴,只要收购款项来源合法即可,并不对其享有优先购买权产生影响。因新冶钢增资而引起的南钢集团实控人变化,也不代表南钢集团享有对南京钢联股权的优先购买权有所变化。

复星集团表示,将会采取适当行动对沙钢诉讼下的申索提出抗辩,并将根据上市规则的要求适时刊发公告。

4月23日,上交所向南钢股份发出了监管工作函,处理事由为“就公司控制权转让相关事项明确监管要求”。

此前媒体报道称,南京钢联所在地的南京市有关部门也正在协调此事。