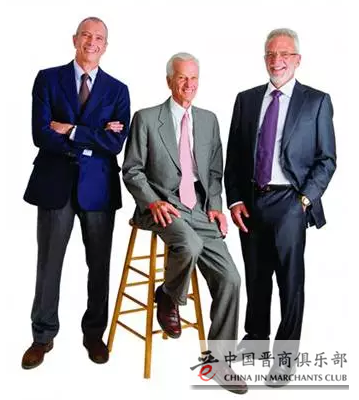

巴西三巨头

一

自实业做金融,易;由金融做实业,难。

自美国占领世界市场是居高临下,易;由巴西攻占美国市场是逆水行舟,难。

看美、日经营之道,易;用美、日经营之道,难。将美、日经营方法熔于一炉,自成一家,逆袭欧洲、美国,难上加难。

巴西3G资本的三个火枪手雷曼、特列斯、斯库彼拉,一路迎难而上,将不可能变为可能,由巴西出发,将英特布鲁、安海斯–布希、亨氏、卡夫食品、SAB Miller一个个辉煌的名字收归麾下。

为什么他们能?答案是赋能式投资。

说到投资,人们首先想到的是巴菲特。巴菲特通过投资,而不是像企业家那样通过为大众制造某种产品或提供某种服务,成为全球顶尖富豪,所以他成为投资界的标杆人物。或许是了解自己的能力与局限,巴菲特的投资更喜欢“无为而治”,他并不涉入所投企业,施行投后管理,而是充分信任企业的经营者,放手让他们经营。对于活跃于投资并购的大型私募股权投资基金,巴菲特多秉持负面看法,几十年来在致股东的信中,多次敲打,认为私募股权投资基金就像短视的金融工程师,往往充当门口的“野蛮人”,利用杠杆提高报价,把被收购企业当作商品一样卖来卖去。

但近年来,巴菲特对巴西的3G资本却赞赏有加,在2015年致股东信中,巴菲特明确表达:“我们希望与3G资本进行更多合作。有的时候我们的合作仅限于财务层面,就像此前汉堡王收购蒂姆•霍顿斯那样。不过,我们更希望能够建立一种永久性的股权合作关系。”有意思的是,3G资本的投资策略与巴菲特大相径庭,属于主动价值创造型投资模式,巴西三雄的通常做法是:加杠杆控股、导入强势文化、改选董事会、重新聘任高管、厉行控制成本、严格的目标责任制,等等。巴菲特认同巴西三雄的做法,并不吝溢美之词:“雷曼和他的同伴是再好不过的合伙人了。我们与他们分享并购的激情,构建和创立更大的企业来满足基本的需求和欲望。我们走着不同的道路,但是追求着同一个目标。他们的方法一直以来都非常成功,通过并购能够减少不必要的成本,然后迅速地完成工作。他们的行为极大地提升了生产力,这是过去240年里美国经济增长最重要的因素。”

二

一般认为,私募股权投资基金施行主动价值创造型的投资,其收益主要来自三类:一是杠杆收益,二是估值价差,三是运营改进。根据欧洲工商管理学院全球私募股权基金研究中心和波士顿咨询公司(Boston Consulting Group)的联合研究,全球私募股权投资基金主动价值创造的来源在20世纪80年代主要是杠杆收益,90年代以后为估值价差,2012年以后是内部运营改进。总体来看,来自杠杆收益和估值价差的收益越来越少,来自运营改进的收益越来越多。随着全球流动性过剩、传统消费市场饱和、技术革命红利消失和大企业病的出现,依靠企业市场份额和盈利自然增长来赚钱变得越来越难,巴菲特的价值发现型投资策略受到了挑战。因此,在巴菲特与3G资本合作的这些交易中,精明的巴菲特与其说是投资了这些公司,不如说是投资了3G资本以运营改进为核心的主动价值创造能力。

与3G资本相似,通过主动价值创造赚取投资收益的私募股权投资机构也有不少,包括黑石、凯雷、KKR,TPG(德太投资)、Warburg Pincus(华平)等著名公司。为何唯有3G资本得到股神巴菲特的青睐?

首先,他们的价值观相近。比如雷曼就曾经表示:“成功的企业没有捷径,只有依靠积极、长期、持续的努力”,“简单是不变的王道,把复杂的商业简化成简单的理念,并将这些理念贯彻到底。”

其次,3G资本和巴菲特都喜欢食品饮料和消费零售行业,也就是巴老所谓的“必须投资傻瓜都能经营的产业”。再次,寻找那些“有问题的成熟上市公司”,这些企业单一最大股东持股比例低,管理层能力偏弱且只关心短期利益,企业无法吸引一流优秀人才。

除了上述几点,更重要的是下述三点:

一、3G资本以经营实体企业的心态和做法做长期控股型投资

3G资本对投资项目的要求极高,一般几年才进行一项投资,但每次投资均要求控股。他们认为,只有控股型的投资才能把真正有效的管理行动导入被投资企业。3G资本最经典的投资案例—收购百威英博的根源,可以追溯到30年前巴西三雄收购一家濒临倒闭的巴西本土啤酒企业布哈马。经过几十年的持续经营管理和并购整合,昔时的无名之辈成为今日全球最大的啤酒企业。在这个过程中,他们以企业家长期经营而不是投资者短期交易的心态对待这项投资。3G资本的一位创始合伙人特列斯当时亲自全职担任布哈马的CEO,从零开始学习这个产业,在经营过程中逐渐培育了经过3G资本文化淘洗并且真正懂这个产业的人才队伍,获得了运营经验。3G资本的灵魂人物雷曼曾说道:“当其他人在忙着管理资金时,我们投入时间打造自己的企业,只要我们成功建立自己的企业,长期而言,就是创造财富的最佳做法。”从这个角度说,与3G资本对标的不应该是黑石、凯雷等金融机构,而应该是迪士尼、沃尔玛、GE、丰田、华为、阿里巴巴这些实体企业的翘楚。

二、核心竞争力不是比资本,而是比组织和人才体系

3G资本这样介绍自己:我们的核心管理哲学是擅长对一流人才进行选、育、用、留。巴西三雄的核心人物雷曼就在人才方面很用心,特别注意选材和培育人才。他们选材的核心标准是PSD人才,指贫穷心态(Poor)、聪明(Smart)、有奋斗的激情(Desire),员工在入职之后完全凭能力和贡献定绩效,不讲究入职时间、学历、背景这些因素。现任百威英博CEO布里托就是PSD人才的典型代表:当年因交不起上斯坦福的学费受到雷曼资助,后来放弃麦肯锡年薪9万美元的工作,大幅降薪追随雷曼,并随着特列斯进驻布哈马,经过20年的打拼,一路成长为今天的CEO。正是有一套办法,能够令类似布里托这样的人才持续涌现,3G资本才敢于步步为营、连环收购。每一次新的收购成功后,他们都会输出自己原有企业的人才,掌控和经营新的企业,使之业绩提升,这是大多数控股型基金都不具备的核心能力。事实上,他们不光为自己,也为巴西商界培养了无数人才,巴西央行原行长以及很多巴西企业的总裁都出自3G资本的体系。

长久维系合伙关系,也是巴西三雄成功的一大秘诀。三人的性格特征不完全一样,但具有相同的价值观。他们必须忍受许多自己不喜欢的事情,但那从不会影响到工作。如果他们选择单打独斗,很可能无法有今日的成就。巴菲特总结他们之间的关系说道:“主要是他们内部不会争强好胜。许多企业家会掉入这个陷阱。你不能对自己的合伙人产生竞争心态,不能因为某人功绩卓越就心生不满。争强好胜在任何合作关系中都行不通,无论是在商场还是在婚姻中。”

三、以梦想、人才、文化为驱动力,以产融互动、并购整合和运营改进为工具的价值创造体系

3G资本的主动价值创造方法完全针对特定产业的特定企业特点而展开,核心是围绕梦想、人才、文化三个关键词展开一系列产融互动、并购整合和运营管理改进行动。这些行动具体包括:改选董事会和管理团队、与股东利益一致的管理层激励、裁员、削减福利、零基预算、精益生产、出售资产、持续并购、杠杆融资,等等。这些行动的改进方向是统一公司全体员工的思想,重新激发员工活力,让公司上下齐心协力,提升企业的现金流,降低成本费用,为公司的长远股东价值和永续经营而努力。

因此,3G资本的打法与大多数私募股权投资基金或主动创造价值型基金大异其趣。后者本质上是一家金融机构,是财务投资者,以金融为主导、被投企业为工具,经过短期投后管理后,通过加杠杆低买高卖赚钱。而3G资本是以永续经营实体企业的方式进行长期控股型投资,聚焦少数产业的特定问题企业,以组织和人才为主导,以金融为工具,通过并购整合和运营改进的方式提升产业和企业效率,增加企业可持续发展和永续经营的能力,创造股东长期价值。

三

和君资本为3G资本的这种投资方式起了一个响亮的名字:赋能式投资。这不是为了标新立异,而是因为只有将3G资本的这种投资方式与传统的私募股权投资基金的投资策略完全区别开,才能更好地呈现3G资本的内涵和外延。

回首当下国内经济现状,一方面是过去的经济增长方式难以为继,传统产业面临较大困难,很多实体企业融不到资,经济增速下行;另一方面是流动性过剩,资产荒,一些资产价格(以金融资产为代表)泡沫严重,部分做实业的企业家甚至变卖企业将资金投入到金融资产之中,企业家精神消亡。中国经济正面临着前所未有的困境。我们认为,赋能式投资能够为解决这种困境提供思路,虽然这本小书并不能完全概括3G 资本赋能式投资模式的打法,但亦可管中窥豹。

和君集团是一家以咨询业务为本、商学和资本业务为两翼的综合性智业集团,和君资本是一家从咨询机构发育出来的中国资本机构,一直致力于在咨询服务能力和商学人才培养的基础上发育主动创造价值的能力,并将此作为区别于其他投资机构的核心竞争力和投资安全边际的重要保障。巴西3G资本进入我们的视线恰逢其时,让我们找到了实践的知音和学习的榜样。分析3G资本赋能式投资的经验,结合我们近年的投资实践,我们试着总结适用于国内上市公司赋能式投资的几个要点,抛砖引玉,供业界同仁批评指正。

一、宗旨

投资特定产业的特定“问题”上市公司,以组织赋能和人才赋能为核心,以产业赋能和资本赋能为工具,赋予上市公司转型创新和可持续发展能力,提升产业和企业效率,增加股东长期价值,追求企业的永续经营。一家公司股东价值的持续增长,必须伴随着组织和人才、产业和资本的持续增长。

二、组织和人才赋能

1. 重塑使命、愿景和价值观。如果一项事业发心错了,即使从商业的角度取得再大的成功,也是错的。我们首先需要向被投企业注入正道正业的使命和愿景,让企业价值观拥有努力、反省、爱与利他的基因。将新的企业文化基因注入员工的心中,转化为他们的行动。通过对人心的净化,改善企业经营理念和工作的意义。

2. 重建组织体系和人才队伍,按照新的使命愿景价值观,建立与之贯通的组织体系、价值评价和分配体系。这个体系要与股东的长期利益保持一致,用制度奖励努力奋斗和为组织做出贡献的员工,约束员工可能的懒惰、懈怠和自私自利的行为。如果不能在原团队上改造成功,则需贯彻“先人后事”的变革理念,建立新的核心经营团队进驻企业,引入优秀的“新人”,削减臃肿机构及人员。

三、产业赋能

1.清理资产负债表,牢牢守住老产业的大后方,创造更多现金流。老产业面临下滑,但在一定阶段依然会是公司的主业和收入利润的主要贡献来源,一定要通过选拔能人、加强班子建设、改进供研产销价值链进行降本增效,努力“榨出更多的油水”。利润就像毛巾里面的水,只要不断去拧,永远都会有更多的水出来。节流为开源创造条件。

2.进行产业组合的周期匹配和盈利接续。不断找到朝阳产业,在老产业走向衰退之前,开始布局下一个新产业;挑选、跟踪、并购朝阳产业中特定细分市场、利基市场的标杆企业;利用新的赋能式文化与工具提高企业盈利能力,延缓企业发展曲线下降。

3. 确定产业型投资并购的战略路径。产业投资并购是区别于风险投资和私募基金的投资行为。前者追求在既定的战略布局下优化产业结构、打造产业板块,致力于长期持有运营,并实现融合发展,后者则以实现财务收益为目的。一家上市公司在转型升级过程中,应该主要围绕新产业方向展开投资并购,兼顾财务投资。在这个过程中,保持战略耐性和定力至关重要:战略布局和产业组合里没有的领域绝不轻易进入,即便有利可图。

四、资本赋能

发育长周期资本平台的能力。长周期的资本平台是驱动企业转型升级和永续经营的重要资源和能力。上市公司必须发育一个包括直接与间接融资能力、并购重组能力、战略投资能力、创新孵化投资能力的资本平台,让各个产业团队专精于企业自身经营发展,资本资源则由上市公司根据其发展需要做适合性配置。

从宏观逻辑上说,中国资本市场的健康发展依赖于上市公司质量的改进与提高。改造上市公司,从各方面对上市公司加以赋能,使它们增强战略决策能力、产业能力、组织能力、人才能力,最终增强可持续发展和永续经营能力,是资本市场健康发展和风险化解的必由之路。

从微观需求上看,中国不少上市公司战略迷茫、组织失效、人才短缺、产业老化、创新不足,前途堪忧。这类上市公司如果走入投机性的“搞重组、玩报表”的邪路,终究是祸害,祸害产业、祸害资本市场,而且还祸害人心。真正能挽救它们的,本质上是赋能,在文化与战略、产业与资本、变革与创新、组织与人才等各个方面,发育和赋予能力,端正理念、整合资源、改进效率、增强能力。这才是上市公司走出衰退和困境的正道。

从投资机会上分析,有三种投资模式清晰可辨:第一,发现成长性好的公司,公司增长带动投资增值,这属于投资(Investment)。第二,估值水平变化,低时买进,高时卖出(操作行情波段或市场趋势、“捡漏”买入被低估的资产,都属此列),这属于投机(Speculation,无贬义)。第三,买入问题公司,加以赋能、驱动变革、清除问题、开拓创新、改进效率、提高效益,推动投资增值。这属于我们所称的赋能式投资。西方有所谓主动管理型投资或积极投资(Active Investment),因为市场环境和企业特性的不同,美国资本市场上的主动管理型投资或积极投资,在操作理念和内容上,还是与我们指称的赋能式投资多有差异。

在经济形势好的时候,成长性好的公司较多,第一种投资机会多。在行情好或市场波动大的时候,第二种投资或曰投机机会多。在经济停滞、下行和转型时期,问题企业增多,转型和创新需求凸现,第三种投资机会增多。三种投资模式各有利弊,对应要求的价值观、人生观、素质、能力、性格和心性亦不同。第三种赋能式投资模式属于我们所称的。放眼望去,当下中国的资本市场,机会比比皆是、满目是金,只是挖出这种金子需要付出艰苦的努力和诚实的劳动而已。赋能式投资所需要的,就是建立相应的价值观和人生观,建立相应的能力体系和人才团队,修炼相应的心性与性格。

最后,借用《大学》中的一段话来作为这篇序言的结尾,这段话是我们践行赋能式投资心境和态度的写照:

古之欲明明德于天下者,先治其国。欲治其国者,先齐其家。欲齐其家者,先修其身。欲修其身者,先正其心。欲正其心者,先诚其意。欲诚其意者,先致其知;致知在格物。物格而后知至,知至而后意诚,意诚而后心正,心正而后身修,身修而后家齐,家齐而后国治,国治而后天下平。自天子以至于庶人,壹是皆以修身为本,其本乱而末治者,否矣;其所厚者薄,而其所薄者厚,未之有也。此谓知本,此谓知之至也。

我们刚走上赋能式投资这条大道,将在这条路上付出不亚于任何人的努力,坚定前行,矢志不渝。我们希望有越来越多的投资机构和企业走上这条道路,共同为中国经济的转型升级做出些许贡献!