受部分房企违约风险拖累,上市银行房地产贷款资产质量备受关注。随着2022年财报渐次披露,上市银行涉房风险敞口浮出水面。

银行涉房贷款,包括对公的房地产业贷款以及针对个人的住房按揭贷款。据中国房地产报记者统计,14家上市银行(包括六大国有商业银行)去年末房地产业不良贷款余额共计2559.19亿元,较2021年末增加了1072.6亿元,增幅达72%;个人住房不良贷款余额同比增幅超过50%。

14家上市银行中,仅中信银行2022年房地产业贷款不良率较2021年下降,其余13家全部明显攀升。

其中,渝农商行(即重庆农村商业银行)房地产业贷款不良率高达7.28%,居上市银行之首,房地产业不良贷款余额更是暴增百倍;第二名是中国银行,房地产业贷款不良率达7.23%,较2021年提高2.18个百分点。

一向被认为是银行优质资产的个人按揭贷款,其不良贷款余额及不良贷款率亦出现集体性上涨。个人按揭贷不良率最高的仍是渝农商行,达到0.77%,虽然仍处于较低水平,但相比2021年上升0.31个百分点。

“去年非常不容易。”正如建设银行行长张金良所说。在房地产下行冲击波下,涉房贷款不良率抬头正成为银行业面临的普遍挑战,防范化解房地产金融风险已经成为迫在眉睫的重要任务。

多家银行房地产业不良贷款飙升

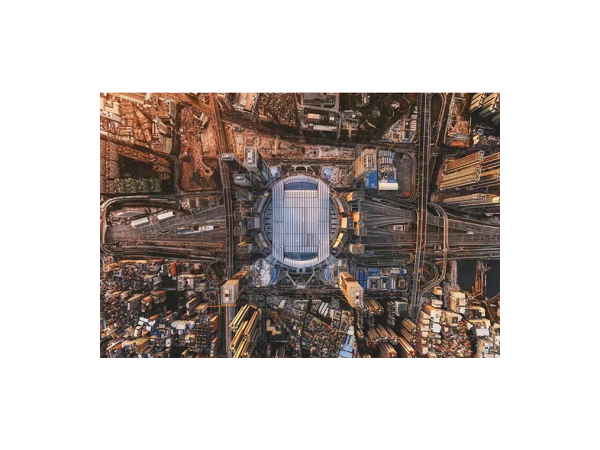

国有商业银行一直承担着房地产贷款投放主力军角色。

中国房地产报记者从上市银行财报中发现,六大国有商业银行(工商银行、农业银行、中国银行、建设银行、交通银行和邮储银行)2022年投向房地产业贷款及个人按揭贷款总规模达31.38万亿元,较2021年底的29.99万亿元增长4.6%。其中,对公房地产业贷款4.43万亿元,个人按揭贷款26.95万亿元。

虽然4.6%增幅相较前几年动辄百分之十几的增幅大大减缓,但值得注意的是,房地产相关贷款不良率抬头正成为银行业新的风险敞口。

中国银行是对公房地产贷款投放规模最大的银行。2022年末,中国银行房地产业贷款余额1.36万亿元,同比增长12%,在贷款总额中占比7.77%。其中,房地产业不良贷款余额为559.66亿元,同比增长61%;房地产业贷款不良率达到7.23%,较2021年提高2.18个百分点。

中国银行行长刘金在业绩发布会上表示,去年下半年以来,国家相关部门采取了诸多支持房地产企业平稳健康发展的措施,个别贷款违约和个别境外债务陆续得到解决。随着各项支持房地产政策的陆续落地,市场会有一个恢复过程,房企也一定会回到正常健康发展的轨道。特别是优化房地产供给、多措并举后,未来会形成更加良好健康运行的房地产行业。

第二大投放银行是农业银行。2022年末,农业银行房地产业贷款余额为8396.21亿元,占比4.25%。其中,房地产业不良贷款余额为460.39亿元,同比增长63.4%;房地产业贷款不良率为5.48%,比年初上升2.09个百分点。

“总体风险可控,相关贷款按照规定计提了拨备。”农业银行副行长刘加旺回应道,农业银行重点支持优质房企稳健发展,对于一些出险或是有困难的房企,稳定授信支持,做到不盲目抽贷、压贷和断贷。

此外,工商银行房地产业贷款不良率由2021年末的4.79%提高至2022年末的6.14%;建设银行这一指标从1.85%抬升至4.36%;民生银行该指标从1.85%升至4.36%;招商银行该指标升至4.08%,较2021年末提高2.67个百分点。

房地产业不良贷款同比增速最高的是邮储银行。数据显示,2022年末,邮储银行房地产业不良贷款余额为30.59亿元,2021年末还仅0.22亿元,一年暴增百倍;房地产业贷款不良率为1.45%,较2021年末的0.02%提高1.23个百分点。

“受房地产行业景气度较差等因素影响,个别房地产企业资金链断裂导致资产质量下迁,房地产行业不良余额及不良率有所上升。”渝农商行在财报中解释道。

一年内房地产业不良贷款增速过快的还有平安银行、交通银行、浙商银行、招商银行、光大银行、建设银行,增速均在145%以上。

其中,平安银行去年末房地产业不良贷款余额为40.54亿元,同比大增537%;房地产业贷款不良率为1.43%,较2021年末的0.22%飙升5倍。

14家上市银行中,房地产业贷款不良率下降的只有中信银行一家。同时,中信银行涉房业务存量也在逐渐减少。

数据显示,2022年末,中信银行房地产业贷款余额2771.73亿元,较2021年末减少76.28亿元,占总贷款比重为10.98%,较2021年末下降1.21个百分点;房地产业贷款不良率为3.08%,较2021年末下降0.55个百分点。

“中信银行的历史包袱已经出清,从此可以轻装上阵。”中信银行行长方合英表示,中信银行对房地产企业客户分类施策,加大风险化解处置力度;后续将继续贯彻落实房地产行业政策和监管要求,稳健开展房地产业务。

个人按揭贷不良率集体走高

明显攀升的还有个人住房贷款不良率。个人按揭贷款一直被银行视为最优质且规模最为庞大的资产之一。

以国有商业银行为例。去年末,工商银行、建设银行、农业银行、中国银行、邮储银行和交通银行的个人按揭贷款不良率分别为0.39%、0.37%、0.51%、0.47%、0.57%、0.44%,2021年末这一数据分别为0.24%、0.20%、0.36%、0.27%、0.44%和0.34%,上涨明显。

据中国房地产报记者统计,2022年末六大国有商业银行个人住房不良贷款余额共计1164.94亿元,同比增长59%;房地产业不良贷款余额共计1977.6亿元,同比增长71%。

个人住房不良贷款同比增幅超过60%的有:常熟银行、建设银行、民生银行、中国银行、工商银行。

在居民端,建设银行历来是我国个人住房按揭贷款规模最大的商业银行,去年该行个人住房贷款余额共计6.48万亿元,在贷款总额中占比31.6%;其中个人住房不良贷款余额238.47亿元,同比增长84.73%。

建设银行行长张金良在业绩发布会上表示,建行个人住房按揭贷款不良率为0.37%,同比上升了0.17个百分点,符合建行预期,但没有对建行整体资产质量稳定造成冲击。

“银行资产质量既受实体经济走势影响,也与自身风险管控能力密切相关。建行有充足能力来覆盖当前风险,也有充足信心来抵御潜在风险。”张金良表示。

建设银行副行长崔勇表示,建设银行积极支持居民刚性和改善性住房需求。同时,建设银行积极满足人民对美好生活的向往,个人消费贷增幅为26.8%,个人经营贷增幅达到80%。

个人住房贷款第二大投放银行是工商银行,去年末个人住房贷款余额共计6.43万亿元,占比27.7%,其中个人住房不良贷款余额为253.94亿元,同比增长64.26%;其房地产业不良贷款余额为445.31亿元,同比增长34.63,房地产业贷款不良率达6.14%,较2021年末上涨1.35个百分点。

工商银行副行长王景武表示,虽然去年因房地产市场调整房地产贷款不良率有所上升,但工行房地产业贷款占比较低,风险总体可控,不会对全行资产质量产生大的影响。此外,工行不良贷款认定标准比较审慎,房地产不良贷款情况已得到全面、充分反映,也计提了充分拨备。随着金融16条等措施落地实施,预计房地产领域风险将逐步得到化解。

面对房地产相关不良贷款攀升,招商银行副行长兼首席风险官朱江涛表达了同样乐观的态度。他表示:“整体来看2022年招商银行的房地产风险得到充分释放,预计房地产行业风险大概率会在2023年基本出清。”

相比于国有商业银行,部分股份制商业银行、地方性商业银行的不良贷款飙升情况尤值得关注。如渝农商行,房地产业贷款与个人住房贷款不良率均居银行业首位;常熟银行个人住房贷款不良率从0.23%升至0.5%,增幅同样不可忽视。

2023年,防范化解地产风险仍是重要命题。平安银行方面表示,2023年将关注房地产重点领域、重点大户风险,关注潜在风险集团大户。