在供强需弱以及海外通胀加息等因素影响下镍价大幅下挫,其后市或将受基本面主导,逐渐回归理性供需。财联社记者多方采访获悉,新能源汽车电池和储能电池“弃镍”趋势渐成,下游需求大户不锈钢厂的强预期仍未兑现,镍价及行业后市仍难言乐观。

镍价大幅下挫 短期颓势仍存

据mysteel数据,电解镍价格从1月初24万元/吨高位滑落至近日18万元/吨附近,跌幅近25%。

“主要还是预期变了,精炼镍供应偏紧的担忧减轻了。”中信建投期货有色金属高级研究员王彦青向财联社记者表示,除宏观层面市场担忧美联储加息给镍价带来压力外,在下游采购意愿较低镍消费承压的背景下,镍铁、不锈钢、三元前驱体等主流镍产品价格均有所下调。

上海钢联新能源事业部镍分析师白琼告诉财联社记者,近期镍价下跌主要系宏观方面海外能源形势严峻,供应端持续放量但下游不锈钢及新能源产业链需求动力不足,另一方面也与精炼镍交割品偏紧压力暂时得到缓解有关。

据机构数据,2月全国精炼镍产量共计1.73万吨,环比增加5.49%,同比增加33.9%。预计3月全国精炼镍产量为1.75万吨,环比增加1.16%,同比增加38.89%,市场产量持续增长。

随着市场供需格局的变化,业内人士对镍价短期走势并不乐观。

“我个人感觉近期有一些企稳的趋势,但其实仍在震荡波动中,未来价格还是要看供需平衡情况,说不好是否还继续下跌。”财联社记者以投资者身份从盛屯矿业(600711.SH)证券部获悉。

王彦青表示,2月初市场一度期待终端需求迎来复苏,但实际上表现较弱,需求下滑。而供应端镍铁、镍湿法中间品等产量保持增长态势。当前基本面整体呈供强需弱格局,或将继续拖累镍价。

白琼则认为,短期来看,镍交割品流通量增加预期并未兑现,加之下游不锈钢及新能源电池材料产业压力较大,面临产业减产修复局面,或对镍价运行形成支撑。但从供应端来看,镍价当前下跌至17万元/吨后,供应端并未减量,短期镍价仍存在宽幅波动的风险。

强预期未兑现 钢厂“愁颜不展”

作为镍产业链下游需求的基本盘,不锈钢市场年后需求不及预期,部分钢企出现减停产的窘境,高库存压力带来的负反馈向上游传导,致使镍产业链成本压力反向传导,镍铁厂一度出现亏损的现状。

据mysteel数据,镍原料占不锈钢成本60%-65%,2022年,不锈钢在中国镍消费中占比高达67%,电池是第二大用镍领域,占比18%,不锈钢市场需求情况对镍价影响较大。

“去年末,疫情放开后,国内市场的强预期过热,部分不锈钢厂在满负荷的增产,但忽略了实际的需求兑现仍需时间;海外因俄乌冲突且欧美经济不振,整体上不锈钢市场需求依然疲弱。”海南省不锈钢行业协会执行会长、四川省川联不锈钢产业商会执行会长、佛山市金属材料行业协会执行会长李强在接受财联社记者采访时如此表示。

广东东莞某不锈钢卷贸易商向财联社记者感叹道:“现在国内(不锈钢)过剩了,行情不好生意还是得运转,低价也得卖出去。现在市场都挺低迷的,周边挺多店铺生意都不好,很多人闲得发慌。”

生产企业也对今年市场终端需求有所担忧,太钢不锈(000825.SZ)有工作人员对财联社记者表示,今年不锈钢市场供需情况可能还不如普通钢铁市场,镍价过高,部分终端需求或被铝或其他材料替代。

不锈钢300系库存走势(图片来源:mysteel)

而对于目前不锈钢厂的困局,李强也给出了自己的建议:“不锈钢要减产,原料价格回调,以304冷轧板为例要回到15000元/吨-17000元/吨的合理区间波动,然后调整产业链各方预期,从而实现新的平衡循环。”

有知情人士向财联社记者透露:“有一些地方平台公司对不锈钢供应商的欠款较严重,现在无力快速开展基建新项目以及完成老项目,等待新的政策指引出台后,预计5月份左右在新的市场平衡基础上,能逐渐恢复应有的正常供需节奏。”

停放在佛山某不锈钢材批发市场仓库内的不锈钢卷 (图片来源:受访者供图)

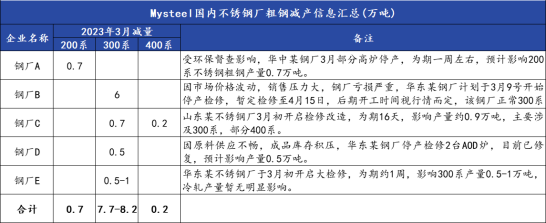

事实上,不锈钢厂已经开始了减产。据Mysteel数据,3月份国内不锈钢粗钢减产8.6万-9.1万吨,各系别均有不同程度的减量,其中200系减产0.7万吨,300系减产7.7万-8.2万吨,400系减产0.2万吨。

国内不锈钢厂粗钢减产信息 (信息来源:mysteel)

华泰期货近期研报指出,不锈钢高库存带来的负反馈向上游传导,最终导致产业链成本下挫,当前价格下,国内镍铁厂库存原料利润与即期原料利润全线亏损,印尼镍铁厂(部分自有矿除外)亦临近亏损。

镍“妖”性渐弱 长期仍不容乐观

镍作为小金属长期处于紧平衡状态,易受到资金和市场情绪的影响。近年来在动力电池需求异军突起以及海外冲突等因素的影响下镍逐渐“妖”化。在去年3月伦镍史诗级的逼空大战后,市场整体上在回归理性,“妖”性减弱。

但在供应端持续增长且需求预期仍未兑现的趋势下,未来长期镍价仍不容乐观。

“我还是觉得当前的镍价高出了正常范围,我们预计镍价随着镍供应的释放,未来可能还会有一些下跌。”财联社记者以投资者身份从格林美(002340.SZ)证券部获悉,虽然公司认为未来镍价下跌空间仍存,但由于其拥有较全的产业链,对镍价波动并不敏感。

上述人士表示:“不管是靠近冶炼端的前躯体项目,还是(废旧动力电池)回收业务,我们整个价格的机制是背靠背的,镍价涨跌能完全传导至下游。”

近期全球镍供过于求趋势明显,国际镍业研究小组(INSG)最新数据显示,今年1月,全球镍市场供应过剩2.16万吨,去年同期为短缺0.49万吨,2022年全球镍市场供应过剩11.2万吨。

从年度周期来看,白琼认为,2023年供应端仍存在较大的释放动力以及产品转化壁垒打通后,中间品及镍铁存在过剩进一步扩大的预期,镍价呈现承压下行的预期。

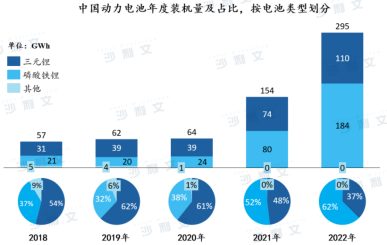

值得一提的是,近年来与需要钴、镍等稀缺金属的三元锂电池相比,磷酸铁锂电池成本更低致使其消费量持续增长,占比去年已超过三元锂电池,且有进一步扩大的趋势。当前新能源汽车动力电池和储能电池“弃镍”趋势渐成,能源端对镍的需求增速将减缓。

动力电池装机量(图片来源:沙利文分析)

在行业景气度正高的储能蓄电池领域,因磷酸铁锂在环保、安全性、性价比等方面更具优势,正在逐步替代传统的铅蓄电池,而成本更高的三元锂电池几乎难分一杯羹。国家能源局相关文件中,已把三元锂电池踢出中大型电化学储能电站之列。

王彦青则表示,镍价正在逐渐回归基本面情况,影响镍价的因素也将逐渐受基本面主导。当前供应端维持增长态势,市场焦点在于终端需求的恢复情况,因此影响镍价走势的主要因素在于不锈钢及三元电池消费两方面。2023年整体趋于过剩,镍价长期下跌趋势或将持续。

华泰期货近期研报指出,当前镍仍处于中线利空与低库存现状的矛盾中,镍中线供需偏空。随着精炼镍产能增量逐渐释放,交割品因素影响持续衰减,镍价将逐渐回归理性供需,价格或将持续下挫。但由于精炼镍显性库存和期货仓单仍处于较低水平,资金情绪力量的影响不容忽视,不宜过度追空。